2024年9月24日上場

258A:SMT ETF国内リート厳選投資アクティブ

提供元:三井住友トラスト・アセットマネジメント

- TAGS.

2024年9月24日に【SMT ETF国内リート厳選投資アクティブ】(銘柄コード:258A)が新規上場することから、この新しいETFの特徴、組成や設定のねらいについてご紹介いたします。

基本情報

| 銘柄名・コード | SMT ETF国内リート厳選投資アクティブ(258A) | ||

| ファンドの特色 | ・主としてわが国の金融商品取引所等に上場(上場予定を含みます。)している不動産投資信託証券(以下「国内リート」)に投資します。 ・国内リートへの投資にあたっては、各銘柄の投資適格性等を考慮したうえで、投資環境調査、各銘柄の保有不動産分析、収益並びに配当の予想等に基づき、銘柄選択を行います。 |

||

| ベンチマーク | 無し | ||

| 運用方針の概要 | 国内リートへの投資に際しては、三井住友信託銀行、三井住友トラスト基礎研究所など三井住友トラスト・グループの知見を活用することで、組入れ物件のキャッシュフロー獲得能力、リートの不動産運用能力を見極めます。それらを活用するとともに、当社独自の調査・分析活動を行い、投資口価格の割高・割安判断やリートの分配金の安定性や成長性判断等を考慮し、国内リートへ投資することで、中長期的な成長を目指します。 | ||

| 計算期間 | 毎年1月12日~7月11日まで及び7月12日~翌1月11日まで (※最初の計算期間は2024年9月20日から2025年1月11日まで) |

||

| 分配金支払基準日 | 毎年1月11日、7月11日(年2回) | ||

| 管理会社 | 三井住友トラスト・アセットマネジメント株式会社 | ||

| 信託受託会社 | 三井住友信託銀行株式会社 | ||

| 売買単位 | 1口単位 | ||

| 信託報酬 | 0.55%(税込0.605%)以内 | ||

| 上場日 | 2024年9月24日(予定) | ||

新しいETF組成の思い

「SMT ETF国内リート厳選投資アクティブ(258A)(以下、本ETFといいます)」は、わが国初の国内リートのアクティブ運用型ETFです。

弊社は、日本株においても本年3月に上場したSMT ETF日本好配当株アクティブ(170A)や、本ETFと同時に上場を予定しているSMT ETF日本株厳選投資アクティブ(257A)など、本ETFを含めて様々なプロダクトをお選び頂くことができます。

今後も、弊社の運用エンジンをご提供することで、ご投資家の様々なニーズにお応えしていく所存です。

新しいETFの特徴

本ETFは、わが国の金融商品取引所等に上場(上場予定を含みます。)している国内リートにつき、保有物件のキャッシュフロー獲得能力を見極め、厳選した銘柄に投資をすることで中長期的な成長を獲得することを目指した運用を行ないます。

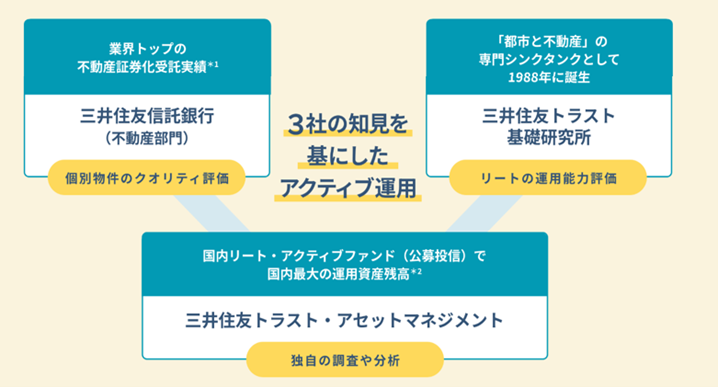

この運用を支えるために、不動産証券化受託実績が業界トップである三井住友信託銀行の「個別物件のクオリティー評価」、そして「都市と不動産」の専門シンクタンクである三井住友トラスト基礎研究所の「リートの運用能力評価」といった三井住友トラスト・グループのグループ力を活用します。

【図1】グループ力を活用した投資戦略の特長

※2 Fundmark分類:国内不動産投信/国内不動産投信投信/一般に属する62ファンドのうち、2024年6月末現在の純資産総額で算出

(出所)各種資料及びFundmarkを基に三井住友トラスト・アセットマネジメント作成

※資金動向、市況動向、信託財産の規模等によっては、上記の運用ができない場合があります。

リート投資における最大の収益の源泉は、「組入れ物件のキャッシュフロー獲得能力」と考えます。その組入れ物件のキャッシュフロー獲得能力は物件のクオリティーとそのクオリティーを活かす「リートの不動産運用能力」に依拠すると考えます。このような考えのもと、グループの知見を活用し、「組入れ物件のキャッシュフロー獲得能力」と「リートの不動産運用能力」を見極めます。さらにこれらの情報に加えて、弊社独自の取材や調査、バリュエーション分析などを組み合わせることで、いわゆる割安な銘柄や予想配当利回りが高いものだけに着目するのではなく、分配金の安定性や成長性等も考慮し、リートへ投資することで、中長期的な成長を目指します。

当ETFは、国内リート運用に置いて様々な賞を受賞し、国内屈指の運用資産規模を持つ、実績のある運用チームが運用を行ないます。

新しいETFのリスク情報について

▶当ファンドは、値動きのある有価証券等に投資しますので、基準価額は変動します。従って、投資者の皆様の投資元本は保証されているものではなく、基準価額の下落により、損失を被り、投資元本を割り込むことがあります。

▶信託財産に生じた利益及び損失は、全て投資者の皆様に帰属します。

▶投資信託は預貯金と異なります。

リートの価格変動リスク

リートの価格は、不動産市況(不動産稼働率、賃貸料、不動産価格等)、金利変動、社会情勢の変化、関係法令・各種規制等の変更、災害等の要因により変動します。また、リート及びリートの運用会社の業績、財務状況の変化等により価格が変動し、基準価額の変動要因となります。

信用リスク

有価証券の発行体が財政難、経営不振、その他の理由により、利払い、償還金、借入金等をあらかじめ決められた条件で支払うことができなくなった場合、又はそれが予想される場合には、有価証券の価格は下落し、基準価額の下落要因となる可能性があります。

流動性リスク

時価総額が小さい、取引量が少ない等流動性が低い市場、あるいは取引規制等の理由から流動性が低下している市場で有価証券等を売買する場合、市場の実勢と大きく乖離した水準で取引されることがあり、その結果、基準価額の下落要因となる可能性があります。

有価証券の貸付等に係るリスク

有価証券の貸付等においては、取引相手先の倒産などにより決済が不履行となるリスクがあります。貸付契約が不履行となった場合、担保金による有価証券の買戻しの際、時価変動の影響から損失を被り、基準価額の下落要因となる可能性があります。

基準価額の変動要因は上記に限定されるものではありません。

【その他の留意点】

●市場価格と基準価額の乖離について

ファンドの市場価格は、金融商品取引所における競争売買を通じ、需給を反映して決まります。したがって、市場価格は基準価額と必ずしも一致するものではありません。

●アクティブ運用型ETFに関する留意点

ファンドはアクティブ運用型ETFであり、特定の指標に連動する投資成果を目指すものではありません。委託会社は毎営業日にポートフォリオ情報(PCF)を開示しますが、前営業日の基準価額算出の基礎となった保有銘柄に関する情報であり、当日の売買は反映していません。そのため、当該ポートフォリオ情報を基に公表される立会時間中の1口当たり推定純資産額(インディカティブNAV)は、当該時点におけるファンドの適正な純資産価値と常に一致するわけではありません。

●ファンドのお取引に関しては、金融商品取引法第37条の6の規定(いわゆるクーリング・オフ)の適用はありません。

●ファンドは、大量の換金申込が発生し短期間で換金代金を手当てする必要が生じた場合や組入資産の主たる取引市場において市場環境が急変した場合等に、一時的に組入資産の流動性が低下し、市場実勢から期待できる価格で取引できないリスク、取引量が限られてしまうリスクがあります。これにより、基準価額にマイナスの影響を及ぼす可能性や、換金の申込みの受付が中止、取り消しとなる可能性、換金代金のお支払が遅延する可能性があります。

【参考情報】

● 情報ベンダーコード

(ETFコード)

Quick:258A/T、Bloomberg:258A JT Equity、Refinitive:258A.T

関連リンク