東証市場改革まとめ記事【前編】。市場改革のここまでを振り返る

2023年3月から、東証はプライム市場及びスタンダード市場の全上場企業に対し、「資本コストや株価を意識した経営の実現に向けた対応」をお願いしています。メディアなどでは『東証によるPBR改善要請』や『東証要請』といった表現で取り上げられることも多かった今回の取組みについて、今一度、その内容を確認します。

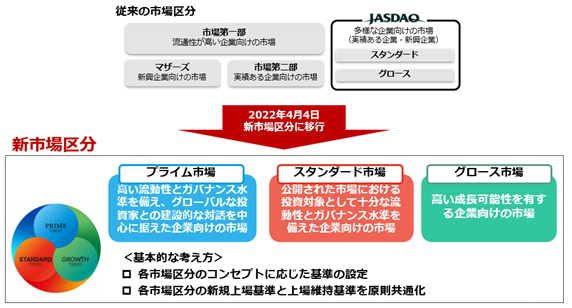

まずは市場区分の見直しからだった。「一部上場」は死語!?

東証では、2022年4月に、旧市場第一部、市場第二部、マザーズ、JASDAQの市場区分を再編し、新しく、プライム・スタンダード・グロースの市場をスタートしており、実は、「東証一部上場」という言葉は現在使われていません。

新市場における各市場区分のコンセプト概要は以下のとおりです。

・プライム市場は、海外投資家の投資対象となりうるような企業を対象としており、英語での情報開示やコーポレートガバナンスについてもより高い水準が求められます。

・スタンダード市場は、上場企業として十分な流動性やガバナンス水準を備える企業を対象としています。

・グロース市場は、高い成長可能性を有する新興企業を対象としています。

真に変革の機会とするために。フォローアップを実施

市場区分の見直し後に、市場区分の見直しの実効性向上に向けて、各界の有識者を集めた「市場区分の見直しに関するフォローアップ会議」が定期的に開催されています。この会議は、投資家、上場会社、学識経験者など、外部からの有識者が参加し、日本の市場の課題や対応策に関して議論するものであり、各会議の資料や議事録は逐一すべて公開しています。

その中で、先ほどの市場区分の見直しについて実効性の確保が必要であり、重要な論点として「資本コストや株価を意識した経営の推進」というキーワードが出てきました。

<議事録等はこちら>

市場区分の見直しに関するフォローアップ会議

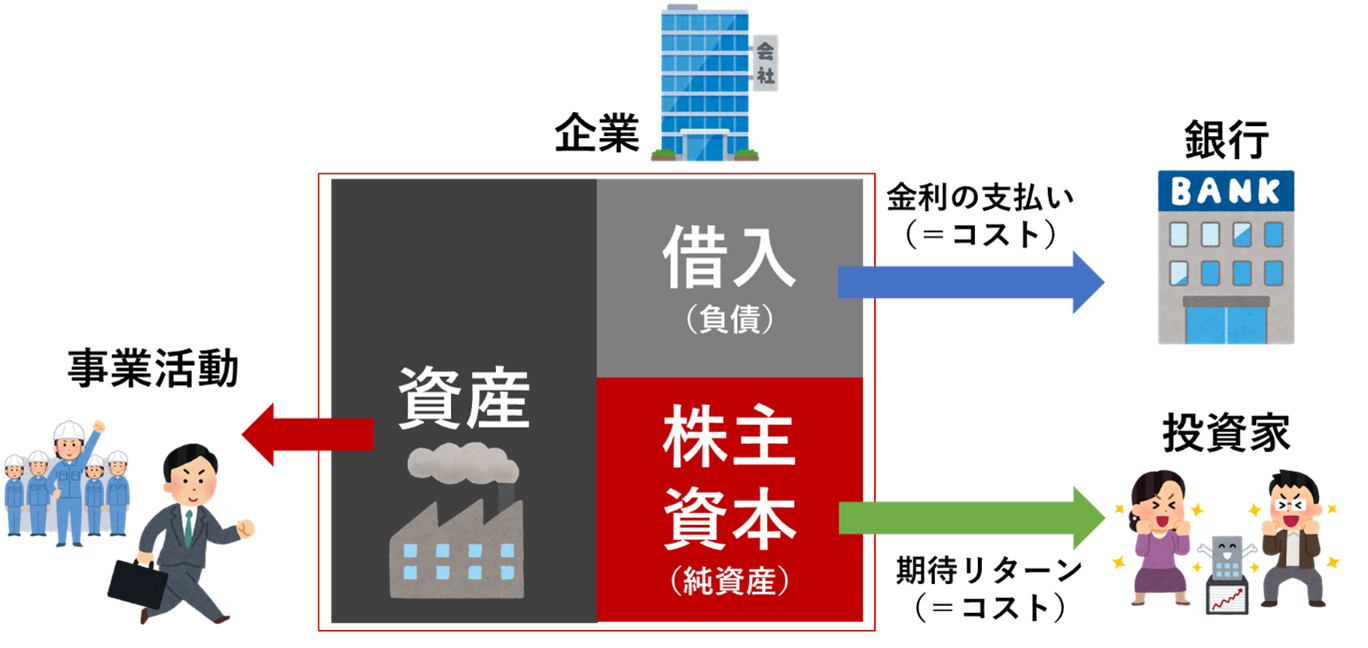

資本コストとは

「資本コスト」とは、簡潔にいえば「企業が調達した資本にかかるコスト」のことです。例えば、個人でも銀行からローンを借り入れたりします。この時、金利の支払いはコストになります。上場企業は事業のために、借入のほか、株式でも資金調達を行っています。そして、株式にも借入同様にコストが実は存在しており、株主が企業に期待するリターンが“資本コスト”となります。

そして、企業は事業活動を通じて、資本コストを上回る収益性を達成することが投資家からは期待されます。

【企業は、銀行や投資家等から資金を調達しながら、事業活動を行う(イメージ図)】

日本市場への問題意識

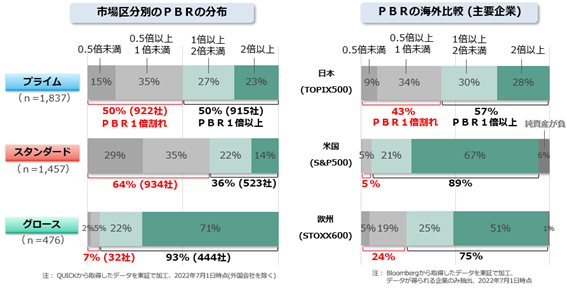

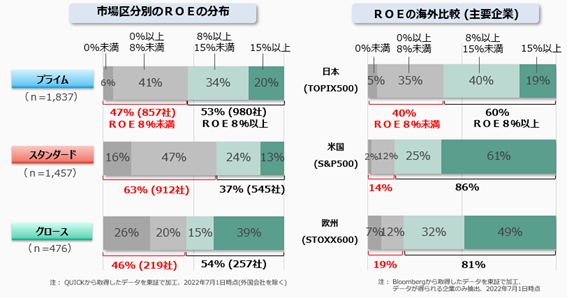

フォローアップ会議の開始当初、日本の上場企業の課題について議論した際に、注目された指標が、PBRとROEでした。

当時のデータで、プライム市場のうち約半数の上場会社がPBR1倍割れ、ROE8%未満という状態にあり、欧米などに比べると低水準でした。この事実をきっかけに、フォローアップ会議の中では、日本企業は株主から預かった資金をいかに効率的に活用するかという観点で大きな課題があり、各社の企業価値向上の実現に向けて、経営者の資本コストや株価に対する意識改革が必要という指摘がなされています。

【検討当時のPBR】

【検討当時のROE】

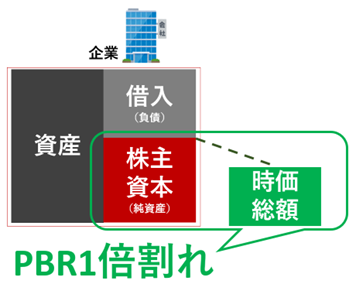

PBRとは、一般的に企業の純資産から見た株価の割高・割安を判断する指標として利用されています。

PBRが1倍を割れている状況は、今後事業継続して得られる価値よりも、会社が今、解散した場合に株主に分配される金額が高いと評価されてしまっているという解釈もできます。つまり、現状では今後の成長に対して市場の評価・期待が低いことの表れともいわれています。

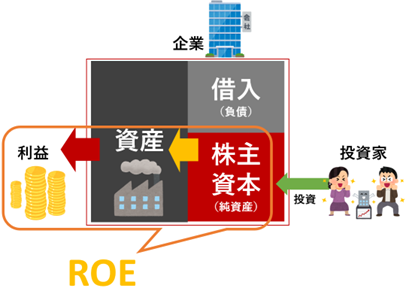

ROE(自己資本利益率)とは、企業の資本収益性を表す指標です。資本収益性とは、株主が投資した資本(株主資本)からどれだけ効率的に利益を生み出しているか、ということです。つまり、ROEが高い企業は、効率的に稼げている企業といえるでしょう。

そして、「資本コストや株価を意識した経営」の要請へ

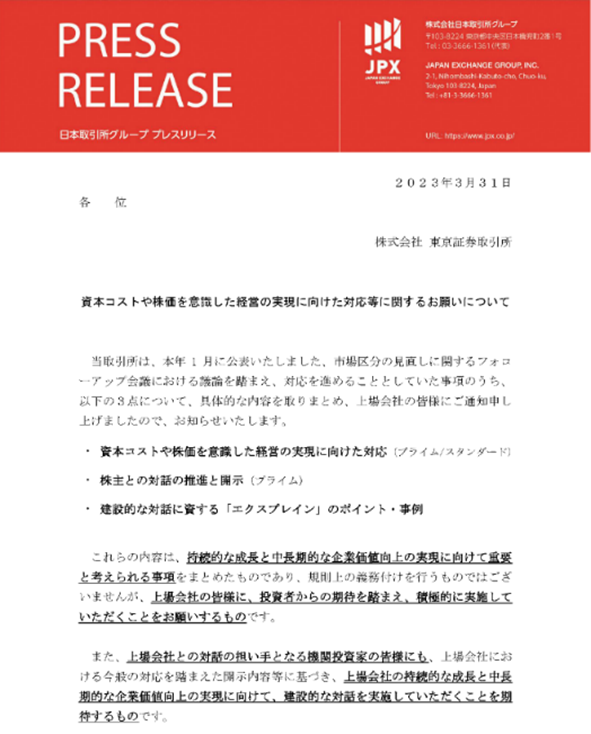

2023年3月31日、それまでのフォローアップ会議の論点整理を踏まえ、東証は、プライム市場とスタンダード市場の全上場会社に対して、「資本コストや株価を意識した経営の実現に向けた対応等に関するお願い」という通知を出しました。

【プレスリリース「資本コストや株価を意識した経営の実現に向けた対応等に関するお願い」】

<詳しくはこちら>

資本コストや株価を意識した経営の実現に向けた対応等に関するお願いについて

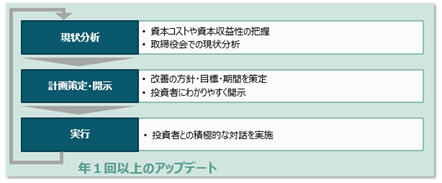

この要請のなかでは、経営層が主体となり、自社の資本コストや資本収益性を把握し分析・評価すること、改善の方針・目標・期間を策定し投資家に分かりやすく開示すること、さらに投資家との積極的な対話を行い、取組みをアップデートしていくことについて、継続的な実施が求められています。

【資本コストや株価を意識した経営の実現に向けた対応】

開示は徐々に進んでいる

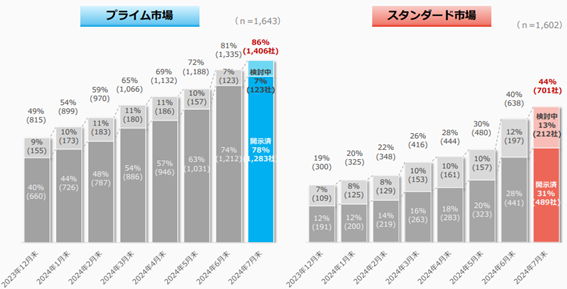

「資本コストや株価を意識した経営の実現に向けた対応」について、2024年7月末時点で、プライム市場の86%、スタンダード市場の44%が開示(検討中を含む)するなど、多くの企業において取組みへの着手が進んできています。

【「資本コストや株価を意識した経営の実現に向けた対応」に関する開示状況】

対応のポイントや事例集の公表

また、東証は、2024年2月1日、資本コストや株価を意識した経営について、投資家らが期待している取組みのポイントや、それらのポイントが押さえられていると投資家からの支持を得た取組みの事例集を公表しました。このポイント・事例集は、東証が中長期の企業価値向上を重視する国内外90社以上の機関投資家と意見交換した結果をまとめたものです。

<ポイントと事例はこちら>

投資者の視点を踏まえた「資本コストや株価を意識した経営」のポイントと事例

<事例集はこちら>

投資者の視点を踏まえた「資本コストや株価を意識した経営」の事例集

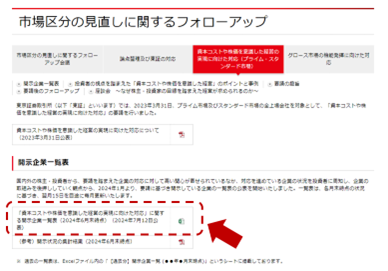

開示企業一覧表の公表

さらに、対応を進めている企業の状況を投資家に周知し、企業の取組みを後押しする観点から、要請に基づき開示している企業の一覧表を公表しています(毎月15日更新)。

<一覧表はこちら>

開示企業一覧表

PBRとROEの変化の状況

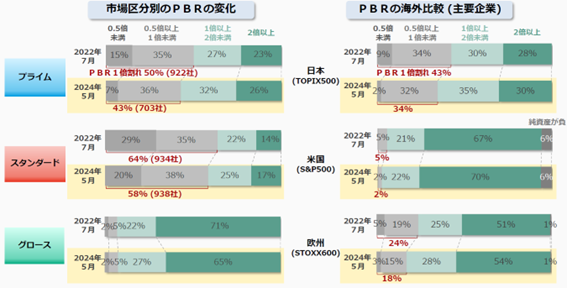

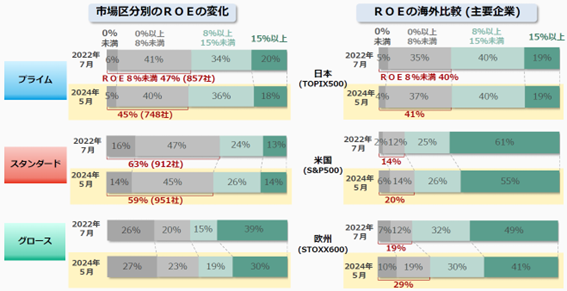

検討当時(2022年7月)と比較して、上場企業のPBRとROEはどの程度変化したのでしょうか。

PBR1倍割れの企業は、 プライム市場で43%(2022年7月比、-7pt)、スタンダード市場で58%(2022年7月比、-6pt)となっています。欧米主要株価指数の構成企業と比較すると、依然として、PBR1倍割れの比率は大きいといえます。

【PBRの分布状況】

また、ROEについては大きな変化はありません。欧米主要株価指数の構成企業と比較すると、依然として、ROE8%未満の比率は大きいといえます。

【ROEの分布状況】

2024年5月21日開催のフォローアップ会議では、PBR等の指標は一部改善の傾向が見られたものの、ROEについては引き続き今後の改善が課題となっていることについて論じられています。

以上が2024年夏となるまでの「資本コストや株価を意識した経営」の推進に向けた取組みのステータスでした。

しかし、この夏から、市場改革は新たなフェーズに入っています。次回はその内容についてご紹介いたします。

(東証マネ部!編集部)