「資本コストや株価を意識した経営」 ~さらなる企業価値向上へ

提供元:三井住友DSアセットマネジメント

企業と投資家の目線が近づいた

東京証券取引所が、プライム市場及びスタンダード市場の全上場会社を対象に、「資本コストや株価を意識した経営の実現に向けた対応」の要請を実施してから1年超経過しました。2024年9月末では、プライム市場の88%、スタンダード市場の46%が開示(検討中を含む)となっております。

(出所)「資本コストや株価を意識した経営の実現に向けた対応」に関する開示状況(2024年10月末時点)(jpx.co.jp)

今回の要請の結果、投資家にとって企業価値向上に向けて重要な情報の一つであった資本効率改善について多くの企業とより踏み込んだ議論ができるようになりました。また、自社の株価に対して「PBR(株価純資産倍率)1倍割れの要因」、「PBR向上に向けた取り組み」などを公表、課題認識を投資家と共有し、株主価値拡大について意見交換をすることにより、マネージメントと投資家の目線が近づいたと感じます。今後はどのように企業価値向上に結び付けていくかが注目されます。

課題意識の強い企業ほど積極的に開示

プライム市場上場銘柄において、開示企業(検討中含む)と未開示企業を規模、PBR, ROE(自己資本利益率)について比較してみると、(1)大型株、(2)低PBR、(3)低ROE企業のほうが積極的に開示していることが確認できます。

日本の株式市場の特徴であった低PBR、低ROEに対して該当する企業が課題認識をして、積極的に対応した結果と考えられます。まだ未開示の企業についても、PBR水準に関わらず企業価値拡大に向けた取組みの開示を期待します。

投資家が求める情報開示とは

これまでは中期経営計画において売上高、営業利益のみを財務目標として公表している企業が多く見受けられましたが、今回の要請を受け資本効率に関する財務指標(ROE、ROIC(投下資本利益率)等)の目標を公表する企業が増加しました。

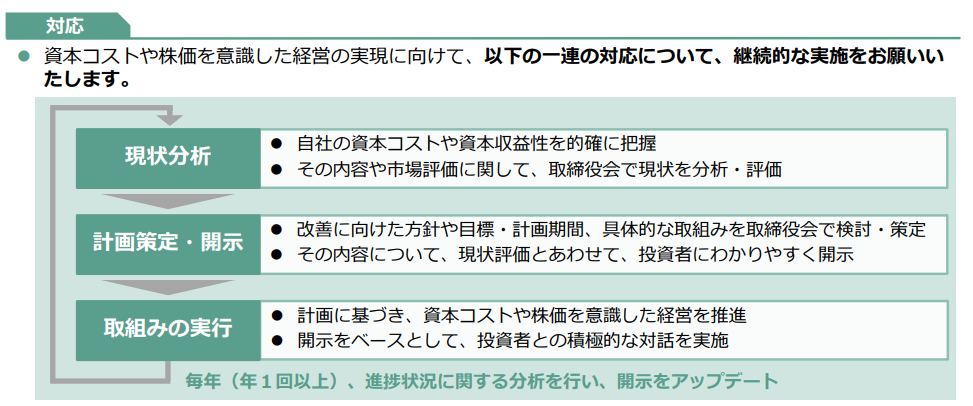

株主価値を意識した動きと評価しますが、財務目標(売上高、営業利益、ROEなど)を設定するだけではなく、東京証券取引所からの要請にあるように(1)現状分析(2)計画策定・開示(3)取組みの実行、それぞれについて分析・評価及び議論内容について開示することが重要です。投資家は、分析・評価結果を基に社内でどのような議論が行われ、対応方針が導かれたのかに注目しています。高い財務目標を公表すれば良いわけではありません。

日本取引所グループのホームページでは、事例集も紹介されております。(投資者の視点を踏まえた「資本コストや株価を意識した経営」のポイントと事例の公表について | 日本取引所グループ(jpx.co.jp))

取り上げられた企業はIR/SRに熱心で、投資家との対話により蓄積されたノウハウを活用することにより、投資家ニーズを捉えた資料作成に至ったと理解しております。

今度開示を予定されている企業、着手されたばかりの企業に対して投資家がどのような情報開示を求めているのか、(1)現状分析(2)計画策定・開示(3)取組みの実行、それぞれについて、私の考えを紹介させていただきます。

資本コストや株価を意識した経営の実現に向けた対応について(jpx.co.jp)

(1)現状分析

定量的な分析として、各種データについてグラフなどを用いたヒストリカルの推移での開示を推奨します。資本コストとして「WACC(負債・株式の加重平均資本コスト)」や「株主資本コスト(投資家の期待リターン)」、資本収益性として「ROIC」や「ROE」、「エクイテイスプレット」(ROE-株主資本コスト)などが対象になります。資本コストは、投資家が認識している水準とギャップが生じるケースもあるため、算出方法について記載していただくと参考になります。

PBR、PER(株価収益率)、株式時価総額などについても同様に開示をお願いします。業種内での相対的な比較もあればさらに良いと思います。

(1)各種データを把握した上で、取締役会等社内での分析・評価及びどのような議論があったのか、(2)業種内での比較を行い、業種の要因、個別の要因それぞれの課題について共有していただくと参考になります。

(2)計画策定・開示

まずお願いしたいのはあるべきバランスシートに対する考え方を示すことです。現状の資本コスト、業界環境、今後の事業ポートフォーリオを考慮した上で、適切と考える自己資本の水準を示し、現状乖離しているのであれば、どのような時間軸で対応することを考えているのか説明が必要です。

適切と考える自己資本水準に対して目標とするROE、ROICを示し、到達するまでのロードマップを開示してください。目標とするROE、ROICを達成するために必要な利益水準を明確にし、達成に向けた取組みを定性的な要因だけでなく、定量的な開示も含めて説明してください。事業部別にROIC、営業利益率の目標設定をするなど、詳細に定量的な開示をすると説得力は増します。

キャピタルアロケーション方針の開示も重要です。経営計画の対象期間において想定されるキャッシュインに対して、前述したあるべきバランスシートを踏まえ、投資、株主還元、内部留保の計画を明確に開示すること重要です。長期保有を前提としている投資家は、より将来の企業価値拡大を重視しますので、キャッシュアウトを株主還元に回すのか、投資に回すのか注目しています。株主還元に回すより、成長投資に回す方が将来の企業価値に結び付くと考えるのであれば、成長戦略について説得力のある説明を示すことが必要です。

(3)取組みの実行

取組状況については決算説明会などで定期的に報告を行うことが重要です。どのような進捗管理を考えており、現状の進捗について説明をお願いします。定量的な目標設定をしておき、適宜情報開示を行なえば、進捗状況について理解が深まります。

また、定期的に投資家との個別ミーティングを実施することもお奨めします。多くの投資家との対話は市場の評価、期待をより実感できる良い機会です。その後の情報開示については対話を通じ投資家のニーズを満たすことを意識していただければ幸いです。また、強みに対して投資家の認識が低いと感じる点があれば、アピールを意識したIR/SRを行うことで投資家の理解は深まると考えます。

企業と投資家の目線をさらに近づけるには

企業価値拡大に向けた成長ストーリーは企業によって異なります。特定の指標により企業値価を評価することに抵抗のある経営者も存在すると思います。重要なことは市場がどのような視点で企業価値を評価しており、投資家がどのような成長ストーリーを望んでいるのかを知ることです。投資家と対話を行い、自社の成長ストーリーについて投資家目線を意識した上で語っていただければと思います。

まだ十分な対応方針を開示していない企業においては社内で議論はしているものの最終結論に至るまでには時間を要することも十分理解できます。現状分析を踏まえて、今後の方向性を示すことも投資家にとって有意義な情報になるのではないかと私は考えます。

(提供元:三井住友DSアセットマネジメント)

1986年大和証券入社。1989年大和投資顧問(現三井住友DSアセットマネジメント)転籍。国内金融法人・事業法人・年金基金向けに長年にわたり運用業務に携わる。2021年より現職。

関連リンク