勝った?負けた? 運用の通信簿を学ぶ

日経記事で学ぶ~幸福寿命を延ばす投資術4

提供元:日本経済新聞社

本コラムは東証マネ部!で連載した「日経記事でマネートレーニング」の続編で、投資や資産形成の幅広いスキルや基礎的なノウハウの習熟を目的としています。拙著「幸福寿命を延ばすマネーの新常識」(日本経済新聞出版刊)を大幅に再構成・加筆し、日経電子版の注目記事なども織り交ぜつつ、総合的な金融リテラシーの底上げを目指します。

もう師走。1年が早いですね。みなさんは元旦に立てた1年の計、成就できましたか?

私は大型バイクの免許を取るのが今年の目標でしたが、11月下旬に無事検定に受かりました。なにしろ、仮面ライダー1号2号!の世代ですから、バイクの疾走に憧れるのですよ。

というわけで今回は1年の振り返りとして、運用の通信簿をテーマに挙げてみたいと思います。要は投資や資産形成の成果を評価してみようということです。じつは世間一般には運用成績の見方があまり知られていません。ほとんどの初心者は「もうかった」「損した」という基準で考えると思うのですが、資産形成ではそうではないアプローチも必要になってきます。

運用成績の見方、考え方を学ぶことは投資商品の上手な選び方にもつながるのでぜひマジメに取り組んでみましょう。

あなたは勝った?負けた? それとも引き分け?

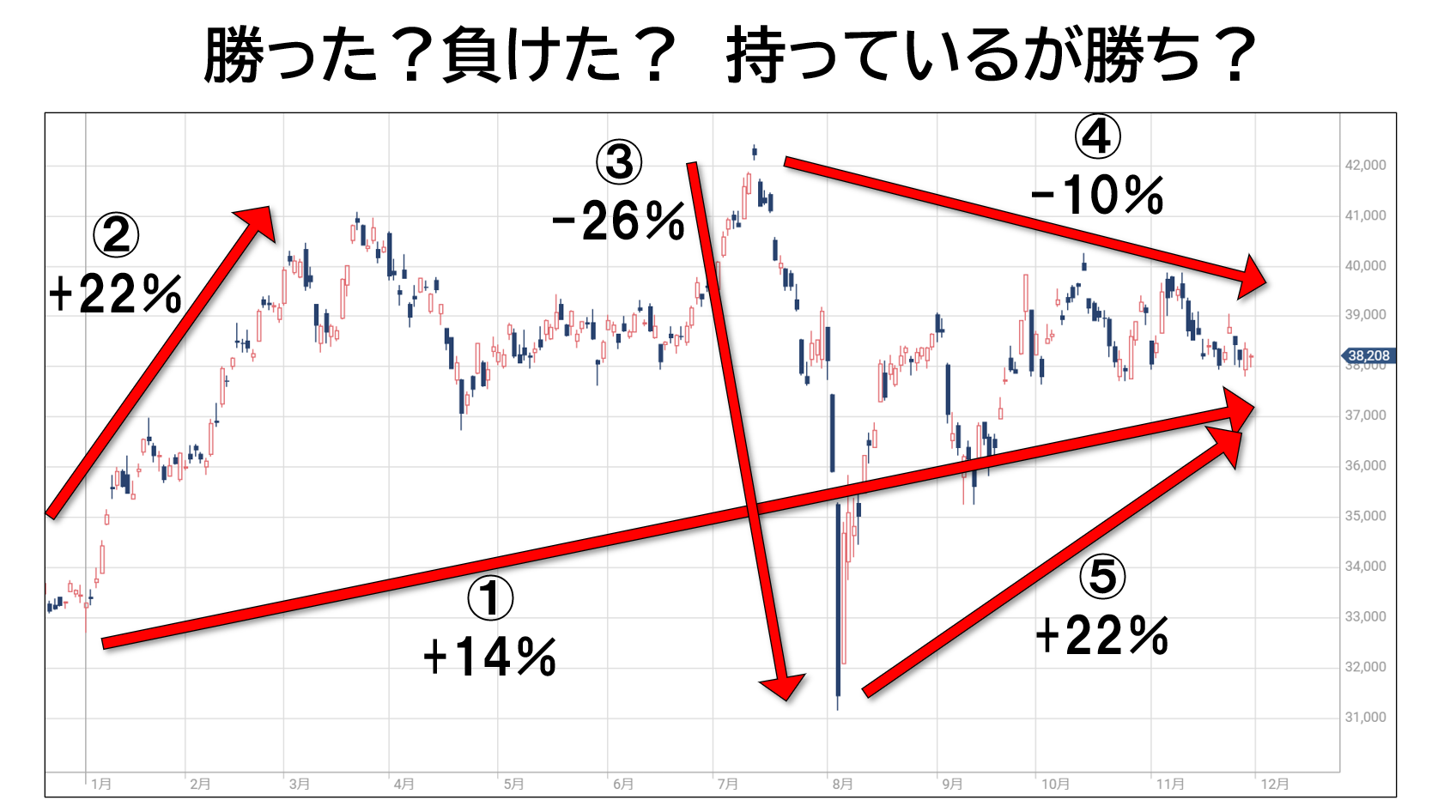

全世界株だとデータがとりにくいのでここでは日経平均株価の年初から11月末までの値動きを図にしてみました。今年は過去10年でも稀なほど変動が激しかった1年といえます。

数字とベクトルを割り振ったこの図は一定期間の値動きと投資行動をパターン化しています。

まず1ですが、長期保有を前提に投資を続けているときの運用成績です。日経平均株価は11カ月で14%上がりました。資産形成で愚直に持ち続ける場合はこれだけの成果を上げた格好です。

次に2。日経平均は年初から猛烈な勢いで上がりました。幸運にも年初に買って最初の高値で売っちゃった、という気の早いひとはこの時点で22%の利益を得たことになります。3カ月も満たない期間で長期保有を大きくしのぐ成績を確定したわけです。

3はどうでしょうか。相場の先行きを見越して買ったがそこが天井で、暴落に直面したケースです。最安値で処分した場合は26%の損失が生じます。4は高値づかみしたまま、今もなお含み損を抱えたままもっている塩漬け型です。足元10%の損失ですね。最後が5。待機資金をテコにしたバーゲンハンター型の行動です。一定のキャッシュを持ち、相場の急落時を狙うわけです。今回の場合は偶然ですが2とほぼ同じ22%のパフォーマンスを計上できました。

いかがでしょう。相場の波を追いかけるだけでいろいろな投資行動と結びつけることができるわけでなかなか興味深いのではないでしょうか。今年、自分が株や投信の売買で得た、あるいは含み損益の評価をしてみてこうした運用指標の分析結果と比べると投資力や売買の巧拙がよくわかるはずです。

さて、ここまではどちらかというと絶対評価です。損しているか、得しているかを示します。

しかしながら、運用においてはどちらかといえば相対評価を使うことが一般的です。たとえば株や投信を100万円で買い、価格が110万円になったので売って10万円をもうけたとします。この時点で「もうかった」「幸せ」と思われるかもしれません。

ではそのまま売らずに放置し、結果的に1年後に120万円になったらどうでしょうか? じつは早々に売って10万円の利益を出したのは失敗であり、運用が下手だというふうに評価するのです。

逆も真なりですね。90万円に下がったので売却したとします。10万円の大損です。さぞや悔しいでしょう。で、そのまま放置して価格が80万円になった場合はどうでしょうか? この場合は損失を10%に食い止めたとして、運用がうまいと評価されることになります。

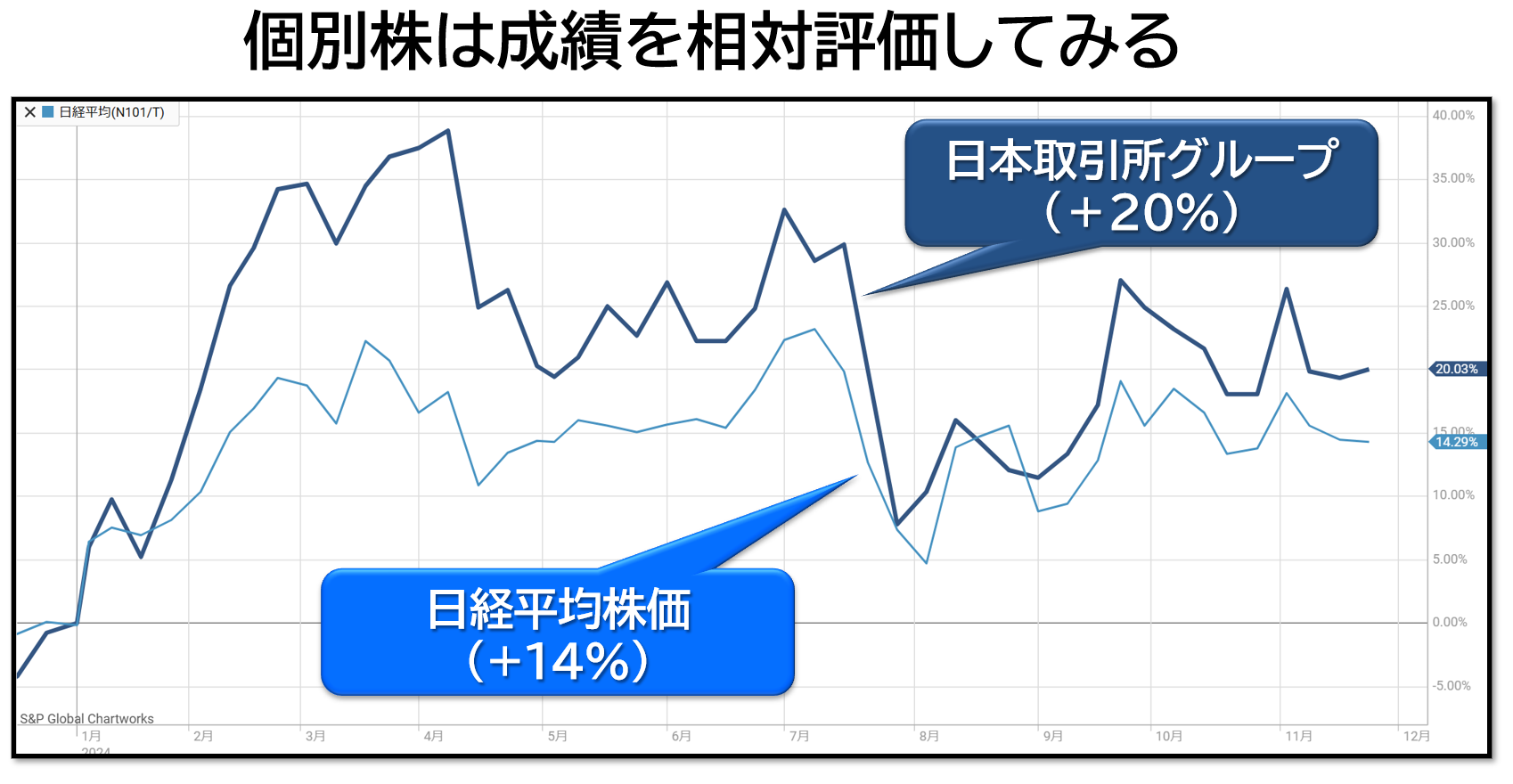

このような相対評価は個別株における銘柄選びの局面で日常的に使われます。図は日本取引所グループ株を年初から持ち続けた場合に20%上昇したことを示しています。日経平均株価の14%を上回っていますね。資産形成では市場平均を表すインデックス投信の購入を推奨されますが、このケースでは日本取引所グループ株を買っていたほうがより高い運用成果を得られることになります。つまり、市場平均に勝てる銘柄を選んだという点で運用巧者なわけです。

この相対評価は日経電子版のスマートチャートプラス機能を使うと事例のような図をすぐに閲覧できます。

インデックス投信、ベンチマークと成績がずれる理由

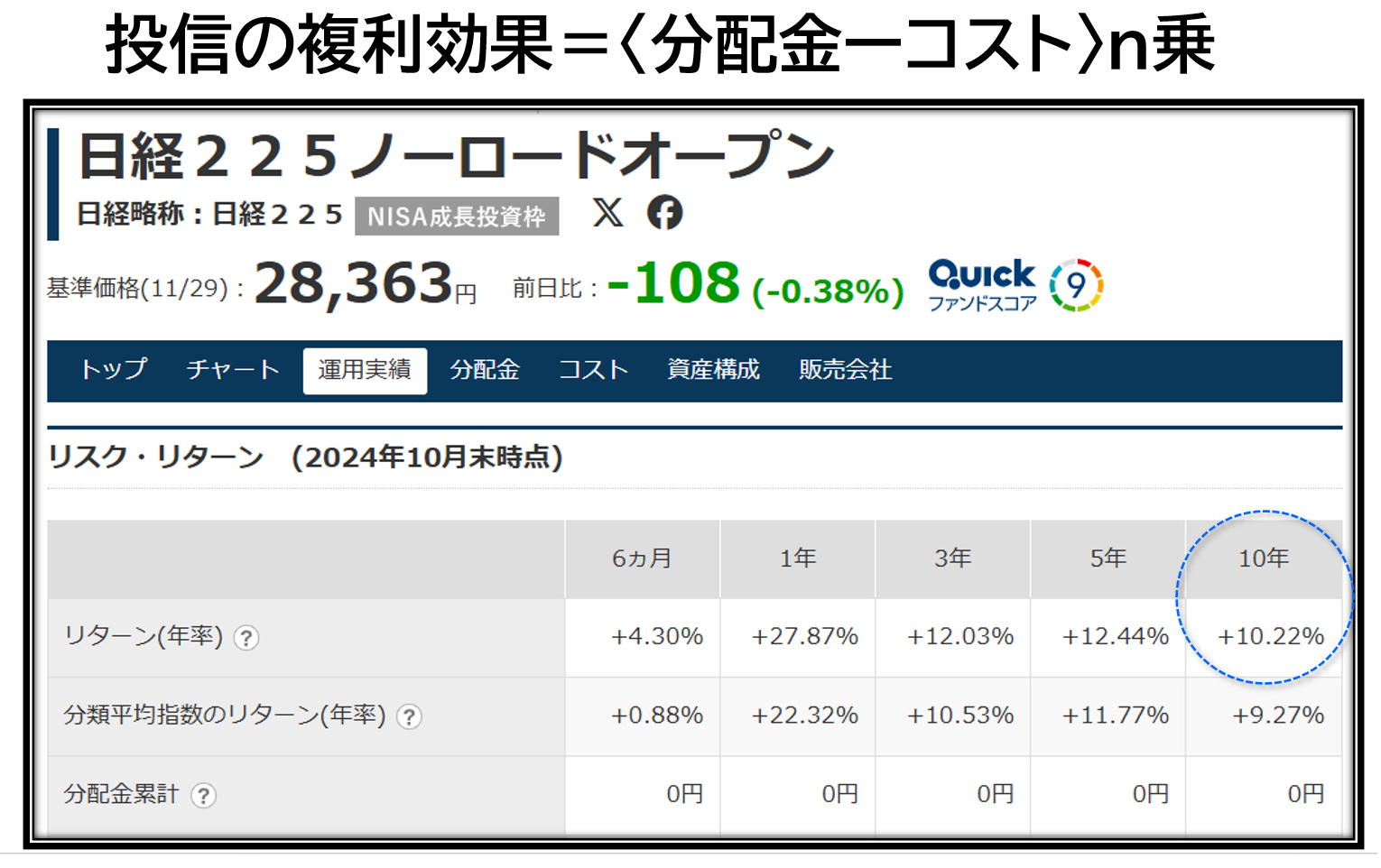

少しずつ応用力を高めていきましょう。図は日経平均株価の過去10年間(2014年10月末~24年10月末)のチャートです。波を繰り返しながら右肩上がりを続け、年率で9.06%の上昇を保っています。

ここで、日経平均株価に連動する投信の運用成績と見比べてみましょう。9.06%ではないのです。

日経電子版の個別投信ページからの抜粋ですが、青い〇囲みをご覧ください。年率10.2%となっていますね。連動対象となる日経平均株価が9%ずつ上がっているのに、なぜ投信のほうは10%ずつ資産が増えていくのでしょう?

このからくりは分配金にあります。なんとゼロ円のオンパレードです。これは分配金がない、のではなく最終投資家に支払われないだけなのです。実際には分配金をいったんため込み、もう一度投資して元本を増やす運用をやっているのです。そのため複利効果が働いて運用指標よりも成績がよくなるのです。

一方、マイナスの影響も含まれます。保有している限り、毎日純資産にかかってくる運用コストです。これを信託報酬といいます。

信託報酬はずっとかかってくるので、裏返すと「逆複利効果」が働くのです。投信全体の価格が下がる過程でもコストは必ず取られるわけです。

というわけで結論は、分配金(配当)と信託報酬の差分が運用指標に加わるというふうに理解しましょう。信託報酬が高い投信が資産形成に向かないというのは結局ここがマイナスになりやすいからです。投資元本が確実に増える市場でない限り、逆複利効果によって長く持てば持つほど資産が目減りする可能性にさらされることになります。

長期コツコツ、積み立てで資産形成というとんでもない間違い

「運用成績を比べることにそれほど意味がないでしょう? NISA(少額投資非課税制度)を活用して、長期でコツコツと積み立てさえすれば20年、30年できちんと資産形成できる」

このようなとんでもない誤解が広がっていることを憂いています。長期積立コツコツ=資産形成? 大間違いです。しかもどのメディアも報じず、ごまかしているところがほんとうに怖いです。

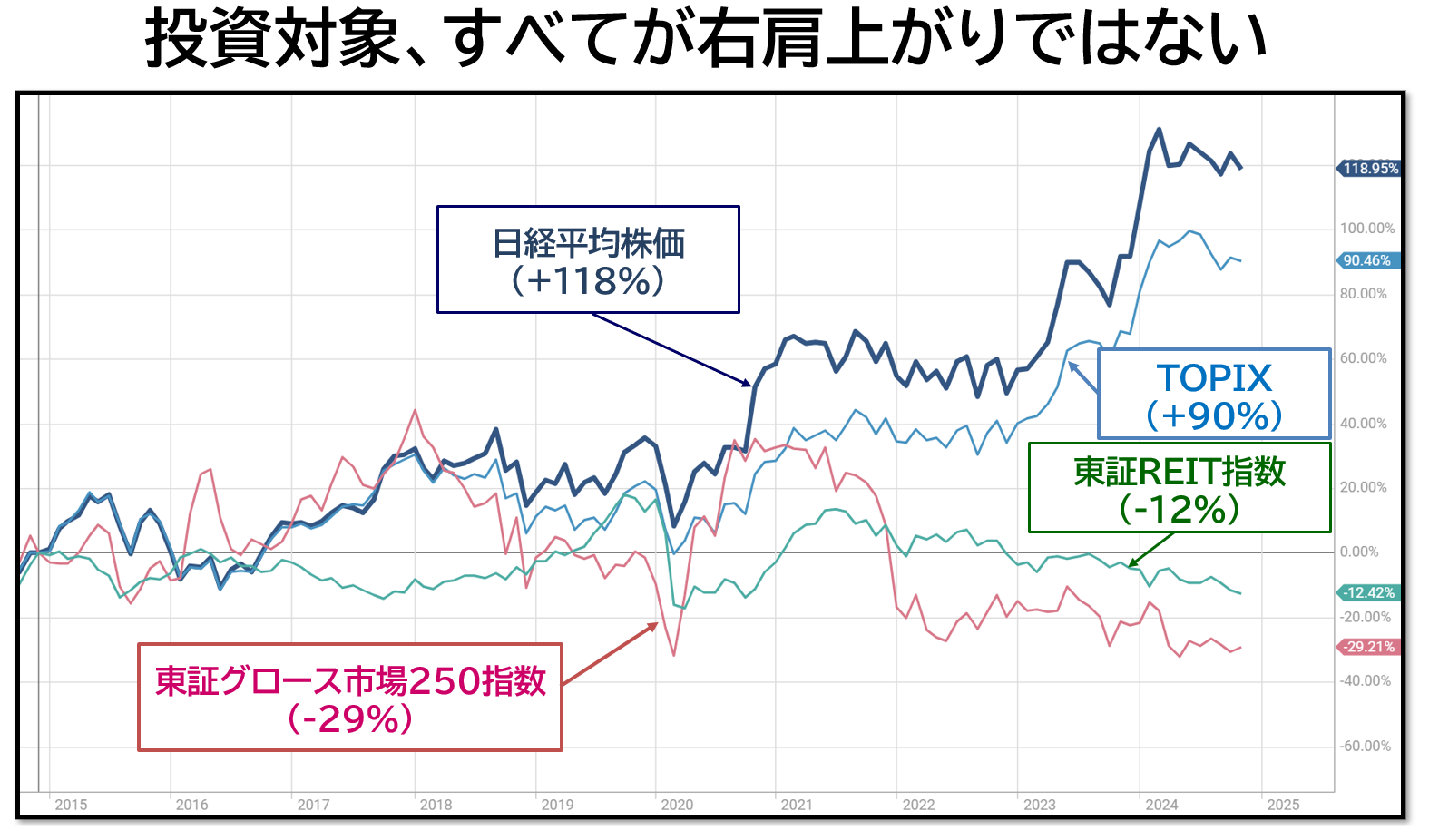

図をごらんください。これはタイプの異なる運用指標の10年間の値動きです。マイナスになっている市場もあります。長期資産形成なんてとんでもない。じり貧になるのです。

長期コツコツ型投資が成功するのは一握りの市場に資金を投じたときだけなのです。ほぼすべての記事やコラム、書籍などが長期コツコツで当たり前のように老後の資産形成が成就するというふうに伝えているのは理解できません。

NISAをやっている方なら聞いたことのある全世界株型、米国S&P500種型などが人気のつみたて投信です。これは「人気」ではなく、これぐらいしか長期資産形成を成しうる投資商品がない、というのが正しい結論です。

下段に紹介した拙著に詳しく解説しましたが、要は先進国の大型株に限られます。国内でいえばTOPIX、日経平均株価などです。これが中小型株になるだけで図のように景色は一変します。

代替資産を買ったほうがよい、と勧誘されてREIT(不動産投資信託)を買っても資産形成には厳しい市場です。なぜか。REITの性質は金利商品だからです。金利はどんどん上がってやがて年間100%になるといったことは起こりません。一定のレンジ内で上下を繰り返すので資産形成にはなじまないのです。

運用成績をしっかり評価できるようになると投資商品の選別が上手になります。NISA元年の今年うまくいかなかった方はしっかり自分の投資行動やポートフォリオを省みて、来年に向けて戦略を練り直しましょう。

言われてみればたしかに……本コーナーではマネーに関する気づきや新しい常識を解説していきます。拙著(下記リンク)を副教材として併読していただけるとさらにリテラシーが身につきます。日経電子版のおすすめ記事も紹介しておきます。

【参考記事】

新NISA成長枠の年初来リターン、アクティブ型が優勢(日経電子版 2024年10月29日)

新NISAで株式投資 長期リターンでみる銘柄一覧(日経電子版特集データ)

関連リンク