“二刀流”の繰上返済とは?より(1)

直近10年で、住宅ローンの繰上返済の取り組み姿勢に変化

提供元:三井住友トラスト・資産のミライ研究所

ミライ研のアンケート調査で、住宅ローン返済中の方に対し「住宅ローン金利が上昇したときに、どうするか」についてお伺いしたところ、金利が上昇した場合に検討する項目として、最も得票が多かったのが「一部繰上返済」でした。

「手元に余裕資金ができたら、住宅ローンの繰上返済に充てる」が1つの掟として言われた時代もありましたが、現状では、世の中の人は繰上返済をしているのでしょうか。また、繰上返済をしている人は、どのような理由からなのでしょうか。

繰上返済の経験は?

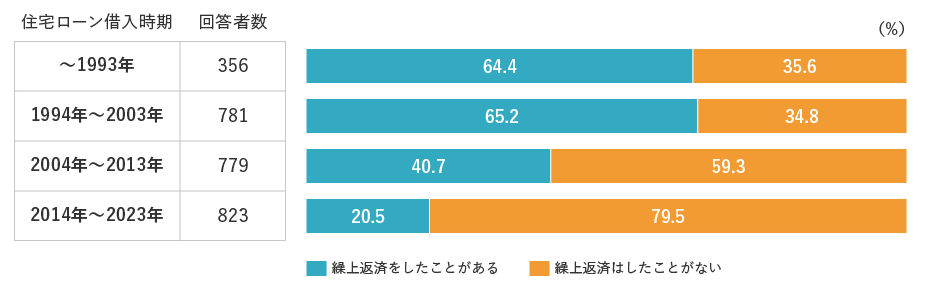

まず、住宅ローンを借り入れた時期別に「繰上返済をしたことがあるか否か」についてお伺いしたのが、【図表1】です。住宅ローンを借り入れた時期が1993年以前では64.4%、1994~2003年では65.2%が繰上返済をしたことがあるという結果となりました。一方で、2004年~2013年→2014年~2023年と借入時期が令和に近づくにつれて、「繰上返済をしたことがある」の割合が徐々に減少していることが分かりました。

【図表1】住宅ローンの繰上返済経験有無(住宅ローン借入時期別)

*回答者:住宅ローン利用経験者

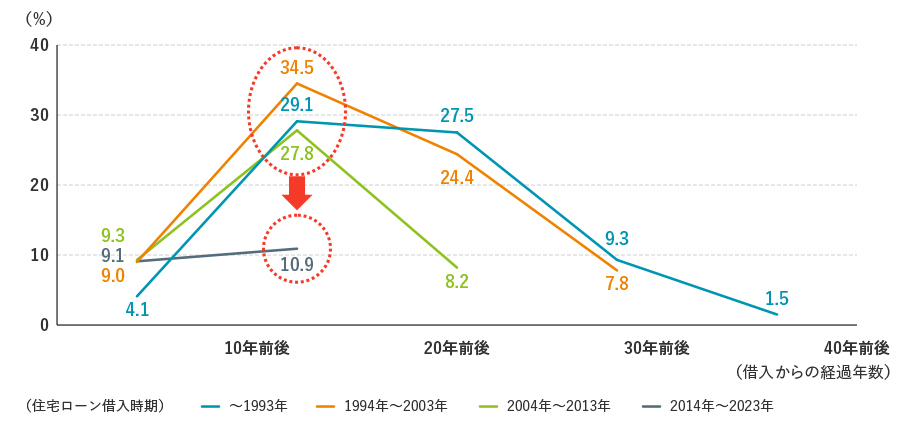

ただし【図表1】だけでは、借入期間が長くなるほど、結果的に繰上返済をしたことがある人も増える、とも読めます。そこで、さらに、住宅ローンの繰上返済をどのタイミングで行ったかについても複数回答可にてお伺いしたところ、【図表2】の結果となりました。

住宅ローンを借り入れた時期が1993年以前では「1990年代(29.1%)」、1994年~2003年では「2000年代(34.5%)」、2004年~2013年では「2010年代(27.8%)」と「住宅ローン借入後、10年前後」をピークとして繰り上げ返済をする“クジラ型”であることが分かりました。

一方で、2014年~2023年をみると、10年前後にはピークのない“ヒラメ型”であり、繰上返済の取り組み姿勢の明確な変化が伺えました。

【図表2】住宅ローン繰上返済時期(住宅ローン借入時期別)

繰上返済をする理由、「早く返したい」から「資産形成のため」へ

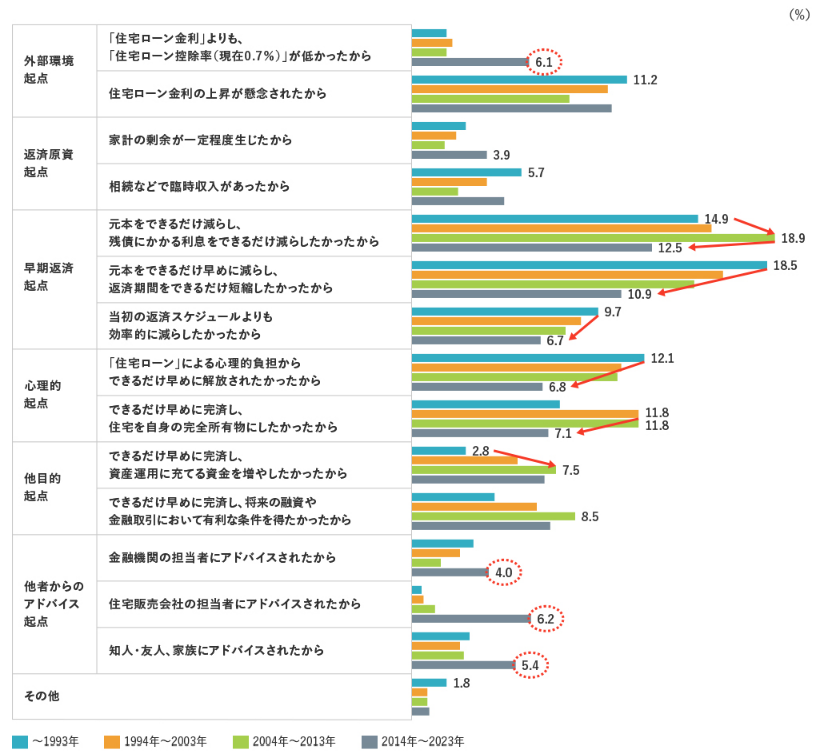

次に、住宅ローンの繰上返済をした理由についてお伺いしました。理由として、(1)“利息を減らしたい”や“返済期間を短縮したい”、“当初の返済スケジュールよりも効率的に減らしたい”といった「早期返済起点」の理由、(2)“「住宅ローン」の心理的負担から早めに解放されたい”、“できるだけ早めに完済し、自身の完全所有物にしたい”といった「心理的起点」の理由は、足元10年(住宅ローンの借入時期:2014年~2023年)で大きく減少していることが分かりました。

一方で、「できるだけ早めに完済し、資産運用に充てる資金を増やしたかったから」の選択割合が増加しており、住宅ローンの返済と資産形成の両立を意識している層が増加していることが、結果から伺えました。

【図表3】住宅ローンの繰上返済をした理由(住宅ローン借入時期別/複数回答可)

*回答者数:<~1993年>229、<1994年~2003年>510、<2004年~2013年>317、<2014年~2023年>168

*各年代の回答総数に対する各選択肢回答数の割合にて算出

住宅ローンの繰上返済をすることで、毎月の返済額が減少する(もしくはなくなる)、借入期間が短縮される、将来支払う予定であった利息額が減少するなどの効用が生じることが考えられます。では、これらはファイナンシャル・ウェルビーイング度※向上に寄与するのでしょうか。次回は、その点について確認してみたいと思います。

※「ファイナンシャル・ウェルビーイング」とは、自らの経済状況を管理し、必要な選択をすることによって、現在及び将来にわたって、経済的な観点から一人ひとりが多様な幸せを実現し、安心感を得られている状態を指す。

(提供元:三井住友トラスト・資産のミライ研究所)

関連リンク