2025年7月18日上場

395A:業界改革厳選ETF地銀

提供元:シンプレクス・アセット・マネジメント

- TAGS.

2025年7月18日に【業界改革厳選ETF地銀】(銘柄コード:395A)が新規上場することから、この新しいETFの特徴、組成や設定のねらいについてご紹介いたします。

基本情報

| 銘柄名・コード | 業界改革厳選ETF地銀(395A) | ||

| ファンドの特色 | 業界改革厳選ETF地銀(以下「ファンド」または「当ファンド」といいます。)は、地方銀行、第二地方銀行および銀行持株会社※のなかから、利益水準や財務状況、取引所における流動性等を当社独自の観点から総合的に勘案し、投資銘柄を選定することにより、投資信託財産の成長をめざして運用を行います。 ※地方銀行、第二地方銀行および銀行持株会社を総称して、以下、「銀行等」といいます。 |

||

| ベンチマーク | 当ファンドは、業界改革への期待から投資銘柄のバリュエーションが改善することで生まれる収益機会に注目した戦略を取っています。ベンチマークを上回る収益の確保を図る運用ではなく、中長期の投資信託の成長を目指した運用であるため、ベンチマークを採用しません。 | ||

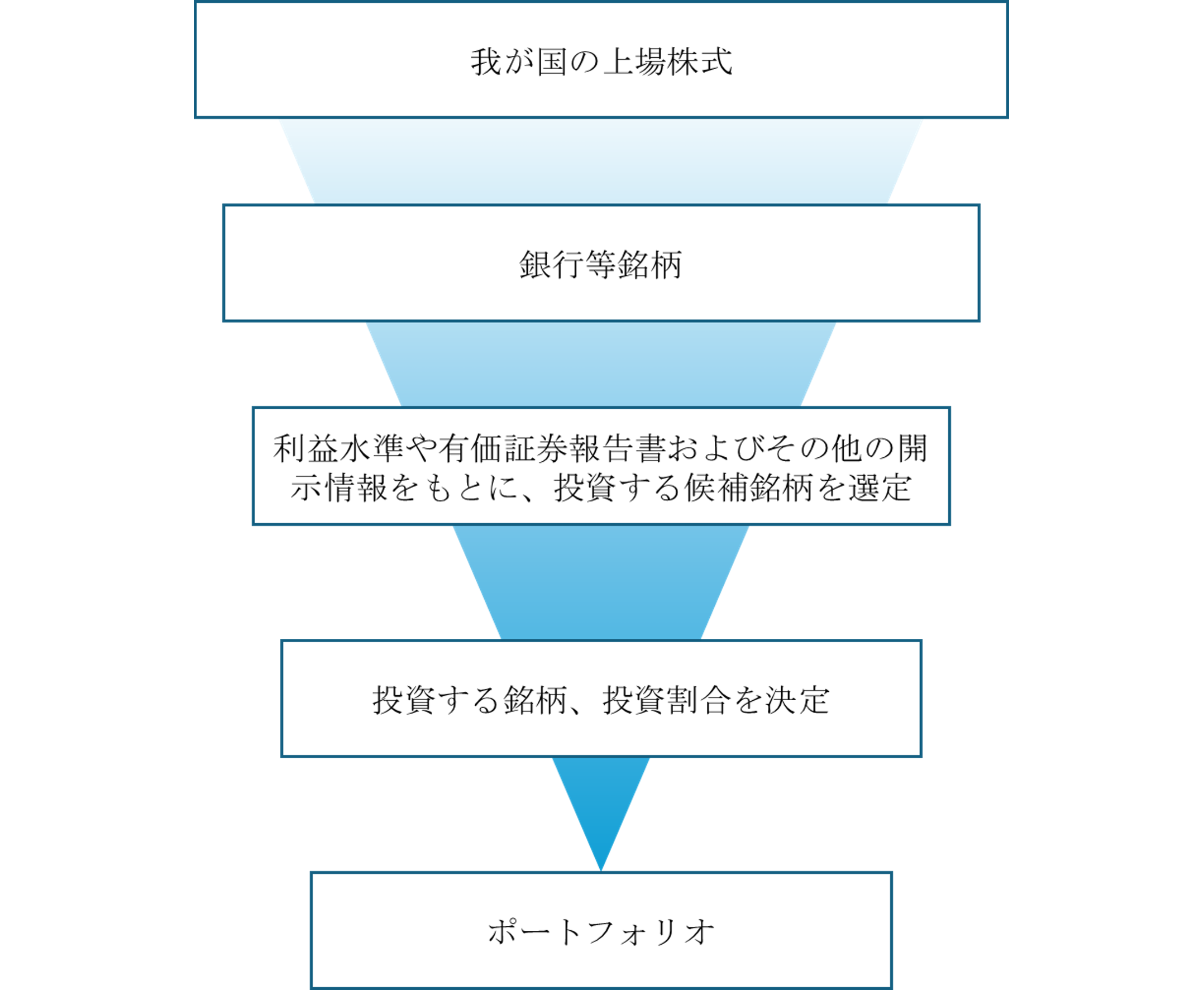

| 運用方針の概要 | (1) 主として、我が国の金融商品取引所に上場する株式に投資します。 (2) 株式への投資にあたっては、銀行等のなかから、利益水準や有価証券報告書およびその他の開示情報、取引所における流動性等を当社独自の観点から総合的に勘案し、投資銘柄を選定します。 (3) 銀行等間の経営統合が大いに進んだ市場環境においては企業価値向上が見込めるような銘柄を当社独自の観点から総合的に勘案し、投資銘柄を選定することにより、投資信託財産の成長をめざして運用を行います。 (4) 当初設定直後、大量の追加設定または解約が発生したとき、市況が急激に変化したとき、または市況の急激な変化が予想されるとき、分配金の支払いを準備するとき、ならびに信託財産の規模によっては上記の運用が行われないときがあります。 |

||

| 計算期間 | 毎年7月13日から翌年7月12日 (※最初の計算期間は2025年7月16日から2026年7月12日まで) |

||

| 分配金支払基準日 | 毎年7月12日(年1回) | ||

| 管理会社 | シンプレクス・アセット・マネジメント株式会社 | ||

| 信託受託会社 | 三井住友信託銀行株式会社 | ||

| 売買単位 | 10口単位 | ||

| 信託報酬 | 0.90%(税込0.99%)以内 | ||

| 上場日 | 2025年7月18日(予定) | ||

新しいETF組成の思い

業界改革厳選ETF地銀の組成の目的は、日本の地方金融が新しい視点をもって発展することに貢献することです。

私たちは、現在、地銀は、企業側と投資家側のどちらの視点からみても転換期に立っていると考えています。地銀は今、金利動向、人口構造等の経営環境から、本業である銀行業の収益力が低下しています。さらに過去の経緯で取得・保有している政策保有株式(企業によっては美術品等も保有)によってバランスシートは硬直化し、資本効率を押し下げ、PBR1倍割れが常態化しています。

投資家側の視点からみたとき、このような状態の是正を求める声が上がるのは自然の成り行きです。特にアクティビストにとって恰好のアクティビズム対象であり、実際その活動は紙面をにぎわせています。また、積極的なエンゲージメントをする投資家の活動も盛んです。

アクティビストの狙いは「政策保有株式を含む本業と関係のない資産を売却して、売却益を株主還元に充てさせる」ことで、またそれらを実現させるためにガバナンス体制の改善を求めます。資本市場の理論で考えれば、これは株主として至極当然の要求であり、これを否定する理由はないと考えています。

このような環境下で、地銀各社は徐々に二極化してきています。一方は投資家のメッセージを真摯に受け止めていち早くバランスシート最適化に着手し、同時により収益性の高い事業へと展開していく企業。このような企業は地銀の業界再編をけん引していく存在となり得ます。もう一方は現状維持、もしくは衰退していく企業。このような企業は、実質的に合併されるのを待っているようなものだと私たちは考えています。

当ファンドは、このような転換期に立たされた企業のなかから改革期待が高い企業に投資し、変化の過程でバリュエーションが改善することから生まれる収益機会に注目した戦略を取っています。この収益機会は地銀の業界改革が進む過程で生まれるものであり、日本市場の特有の収益機会であると言えます。こうした視点に着目した収益機会は、すべての投資家にニーズがあると考えていますが、私たちは特に中長期の資産形成を目的とする個人投資家にニーズがあると考えています。

今般、有価証券上場規程等の一部改正により、ETFは同一銘柄の株式への投資割合の上限が20%になりました。私たちは、この改正により、当該テーマに沿った銘柄組入れが実現できると考え、地銀業界が発展することにより、大きなパフォーマンスを得られるETFを作り、上場を申請しました。

新しいETFの特徴

業界改革厳選ETF地銀(以下「ファンド」または「当ファンド」といいます。)は、地方銀行、第二地方銀行および銀行持株会社※のなかから、利益水準や財務状況、取引所における流動性等を当社独自の観点から総合的に勘案し、投資銘柄を選定することにより、投資信託財産の成長をめざして運用を行います。

※地方銀行、第二地方銀行および銀行持株会社を総称して、以下、「銀行等」といいます。

当ファンドは、当社独自の観点から総合的に勘案し、投資銘柄を選定します。選定した銘柄のなかには、同一銘柄の株式への投資割合が10%を超えて集中投資する支配的な銘柄が存在するまたは存在する可能性があります。同一銘柄の株式への投資割合は、当ファンドにおいては、20%を上限として運用を行います。なお、集中投資を行った投資銘柄において経営・財務状況の悪化や経営破綻などが生じた場合には、大きな損失が発生することがあります。

銀行等間の経営統合が大いに進んだ市場環境においては企業価値向上が見込めるような銘柄を当社独自の観点から総合的に勘案し、投資銘柄を選定することにより、投資信託財産の成長をめざして運用を行います。

当ファンドは、業界改革への期待から投資銘柄のバリュエーションが改善することで生まれる収益機会に注目した戦略を取っています。ベンチマークを上回る収益の確保を図る運用ではなく、中長期の投資信託の成長を目指した運用であるため、ベンチマークを採用しません。

運用方針の特徴

主として、我が国の金融商品取引所に上場する株式に投資します。

株式への投資にあたっては、銀行等のなかから、利益水準や有価証券報告書およびその他の開示情報、取引所における流動性等を当社独自の観点から総合的に勘案し、投資銘柄を選定します。

銀行等間の経営統合が大いに進んだ市場環境においては企業価値向上が見込めるような銘柄を当社独自の観点から総合的に勘案し、投資銘柄を選定することにより、投資信託財産の成長をめざして運用を行います。

当初設定直後、大量の追加設定または解約が発生したとき、市況が急激に変化したとき、または市況の急激な変化が予想されるとき、分配金の支払いを準備するとき、ならびに信託財産の規模によっては上記の運用が行われないときがあります。

関連リンク