2025年7月18日上場

396A:業界改革厳選ETF REITイベント・ドリブン

提供元:シンプレクス・アセット・マネジメント

- TAGS.

2025年7月18日に【業界改革厳選ETF REITイベント・ドリブン】(銘柄コード:396A)が新規上場することから、この新しいETFの特徴、組成や設定のねらいについてご紹介いたします。

基本情報

| 銘柄名・コード | 業界改革厳選ETF REITイベント・ドリブン(396A) | ||

| ファンドの特色 | 業界改革厳選ETF REITイベント・ドリブン(以下「ファンド」または「当ファンド」といいます。)は、不動産投資信託証券(以下、「REIT」といいます。)のなかから、合併・買収、再編・提携といった個別銘柄の価値に重要な影響を与えるイベント※の発生および当社がそうしたイベントの発生が期待できるものと考えられることなど、当社独自の観点をもとに総合的に勘案し、投資銘柄を選定することにより、投資信託財産の成長をめざして積極的な運用を行うことを基本とします。なお、上記のような銘柄選定の方法を、当ファンドにおいては「イベント・ドリブン戦略」とします。 ※イベントとは、上記のとおり、合併・買収、再編・提携といった個別銘柄の価値に重要な影響を与える事象を指します。 |

||

| ベンチマーク | 当ファンドは、業界改革への期待から投資銘柄のバリュエーションが改善することで生まれる収益機会に注目した戦略を取っています。ベンチマークを上回る収益の確保を図る運用ではなく、中長期の投資信託の成長を目指した運用であるため、ベンチマークを採用しません。 | ||

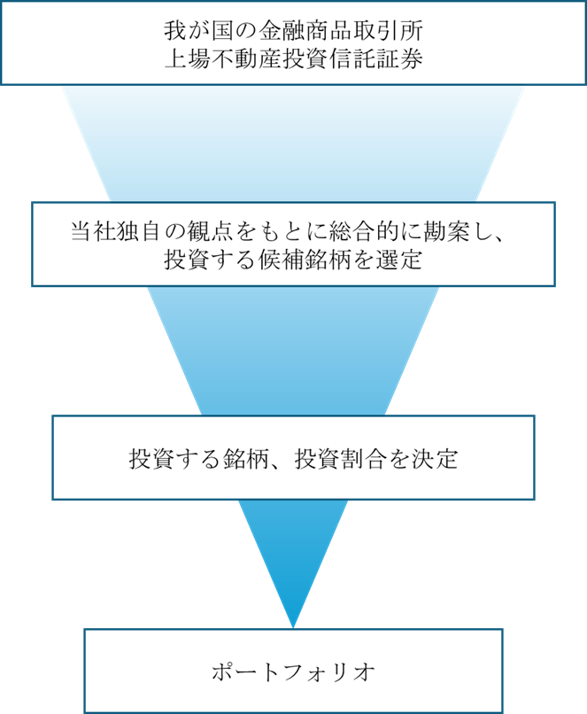

| 運用方針の概要 | (1) 我が国の金融商品取引所に上場するREITに投資します。 (2) REITへの投資にあたっては、合併・買収、再編・提携といった個別銘柄の価値に重要な影響を与えるイベントの発生および当社がそうしたイベントの発生が期待できるものと考えられることなど、当社独自の観点をもとに総合的に勘案し、投資銘柄を選定します。 (3) REIT市場の改革が大いに進んだ市場環境においては、投資主価値の更なる向上が見込めるような銘柄を当社独自の観点から総合的に勘案し、投資銘柄を選定することにより、投資信託財産の成長をめざして運用を行います。 (4) 当初設定直後、大量の追加設定または解約が発生したとき、市況が急激に変化したとき、または市況の急激な変化が予想されるとき、分配金の支払いを準備するとき、ならびに信託財産の規模によっては上記の運用が行われないときがあります。 (5) 不動産投資信託指数先物取引を行うことがあります。 |

||

| 計算期間 | 毎年1月13日~4月12日、4月13日~7月12日、7月13日~10月12日、10月13日~翌年1月12日 (※最初の計算期間は2025年7月16日から2025年10月12日まで) |

||

| 分配金支払基準日 | 毎年4月12日、7月12日、10月12日、1月12日(年4回) | ||

| 管理会社 | シンプレクス・アセット・マネジメント株式会社 | ||

| 信託受託会社 | 三井住友信託銀行株式会社 | ||

| 売買単位 | 10口単位 | ||

| 信託報酬 | 0.9%(税込0.99%)以内 | ||

| 上場日 | 2025年7月18日(予定) | ||

新しいETF組成の思い

業界改革厳選ETF REITイベント・ドリブンの組成の目的は、割安に放置されたREITの価値向上に貢献することです。

2025年6月10日現在、日本ビルファンド投資法人(8951)を除いたすべてのJ-REITはNAV倍率が1倍を割れています。NAV倍率とは、REITの保有不動産の時価評価した純資産価値(NAV)に対して、投資口価格が何倍であるかを示す指標です。NAV倍率が低いほど割安、高いほど割高と判断されます。これは日本のREIT市場における重大な歪みであり、解決されるべき課題です。

実際に、昨今REIT市場に対して改革の機運が高まっています。直近ではシンガポールの投資ファンド、3Dインベストメント・パートナーズの関連会社であるシトコが、阪急阪神リート投資法人(8977)とNTT都市開発リート投資法人(8956)に立て続けに買収提案をしかけました。両REITへの買収提案は不成立に終わりましたが、これによってREITに再度投資家の注目が集まり、改革の機運はますます高まったと言えます。

当ファンドは、このような環境下で改革期待が高い銘柄に投資し、バリュエーションが改善することから生まれる収益機会に注目した戦略を取っています。この収益機会はJ-REIT特有の収益機会であると言えます。この収益機会は機関投資家、個人投資家に関わらず、すべての投資家にニーズがあると考えていますが、特に中長期の資産形成を目的とする個人投資家にニーズがあると考えています。

今般、有価証券上場規程等の一部改正により、ETFは同一銘柄の投資信託証券への投資割合の上限が20%になりました。私たちは、この改正により、当該テーマに沿った銘柄組入れが実現でき、かつ投資家に対してより明確に当該テーマを訴求できると考え、今回のタイミングで上場を申請しました。

新しいETFの特徴

業界改革厳選ETF REITイベント・ドリブン(以下「ファンド」または「当ファンド」といいます。)は、不動産投資信託証券(以下、「REIT」といいます。)のなかから、合併・買収、再編・提携といった個別銘柄の価値に重要な影響を与えるイベント※の発生および当社がそうしたイベントの発生が期待できるものと考えられることなど、当社独自の観点をもとに総合的に勘案し、投資銘柄を選定することにより、投資信託財産の成長をめざして積極的な運用を行うことを基本とします。

なお、上記のような銘柄選定の方法を、当ファンドにおいては「イベント・ドリブン戦略」とします。

当ファンドは、当社独自の観点から総合的に勘案し、投資銘柄を選定します。選定した銘柄のなかには、同一銘柄の投資信託証券への投資割合が10%を超えて集中投資する支配的な銘柄が存在するまたは存在する可能性があります。同一銘柄の投資信託証券への投資割合は、当ファンドにおいては、20%を上限として運用を行います。なお、集中投資を行った投資銘柄において経営・財務状況の悪化や経営破綻などが生じた場合には、大きな損失が発生することがあります。

※イベントとは、上記のとおり、合併・買収、再編・提携といった個別銘柄の価値に重要な影響を与える事象を指します。

当ファンドは、業界改革への期待から投資銘柄のバリュエーションが改善することで生まれる収益機会に注目した戦略を取っています。ベンチマークを上回る収益の確保を図る運用ではなく、中長期の投資信託の成長を目指した運用であるため、ベンチマークを採用しません。

運用方針の特徴

我が国の金融商品取引所に上場するREITに投資します。

REITへの投資にあたっては、合併・買収、再編・提携といった個別銘柄の価値に重要な影響を与えるイベントの発生および当社がそうしたイベントの発生が期待できるものと考えられることなど、当社独自の観点をもとに総合的に勘案し、投資銘柄を選定します。

REIT市場の改革が大いに進んだ市場環境においては、投資主価値の更なる向上が見込めるような銘柄を当社独自の観点から総合的に勘案し、投資銘柄を選定することにより、投資信託財産の成長を目指して運用を行います。

当初設定直後、大量の追加設定または解約が発生したとき、市況が急激に変化したとき、または市況の急激な変化が予想されるとき、分配金の支払いを準備するとき、ならびに信託財産の規模によっては上記の運用が行われないときがあります。

不動産投資信託指数先物取引を行うことがあります。

関連リンク