金利上昇がもたらす住宅ローン利用の変化(1)

「変動金利・頭金ゼロ戦略」も終焉?

提供元:三井住友トラスト・資産のミライ研究所

1990年代初頭のバブル崩壊以降、日本の住宅ローン金利は「低下局面」を経て「金利なき時代」が長く続きました。しかし、2024年に日本銀行がゼロ金利政策を解除したことで、「金利がある世界」に戻りつつあります。このような状況下で、住宅ローンの利用についてミライ研のアンケート調査で確認をしたところ、「家計としてどのような選択をするか」に変化の兆しがみられました。

長く続いた「変動金利人気」から「長期固定金利」へ揺り戻しの気配

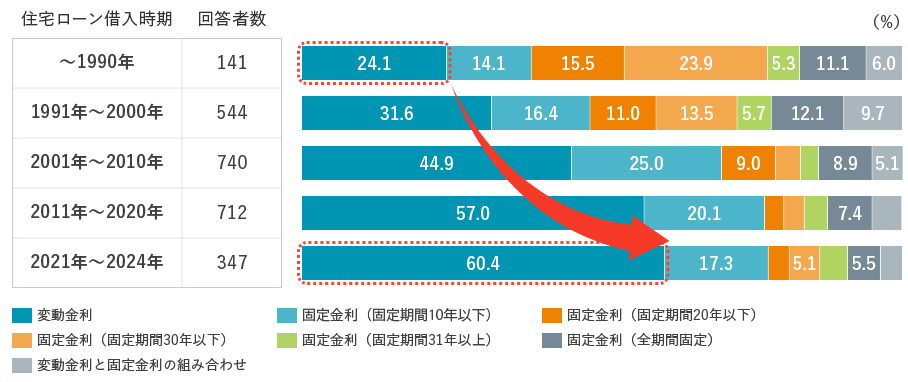

まず、過去35年の流れを確認すると、金利なき時代を経て、変動金利を選択する人が大幅に増加しました(図表1)。1990年までの借入れのうち、変動金利は24.1%でしたが、2021年~2024年には60.4%と約2.5倍に伸びています。

【図表1】住宅ローンの金利形態(1990年~2024年)

(出所)特に出所を示していない場合、三井住友トラスト・資産のミライ研究所「住まいと資産形成に関する意識と実態調査」(2025年)をもとにミライ研が作成

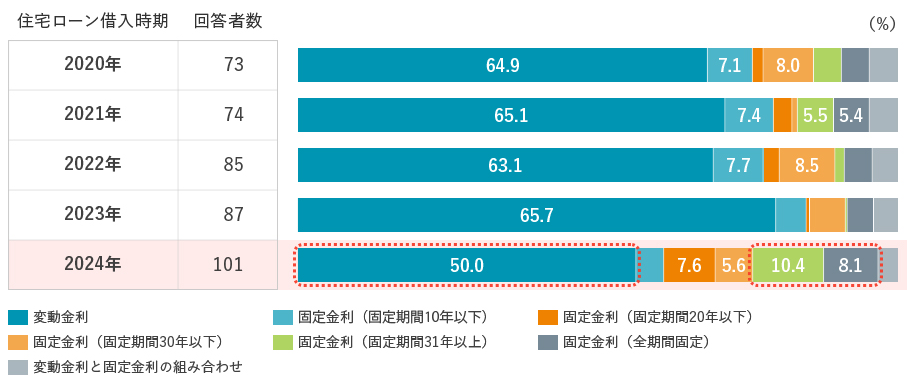

しかし、足元5年をみると「変動金利人気」から変化が見られます。2023年までは、変動金利が6割以上と「金利なき時代」のトレンドが続いていましたが、2024年には変動金利が50.0%に減少しています(図表2)。それに対し、「固定期間31年以上」や「全期間固定」といった、長期の固定金利の選択が増加しています。

金利上昇の流れを受け、「今後、上昇が予想される変動金利」ではなく「歴史的には低水準の長期固定を利用し、長期的にお得な選択をしたい」という心理がうかがえます。

【図表2】住宅ローンの金利形態(2020年~2024年)

頭金「ゼロ・1割」での住宅購入も今は昔?!「きちんと準備」に回帰の予兆

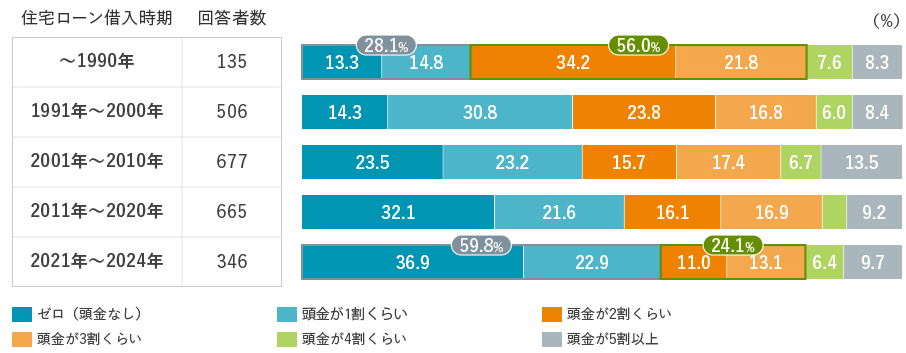

頭金とは、住宅購入価格から住宅ローン借入額を引いた、現金で支払う部分のことを指します。かつては、「頭金を2~3割準備する」というのが一般的な考え方でしたが、借入金利が下がるにつれて「頭金をゼロ・1割にして、借りられるだけ借りる」という考え方が主流となりました。

実際、ミライ研の調査においても、1990年までは、頭金がゼロ・1割のケースが28.1%、2・3割のケースが56.0%でしたが、2021年~2024年では、頭金がゼロ・1割のケースが59.8%、2・3割のケースが24.1%と逆転しています(図表3)。

【図表3】住宅ローンの頭金割合(1990年~2024年)

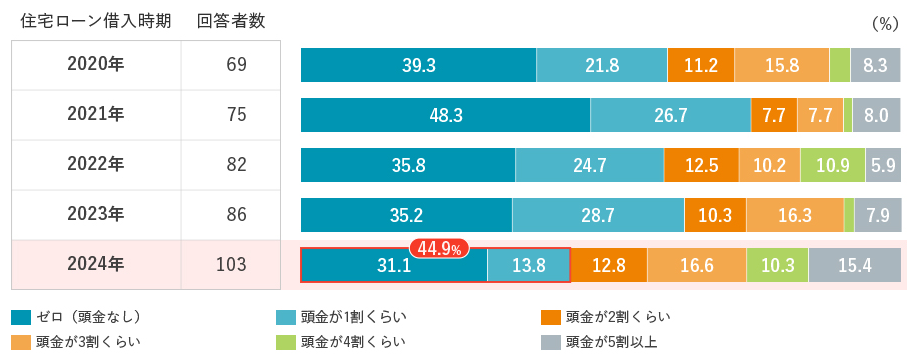

しかし、頭金の割合についても足元5年を確認すると、2020年~2023年までは、頭金ゼロ・1割が半数を超えて主流派でしたが、2024年は、頭金ゼロ・1割が44.9%と減少し、2割以上が増加しています(図表4)。

これも先ほどの金利形態同様、今後の金利上昇を考慮して「借入金額を減らす=頭金を増やす」といった行動をとる人が出始めたと考えられます。

【図表4】住宅ローンの頭金割合(2020年~2024年)

「変動金利・頭金ゼロ戦略」も、金利上昇に伴って転換が生じているものと思われます。次回は、借入金額・期間について確認します。

(筆者:三井住友トラスト・資産のミライ研究所 矢野 礼菜)

関連リンク