高配当ETFってどう?

メリットとデメリットを考えてみます

提供元:日興アセットマネジメント

- TAGS.

※この記事は2025年7月24日に日興アセットの「WE♡JoJo ETF」で公開された記事を引用・一部編集しています。

ETF(上場投資信託)を保有していると、基本、年に1回以上は配当(分配金)を受け取ることができます。ETFの分配原資は、投資している株式等から受け取った配当金等です。この配当金に着目し、市場平均より高い配当金を狙う高配当ETFですが、書籍やSNSでも話題になっており、個人投資家にも根強い人気のあるETFです。今回は当ETFの特性やメリット、デメリットについて考察してみたいと思います。

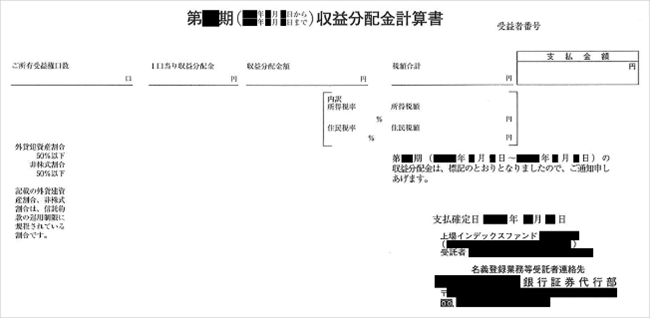

(ご参考)収益分配金計算書

ETFの分配金が支払われる時に投資家に送付されます。

高配当ETFとは

高配当ETFと言った場合、分配金収益に着目し、相対的に高い配当が期待できる資産に投資するETFを指します。高配当株に投資するETFの場合は高配当株ETFの呼び名のほうが一般的です。分配金収益に着目したその他のETFとしては、不動産投資信託(REIT)や債券などに投資するETFがあります。

高配当とは

高配当は株式、ETF、投資信託等で相対的に高い配当利回りのものを指します。高配当株であれば、株式のなかでも相対的に高い配当利回りの株を指します。この配当利回りは次の式で求められます。

配当利回り=1株当たり配当金÷株価

そのため高い配当利回りであることは、その株式会社がより多くの配当金を出すか、株価が安くなっているか、また、その両方であることになります。

株式会社が配当金を出すルールは会社法に定めのあるところで、その株式会社の債権者や利害関係人の利益を不当に害さないように詳細な規制、手続きが定められていますが、平たく言うと、その株式会社の当期の利益と過去の利益の蓄積の合計から諸留保・控除を引いた額の範囲内で配当金額が決められます。よって多くの配当金を出す会社は稼ぐ力のある会社であることが言えます。

「高配当」の会社を見るうえでの留意点・注意が必要なポイント

ここでちょっと留意しておきたいのは、相手が株主とはいえ、せっかく稼いだ利益を社外に流出させてしまう経営判断をすることの意味合いです。この利益を再投資して更なる収益のチャンスがあれば、株主への配当にするよりも会社の業績向上、成長には好ましいのですが、配当にまわすということは、そのような成長機会がない、会社の事業が成熟化しているという可能性もあります。

一方、株価が安いため配当利回りが高い場合には、言うまでもなく注意が必要です。株価が需給要因で安くなってしまっているのであればまだしも、業績的な懸念を反映している場合は特に注意が必要になります。

高配当と連続増配の違い

高配当とよく混乱される概念で連続増配があります。連続増配とは過去数年間の配当額が増え続けているということになります。注意しなければならないことは、比較しているのは当該株式会社のあくまでも前年に対して配当が増えているということで、かならずしも市場平均よりも配当利回りが高い高配当ということではないということです。市場平均よりも配当利回りが低いということもあります。

高配当ETFのメリット・特徴・留意点

定期収入が期待できる

高配当ETFのような分配金収益に着目したETFは年4回、四半期ごとに分配金を出すETFが多いかと思います。定期的な収入は嬉しいところです。しかしながら、一般にETFの分配の仕組みでは、その四半期に投資対象とする株式等から受け取った分配金から経費を差し引いたものが分配金として支払われるのですが、その投資対象株式から受け取った配当金額は安定していないことがあり、分配金額も増減があることが通常です。

普通分配金のみ=元本払戻金(特別分配金)がない

ETFの分配原資は投資対象株式から受け取った配当金が主で、非上場投資信託のような元本払戻金(特別分配金)がありません。よって自分の投資した元本がいつの間にか戻ってくるということが避けられることになります。これは高配当ETFも同じです。

高配当株ETFはバリュー系の運用になることが多い

高配当株は成熟企業に投資する傾向、バリュー系の投資になります。成長株投資(グロース系)の対になり、価格変動リスクの大きな株式投資のなかでは相対的に当該リスクが低めの運用になることが多いです。しかしながら、市場の状況によっては価格変動リスクが相対的に大きくなり、また、パフォーマンスが優位になったり、劣後したりすることが起こり得ます。

*バリュー系の投資:割安と判断される銘柄に投資すること

*グロース系の投資:成長が期待される銘柄に投資すること

高配当ETFのデメリット・留意点

分配金の希薄化・濃縮化が起きやすい

高配当ETF に限らずETFの決算、分配時には、ETFが分配原資を貯めた状態にありますが、このタイミングでETFの発行市場において発行済み口数を変動させる設定・解約があると、分配金額が変動する現象が起こります。

以下の式をご覧ください。ETFの設定・解約があると発行済み口数が変動します。

ETFの1口当たりの分配金額=分配原資÷発行済み口数

よって、設定があると発行済み口数が増えるのでETFの1口当たりの分配金額が減少(希薄化)し、解約があると口数が減少するのでETFの1口当たりの分配金額が増加(濃縮化)します。高配当ETFは分配原資を多く貯めこむので、この現象が目立ちます。期待した分配金より、少なくなる、多くなるということが起こります。

ご参考:ETFの発行市場について

ご参考:ETFの分配金の希薄化と濃縮化について

高すぎる高配当を狙う運用だと、リスクの高い運用になることがある

前述した注意点でお伝えしたように、高配当株でも、株価が低迷していることで配当利回りが高い銘柄に投資してしまうこと、所謂、低位株投資となってしまうこともあります。

市場平均より高い配当を得るには何等かのリスクを取ることによって実現されます。よって、株式でも債券、リートでも投資先の信用リスクが大きく、また、流動性も少なくなるようなことがあります。配当利回りが高い裏には、多かれ少なかれ存在するリスクです。そのため投資対象が分散されているかを見ることが肝要です。

高配当とよく比較される成長株

高配当、高配当株投資と対比される成長、成長株投資があります。前者は高い配当収益(インカム)を主眼に置いている一方、後者は投資対象の高い成長による価格の上昇、キャピタルゲイン収益に主眼を置いています。

高配当株と成長株投資における投資対象の株式ですが、投資家が高い収益を期待するには、稼ぐ力のある会社であることが必要です。その会社が稼いだ収益を、設備投資などの投資ではなく配当に回せば高配当株となるでしょうし、設備投資に収益を回して株式会社の成長に期待するものは成長株になります。このように株式会社の配当政策に目をやると、区分が可能になります。

日興アセットマネジメントの高配当株ETF

最初に記述しましたように投資家の高配当に対する需要はたいへん強いものがあります。日興アセットマネジメントではこの需要に応えるために、2010年5月に上場高配当(1698)、2025年7月に上場日経高配当50(399A)といった高配当株ETFを設定・上場してきました。

※ETFの利回りはリンク先の基本情報でご確認いただけます。

日興アセットの日本株高配当ETF2選

| 東証 コード |

ファンド名 | 分類 | 分配回数 (年) |

| 1698 | 上場インデックスファンド日本高配当 (東証配当フォーカス100) |

日本株 | 4 |

| 399A | 上場インデックスファンド日経平均 高配当株50 |

日本株 | 2 |

上場高配当(1698)の投資対象は3、9月と6、12月決算の国内株式とJ-REITとなっており、ETFが配当金の受取りを計上すると、すぐにETFが決算をして(1月、4月、7月、10月)分配するような仕組みにしています。これは、先にご説明したようにETFの設定・解約で分配金額が変動する希薄化・濃縮化の影響を減らす工夫です。

上場日経高配当50(399A)の投資対象は日経平均株価の構成銘柄という優良企業から、流動性を加味した配当利回りからウエートを決めて絞り込まれた50銘柄です。日本企業の大半が3月、9月に決算と配当を発表し、月末に配当金を投資家へ還元します。上場日経高配当50は、その時に配当金として受け取ったものを速やかに翌月(4月、10月)分配金として投資家のみなさまに払い出します。

まとめ

SNSでETFの分配金を受け取ったことについての投稿を拝見することがあります。分配金を受け取ると嬉しくなる気持ちは良く分かります。

分配金の受取りは投資成果を、直接、感じられるメリットがあります。その一方で長期資産形成には運用の複利効果を狙うべきとのことで、分配もの、高配当ものに否定的な考え方もあります。投資のリターンが必ずプラスの前提だと分配を出さずに複利運用を行うことは正しいことなのですが、前提が崩れてしまうと分配を出していたものより損失が大きくなることも理論上は考えられます。

分配が出てくることの背景を考えて、その分配がご自身の資産形成の全体においてどのような位置づけなのかに思いを及ばせて、よりよい資産運用に高配当ETFをご活用ください。

(日興アセットマネジメント)

関連リンク