債券の基本を知ろう編

債券ってどういう投資対象?個人向け国債との違いは何?

提供元:ブラックロック・ジャパン

- TAGS.

あまり聞き慣れない債券投資 債券とはどういうもの?

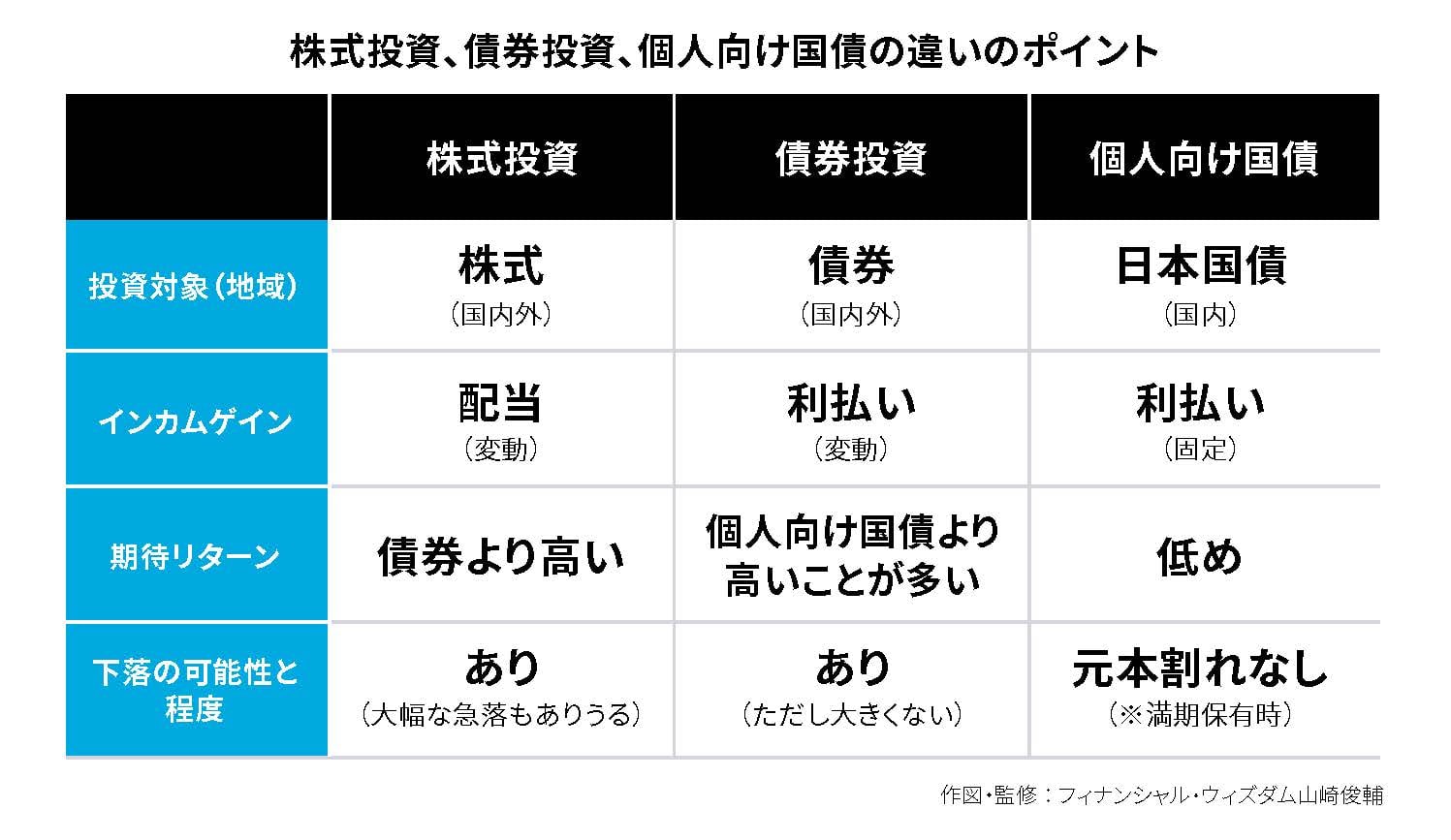

株式については近年投資対象として多くの人が保有するようになりました。個別企業の株式で投資をする人もいれば、投資信託を通じて複数の株式会社にまとめて投資を行うような方法もあります。

株式会社が発行しているのが株式で、これは企業の経営に参加する権利です。株式の保有割合に応じて株主総会での議決権を持つことができ、経営に参加することができます(投資信託の場合、直接的には参加できない)。

まずは企業が発行する社債と企業の株式を比較してみましょう。債券は、経営には参加する権利がないことがまず大きな違いです。債券を購入する際に提供した資金については、定期的にクーポンと呼ばれる利払いが行われます。この利率は最初に予め明示されています。

株式にも配当がありますが、これは企業が利益を出しているときに株主に対して行われるものですが、企業の成績によって配当額が変動したり、株価によって配当利回りが変動します。業績低迷時などには配当を中断することもあります。

クーポンの利払いは、投資家に対する借金の利息返済のような性格があるので、定期的に約束した利回りを返さなければなりません。業績とは連動しない、投資家と企業との強い約束であることが、大きな違いです。

また、債券は満期時点が来たら100で購入したものが100で元本が返ってくるところも大きな特徴です。株式投資の場合、企業の成長見通しを現在価値に割り引いたものが株価ですが、投資をした段階の100が売却時にそれ以上に値上がりしているかは不確実です。もちろん原則として企業は成長を続けていく可能性が高いわけですが、債券は元本が確実に戻ってくるわけです(発行元の破たん時には全額戻らない可能性があります)。

株式について理解を深めてきた人ほど、その差が大きいため債券のユニークな特徴を理解するのが難しいかもしれません。

個人向け国債と債券運用のETFはどう違う?

近年では、個人のみが購入できる個人向け国債も人気を集めています。まずは銀行預金と個人向け国債の違いを整理してみましょう。

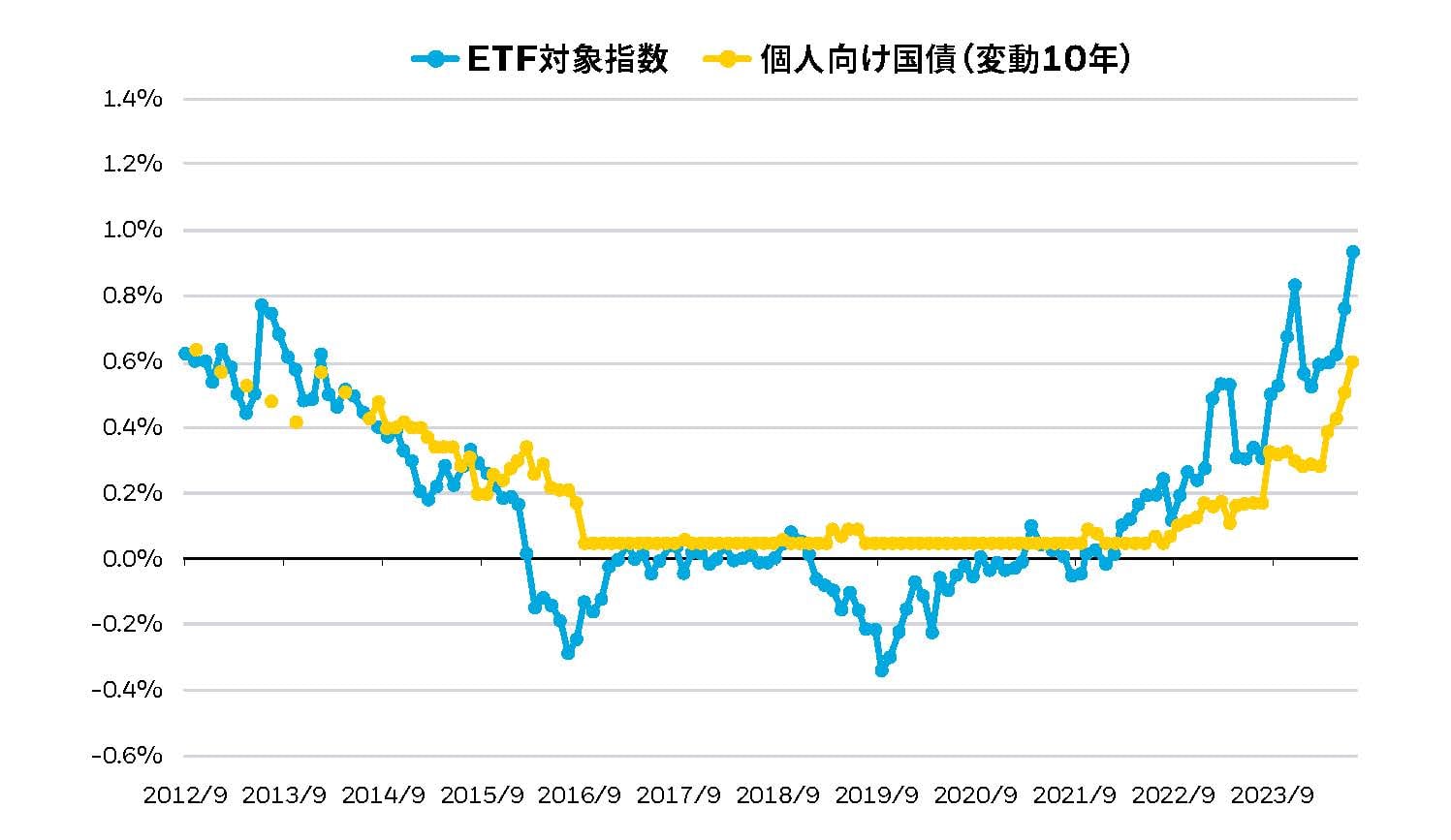

いずれも満期まで保有すれば元本が保証されていること、預入時に金利が定まっていることは同じです。金利はあまり高くありません。銀行の普通預金より個人向け国債のほうが金利が高い傾向がありますが、最近の個人向け国債が年1.1%(税引き前)というところです(2025年11月時点)。

実は、市場で行われる機関投資家の債券取引においては1.8%くらいの利回りがついており、銀行預金や個人向け国債とずいぶん違いがあることが分かります(同2025年11月時点)。

債券で運用を行う投資信託やETFは、保有する債券を通じて得られるクーポンから生じるインカムゲインと、債券価格が上下することによって生じるキャピタルゲイン(ロス)がリターンに影響を与えます。

預金や個人向け国債の場合、預け入れした金額については時価が変動しません。ところが債券の原則として「株価が下がったとき債券価格は上昇する」「債券価格が上昇すると利回りは下がる」という関係があり、時価評価されることで、値動きが生じます。

とはいえ、株式の価格変動と比べて債券の値下がり幅は大きくありません。期待されるリターンも株式ほどは高くなりません(つまりリスクが小さいということ)。

私たちは個人向け国債と債券運用のETF等を活用することで、株式投資と異なる選択肢が増えることになります。これらを上手に組み合わせていくことでリスクを抑えつつ運用を行うことができます。

国の年金運用でも重要な役割を果たす債券運用

国の年金運用を担っているGPIF(年金積立金管理運用独立行政法人)も、実は債券運用を行っています。基本的な資産配分の50%は債券投資を行うとしており、国内債券に25%、外国債券に25%を配分しています。これにより大きな下落リスク(特に株式市場の急落による影響)を回避しながら、リスクとリターンのバランスを取り、長期的な視点でリターンを得ていく資産運用を行っています。

資産運用というと高いリターンを上げることばかりが注目されてしまいますが、大きなマイナスの直撃を避けることも重要なポイントです。それを債券運用が役割として担っているというわけです。

国内債券へ投資ができるETF iシェアーズ・コア日本国債ETF(2561)

個人向け国債だけでなく、国内債券への投資に興味がある人にぜひ検討してみてほしいのが「iシェアーズ・コア日本国債ETF(2561)」です。

FTSE日本国債インデックスへの連動を目指すETFです。これは、日本国債市場の値動きを表す債券インデックスです。日本銀行保有分および財務省償還分を除いた、償還残存期間1年以上の日本国債を時価総額で加重平均しています。

少し前までは、マイナス金利政策のもとでゼロ%に近い利回りで推移していましたが、今ではETFの平均利回りは2%程度と、「金利のある世界」が戻ってきたことで魅力が高まっています。

個人向け国債は発行後1年間は中途換金ができず、中途換金時には“中途換金調整額”と呼ばれる一定額が換金金額から差し引かれてしまいます。また、募集期間と発行日にラグがあり、投資家からすると投資を検討したタイミングと実際に投資できるタイミングに不一致が生じる、最低投資単位は1万円からなど、実はいくつかの制約があります。

一方で、ETFであればいつでも購入・売却が可能、最低投資金額は数千円など、ETFならではの利便性が享受できると言えます。

日本に投資したいと考えていて、債券投資を通じて個人向け国債以外に日本国債に投資をしてみたいと考える選択肢として最適ではないでしょうか。

信託報酬率が税込み年0.066%という低コストのETFであることも投資家にメリットがあります。

また、NISA適格(成長投資枠)であるため、NISAで債券投資の魅力を最大限に活用できるのではないでしょうか。

このプロダクトについてより詳しく知りたい方はこちらの商品ページもぜひご覧ください

(提供元:ブラックロック・ジャパン)

関連リンク