長期投資で利回り重視なら低コストのETF

調整局面を経て、投資魅力が高まる「国内REIT」

提供元:三井住友アセットマネジメント

- TAGS.

REIT市場は調整局面

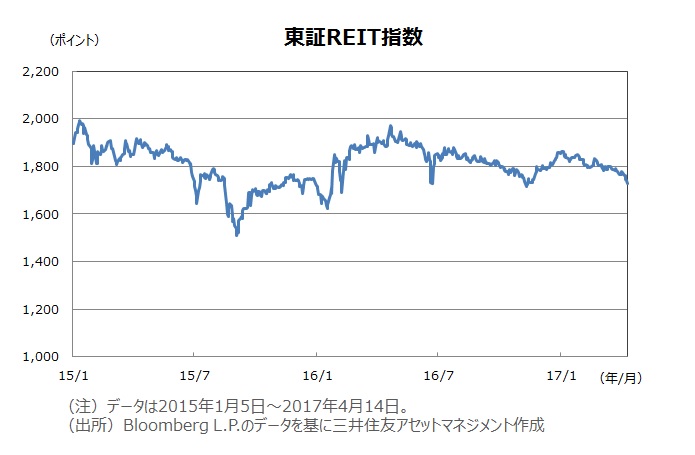

日本の不動産投資信託(REIT)は17年に入って軟調に推移しています。REITの総合的な値動きを示す東証REIT指数は4月14日、米大統領選挙が行われた16年11月以来5カ月ぶりの安値をつけました。トランプ氏勝利によって世界的にリスク選好姿勢が強まり、グローバルな株式市場が上昇したことで東証REIT指数も堅調に推移しましたが、トランプ相場の上昇分をすべて吐き出す形となりました。東証REIT指数が今年に入り軟調な展開となった背景には、世界的な金利上昇でREITの利回り面の魅力が薄れたことやオフィス賃料上昇への期待が低下していることに加え、中東・朝鮮半島をめぐる地政学リスクが高まり、投資家のリスク回避姿勢が強まったことが挙げられます。そこで、国内REIT市場の投資環境について、今一度再確認してみます。

日本は米国と異なり、低金利の長期化が見込まれる

まず、REIT市場の最も大きな懸念材料である世界的な金利上昇について考えてみます。トランプ米大統領は新政権発足後、財政出動を大幅に拡大するのではないかと警戒されましたが、議会での承認に手間取ると考えられ、選挙の公約通りの政策を実現できそうにありません。このため、一時懸念された財政悪化とインフレ高進といった米長期金利の上昇シナリオは後退しています。

米国10年国債利回り(米長期金利)は3月上旬に2.6%台まで上昇したものの、3月15日の米連邦公開市場委員会(FOMC)で利上げが決定された後は、米連邦準備制度理事会(FRB)が今後も緩やかなペースでの利上げを行うとの見方が強まり、低下に転じました。現在では、地政学リスクが台頭したことで安全資産へのシフトが起こり、米長期金利は2.2%台まで低下しています。インフレが落ち着いているため、FRBの利上げペースは今後も緩やかなペースにとどまると見られ、米長期金利の上昇も緩やかになりそうです。

一方、日本の長期金利(10年物国債利回り)は2月初旬に0.1%台まで上昇しましたが、日銀が長短金利の操作を行う「イールドカーブ・コントロール」により10年物国債利回りをゼロ%程度に収まるように金利操作をしていることで、長期金利はすぐに反落しました。4月14日時点では、地政学リスクを受けた円高、株安を受けて0.01%と、0%近辺で推移しています。既に金融引き締めに転じた米国とは異なり、物価上昇がきわめて弱い日本は、日銀の目標である2%の物価上昇への過程が見えていません。日銀は、インフレが2%を安定的に超えるまでマネタリーベースの拡大方針を継続する「オーバーシュート型コミットメント」を掲げていることから、今後も低金利環境が長期化すると見られます。

オフィス賃料は堅調続く

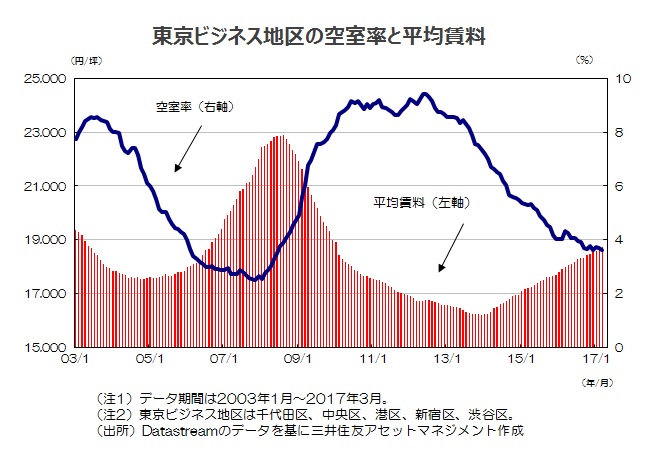

次に、REITの主要な利益源泉であるオフィスビルの状況を確認します。オフィスビル仲介大手の三鬼商事によると、東京ビジネス地区(都心5区/千代田、中央、港、新宿、渋谷区)の17年3月の空室率は、前月比で▲0.10ポイント低下(改善)の3.60%でした。空室率は16年7月に約8年ぶりに3%台に突入しましたが、その後も緩やかながら低下しており、オフィスビルへの需要が強い状況が続いています。堅調な需要を背景に、東京ビジネス地区のオフィス賃料上昇は、39カ月連続となりました。

しかしながら、市場では、18年以降新規ビルが大量に供給されるため、オフィス賃料がピークアウトするとの懸念が出ています。慎重な見方も出ていますが、国内景気はバブル景気を超える息の長い拡大が続いており、東証一部上場企業(除く金融)の企業収益が3期連続で過去最高を更新する可能性があり、オフィスビルへの需要は堅調を維持すると見られます。オフィスビル市況は、引き続き底堅い展開が期待されます。

REITの需給悪化は一段落へ

最後に、REITの需給関係をチェックしてみます。17年1~3月の東京証券取引所の投資部門別売買動向をみると、海外投資家は国内REITを3カ月連続で売り越しました。また、これまでREITの主要な買い手だった地方銀行も、1月は利益確定売りに動いたと見られます。さらに、4月に入り、期初の益出し売りを行った投資家や地政学リスク回避のためにREITを売却した投資家もあるでしょう。北朝鮮問題をめぐる地政学リスクは不透明感が強く、先行きの予想は困難ですが、既に海外、国内勢の売りは一定程度出たと見られ、売りが一巡した可能性もあります。

一方、国内の投資家は価格下落に伴う分配金利回りの改善から、国内REITを見直す可能性があります。特に現状の超低金利下、運用先確保に苦慮している金融機関においては、為替ヘッジ付き外国債券投資の収益率が悪化していることもあり、国内REITへの注目が高まることが見込まれます。もちろん、日銀による年間900億円相当の国内REIT買入れも強力な市場の下支え要因です。

REITの投資魅力に注目、長期投資で利回り重視ならETF

日本のREIT市場の分配金利回りは足元で約3.3%です(FactSetのデータ)。ゼロ近辺にある長期金利(4月14日時点)と比べ、利回り面での魅力が向上しています。REITは長期金利の影響を受けやすい商品ですが、日本では、日銀の金融政策により長期金利の上昇余地が限定的と考えられるため、REITの相対的に高い分配金利回りが市場のサポート要因になると見られます。また、国内景気の緩やかな回復やオフィス賃料や空室率の堅調な動向を踏まえると、REITにとって18年以降のオフィスビル供給もそれほど大きな下押し材料とはならないと思われます。さらに、海外投資家の売りが一巡した可能性があることや、日銀の定期的な買入れもあり、中長期的な国内REITの需給関係は悪くないと考えられます。

このように国内REIT市場の投資環境を改めて検証してみると、REITを取り巻く基本的な投資環境に大きな変化はありません。REITの価格が下落する一方で、REITの1口当たりの分配金は増加基調が続いており、この点での相対的魅力は向上しています。地政学リスクに対する懸念が後退し、好業績が確認できればREITの見直しも期待できると考えられます。

今後低金利が一段と長期化すると見られる日本の投資商品として、相対的に利回りの高い国内REITが改めて注目されます。長期的な視点で利回りを重視する投資家にとっては、運用コストの低い「東証REIT指数に連動するETF」が選択肢に入るでしょう。また、個別のREITの選別が難しい投資家にとっても、多数のREITに幅広く分散投資できる「東証REIT指数に連動するETF」は魅力があるでしょう。

関連リンク