プロも使う手法をご紹介

ETFを上手に買える投資テクニック

提供元:光世証券

ETF(上場投資信託)とは、複数銘柄への分散投資を少額から実現できるように投資信託口を上場させたもので、通常の株式と同様に取引所で取引ができます。東京証券取引所が特設サイト『東証マネ部!』を立ち上げたことで注目度が高まっている商品です。

大阪取引所の「かぶオプ」を用いたターゲットバイイングと呼ばれる戦略を用いれば、このETFをプロも使う手法で買うことができます。

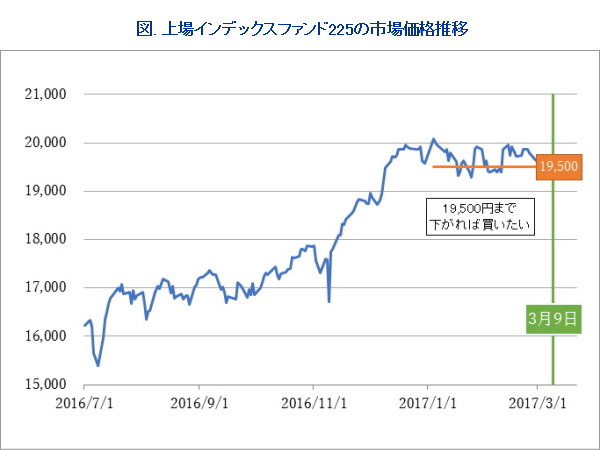

さて、”押し目待ちに押し目無し”と格言にもありますが、トランプ氏の米国大統領選勝利後の株価の騰勢はなかなか押し目がありませんでした。2017年に入り、ようやく上昇も一服し持合い局面に入りましたので、売るか買うか思案するところですが、ここでは【1321】日経225連動型上場投資信託を持合いレンジの下限らしき19,500円で購入したい、というケースについて、市場で買った場合とターゲットバイイングを用いた場合の購入費用を比較してみたいと思います。

19,500円に買注文を出して約定した場合

・19,500円×100口=1,950,000円

・手数料 1%: 19,500円

・合計: 1,969,500円

19,500円で100口の買い注文を出し、市場価格が19,500円を付けると約定となります。手数料を1%とすれば受渡代金は1,969,500円となります。

ターゲットバイイングで購入した場合

ターゲットバイイングの仕組みは非常に簡単で、上記図中の例ですと、上場インデックスファンド225の3月限 行使価格19500円のプットオプションを売り建てるだけです。ここでは、オプションの手数料を1%とし、120円で売り建てたとして計算します。

・19,500円×100口=1,950,000円

・手数料 1%: 19,500円

・オプション料(受取り): 12,000円

・オプション手数料1%: 120円

・合計: 1,957,620円

オプションの売却代金はそのまま収入となりますので、受渡代金は1,957,620円と通常の指値注文を出した場合よりも安くなります。また、オプションのプレミアムが十分高ければ実質マイナス手数料 (お客様の受取り)でETFを買うことも可能です。

さらに、3月限オプションの最終取引日である3月9日に、19,500円を上回っていた場合、残念ながらETFの受渡しは発生しませんが、オプション料はそのまま受け取れますので、『約定しなくてもお金がもらえる指値』とも解釈できます。

良いことばかりに見えるターゲットバイイングですが、もちろんデメリットもある点にはご留意ください。

上記試算は、3月限オプションの売買最終日である3月9日の引け値が19,500円を下回っていた場合の計算であり、3月9日の終値が19,500円以上の場合にはETFの受渡しは原則発生しません。そのため、受け取るオプション料以上にETFが値上がりした場合には、ETFの値上がり益が逸失利益になります。

かぶオプの権利行使は毎月1回ですので、デイトレードにはあまり向きませんが、長期投資を前提に売買コストを下げたい方にはとっておきの手法です。また、保有したETFを売却する際は、カバードコール戦略で、ターゲットバイイング同様にコストを下げて売却することが可能です。

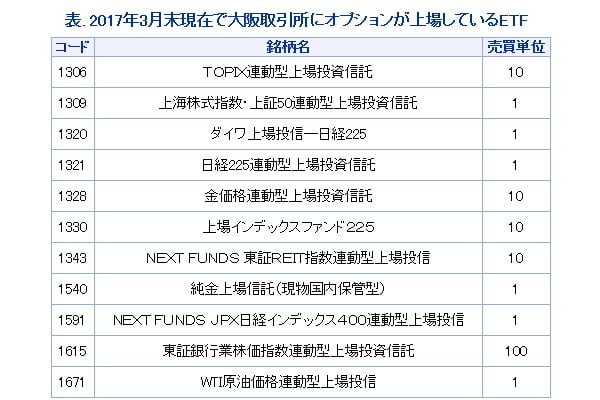

最後に、かぶオプが上場しているETFは2017年3月末現在11銘柄あり、下表の通りです。

関連リンク