中国株を持たざるリスク

2018年、新たな「中国株投資元年」の到来か !?

提供元:岡三証券

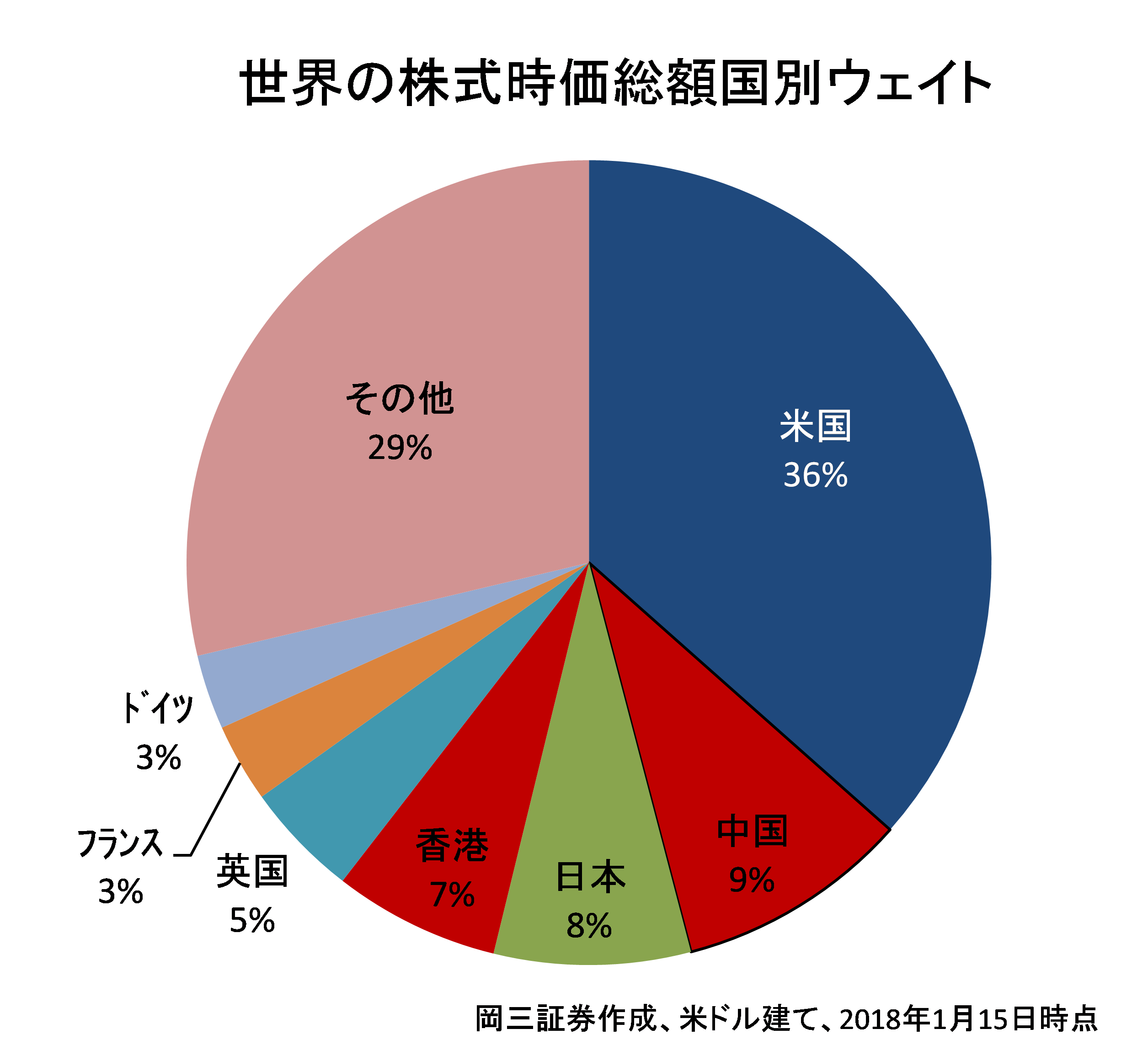

中国の存在感は無視できないほど膨れ上がっている。世界のGDPに占める割合は約15%まで拡大(2016年)し、株式時価総額に占める割合は中国本土が9%、香港を合わせると15%を超える(2018年1月15日時点)。

対して、運用ポートフォリオにおける中国の割合はそれを大きく下回っており、現状と乖離した状態で放置されてきた。

しかし、2018年は中国株投資への意識が変わる記念すべき年となるかもしれない。

国際的な株価指数を算出するMSCIは2018年5月から2段階に分けて、中国本土A株をMSCI新興国株指数に採用することを2017年6月に発表した。新興国株指数へ採用されれば、自動的に世界株価指数にも組み入れられることになる。

中国本土市場の時価総額は米国に次ぐ世界2位だが、現状でMSCI指数に「中国」として採用されている銘柄は本土市場の時価総額の1%にも満たないB株や、香港に上場する中国企業などに限られる。

2014年から中国本土A株の採用が検討されてきたが、外国人による投資に制限が多いことなどがネックとなり3年連続で見送られた経緯があった。

しかし、中国本土市場へのアクセスの問題点は少しずつクリアされ、一歩一歩改善している。

2002年末の適格海外機関投資家(QFII)制度開始により海外の機関投資家による中国A株投資が可能となったが、資格要件や投資枠、売買ルールなど条件は厳しく定められていた。その条件が徐々に緩和されるなか、2014年11月には香港・上海間で、2016年12月には香港・深セン間で相互取引制度が始まり、個人投資家にも門戸が開かれた。

こうした取り組みが評価され、ついに悲願のMSCI指数への採用が現実のものとなるのだ。

中国本土A株がMSCIの指数に採用されることは何を意味するのか?

MSCIが算出する指数は国際分散投資を手掛ける機関投資家がベンチマークとしており、今日では約10兆ドル(約1,100兆円)もの資金が同指数をベースに運用されている。MSCIの最大の顧客かつ資産運用世界最大手のブラックロックも中国A株の指数への採用を支持した。

つまり、今後は中長期的に海外から投資資金が中国本土市場へ流入することが期待されるのだ。

当初の資金流入額は70~100億ドルに留まると試算されており影響は限定的となろうが、対外開放の進展に伴いA株の組み入れ比率は徐々に拡大していくことになろう。

MSCI指数への採用は中国株投資の転換点になる可能性があるものの、中国株投資に目を向けるキッカケに過ぎない。制度面でのハードルを除けば、「成長産業が育っている中国は魅力的な投資対象」であることが中長期的に投資マネーを惹きつける誘因となろう。

確かに、中国経済全体の成長鈍化を懸念する声は根強いが、以前の想定より緩やかなペースに留まる可能性が強まっていることは見逃せない。過剰生産能力削減や国有企業改革などを通じたテコ入れによる「オールドエコノミー」の回復に加え、ITやバイオテクノロジーなどの技術革新で生まれた「ニューエコノミー」の台頭が錦上に花を添えている。

世界で最も普及するモバイル決済、それをベースにシェア自転車や無人コンビニなど革新的なサービスが続々登場、人工知能(AI)の活用も進む。今後は政府によるトップダウン型の政策支援や大手企業による投資を背景に、「ニューエコノミー」の発展が中国経済を押し上げる構図が鮮明となろう。

目を見張る発展を遂げる産業を育成する中国を国際分散投資先の候補に加えるのも一手ではなかろうか。

(岡三証券株式会社 投資戦略部 グローバル株式戦略グループ 紀 香)

関連リンク