ETFとロボアドは相性抜群!?

ゼロから分かるロボアド入門

ロボアドとは?

Fintechの文脈で新聞などでも、「ロボアドバイザー(以下、ロボアド)」という言葉をよく目にするようになった。個人投資家の資産形成に有用なサービスと言われる「ロボアド」だが、全体像がよく分からないという声も多く聞かれる。そこで今回はロボアドの特徴やメリットをまとめた。

そもそもロボアドは、「ロボット + アドバイザー」の略称で、投資に関する助言等を行うロボットのこと。インターネットを通じ様々な質問に答えることによって、コンピュータープログラムが各人の運用スタイルに応じて、資産配分を提案するサービスの総称だ。

もう少し噛み砕くと、『スマホなどでいくつかの質問に答えるだけで、ロボットが自分に合った資産運用を提案してくれる』サービスと言えそうだ。

ロボアドのメリット

1.技術革新により低コストでサービスが受けられる

インターネット普及以前は、各人のリスク許容度などに沿って適切な資産配分を提案するサービスは、対面で一部の方しか受けることのできない敷居の高いものだった。

しかし、従来人間が行っていたサービス(顧客へのヒアリングとファイナンス理論を使ったデータ分析)をロボットが代替することによって、大幅にコストが下がり、一般の投資家でも手の届くサービスとなった。

まさに資産運用のプロ(ファイナンシャル・アドバイザー)が行っていた業務の一部を、自動的にコンピューターが行ってくれる、技術革新から生まれた低コストのサービスと言えそうだ。

2.手軽に少額から始められる

「毎日忙しくて金融機関の窓口に行く時間がない」「まとまった資金がないので投資を始めるのに二の足を踏んでいる」という悩みを持つ方はとても多い。実はそうした悩みをロボアドは解決することができる。

インターネットでいくつかの質問に答えるだけで、実際に窓口に出向くことなく、自分自身の状況(年齢、リスク許容度、資産状況など)にあった資産配分の提案を受けられる。ただ、提案するのはロボットなので、専門のコンサルタントのようなきめ細やかなアドバイスは期待できない点には注意が必要だ。それでも「自分に適した資産配分をまずは知りたい」ということであれば、ロボアドでも十分対応できるだろう。

投資金額については、数万円から始められるロボアド(投資一任型、後述)も登場しており、月々の積立て投資にも対応しているものもある。手元にまとまった資金が無い方でも少額から投資を始められるサービス設計となっている。

ロボアドのメリットは『低コストで』『インターネットで手軽に』『少額から投資できる』がキーワード。こうした新しいサービスは若い世代を中心に利用が広がっており、たとえばお金のデザイン社が2017年10月27日に公表したデータによると、お金のデザイン社のロボアド(THEO)で運用中の約2万人のうち78%が20~40代の現役層というデータが出ている。

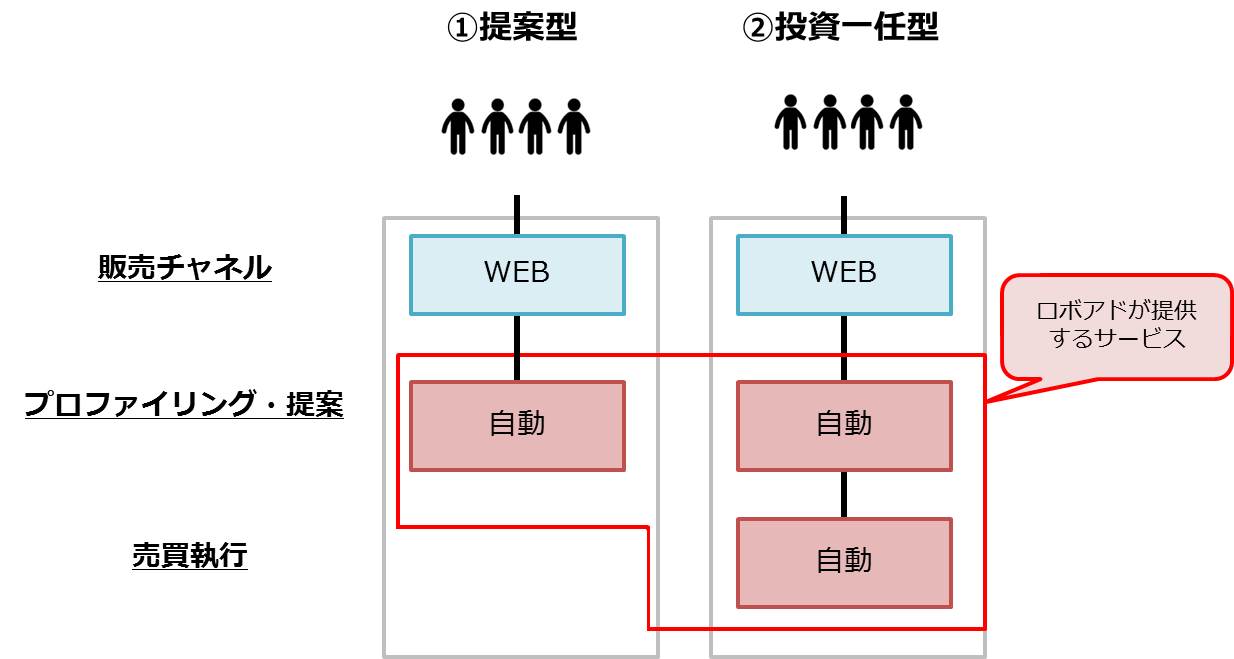

2種類のロボアド

そんなロボアドだが、提供するサービスによって大きく2種類に分けることができる。

①提案型

提案型は、投資家がいくつかの質問に回答すると、ロボットがリスク許容度の診断と最適な資産配分の提案をしてくれるサービスだ。

提案は行うものの運用まではしてくれないため、実際の発注は自分自身で行う必要がある点がポイント。また、マーケットで資産価格が変動し、自身のポートフォリオと目標の資産構成との間でズレが生じた場合、そのズレを解消するために「リバランス」をする必要があるが、このリバランスも自身で行う必要がある。

発注やリバランスを利用者自ら判断する分、後述の投資一任型と比べて手数料が低い傾向があり、無料となっているサービスも多い。

②投資一任型

『投資家がいくつかの質問に回答すると、ロボットがリスク許容度の診断と最適資産配分の提案する』まではアドバイス型と同様だ。

投資一任型のポイントは、ロボアド提供会社に口座(投資一任口座)を開設することで、ロボアドが提案内容に合わせて自動で運用(発注とリバランス)を行ってくれる点だ。まさに『投資をロボにお任せ』できるサービスだ。

月々定額を積立てするサービスを提供しているロボアドもあるので、投資未経験の方など、資産運用に使う時間がない方に特にオススメなサービスといえそうだ。

ロボアドとETFは相性抜群

ロボアドは、「低コスト」で各人に応じた「分散投資」に適した資産配分提案してくれるのが特徴だが、その資産配分を実現するための対象商品は投資信託が中心となる。投資信託のうち、ロボアドと特に相性が良いのがETF(上場投資信託)。

ETFのメリットの1つは「低コスト」。例えば東証に上場しているTOPIX(東証株価指数)に連動するETFについて、投資家が負担する運用管理費用(信託報酬)は、平均で年0.09%と、投資信託の平均の年0.34%に比べて低い水準になっている。ロボアドのメリットでもある「低コスト」実現するために最適な商品と言えそうだ。

また、「分散投資」について、ETFは1銘柄でも対象資産に分散投資する商品設計になっている。東証には200超のETFが上場しており、対象資産は『国内株式』『海外株式』『海外債券』『REIT』など多岐にわたるが、こうした異なる資産のETFを組み合わせれば分散効果はさらに高まる。

東証ETFを対象とするロボアド

低コストで分散効果が期待できるETFと、自分に合った資産配分を提案してくれるロボアド。この2つを組み合わせたサービスは米国で発達したが、近年日本でも徐々に普及し始めている。

ロボアドのなかでは米国に上場するETFに投資するものが多いが、最近では日本国内に上場するETFを対象としたロボアドも「提案型」・「投資一任型」それぞれサービスを開始している。すでにETFを投資している方も、投資未経験の方もこうした新しいサービスをまずは試してみて、自分に合ったものを活用してみてはいかがだろうか。

【東証ETFを対象としたロボアド】

ご参考:ロボアド関連記事はこちら

(東証マネ部!編集部)