メソドロジーは指数の設計図

【第5章】メソドロジーは重要

提供元:S&Pダウ・ジョーンズ・インデックス

- TAGS.

詳細な解説や答えを確認したい方はぜひS&Pダウ・ジョーンズ・インデックス社の「インデックス・リテラシー」という特設サイトまでぜひお越しください!

<インデックス・リテラシーのトピック>

【第1章】インデックスの定義:

インデックスとは何か?どのように機能するのか?

【第2章】インデックス・プロバイダー:

インデックスに命を吹き込むインデックス・プロバイダーとは?

【第3章】投資商品を通じてインデックスにアクセス:

インデックス連動型商品は市場へのパスポート

【第4章】条件の不均衡の解消:

パッシブ投資によって市場へのアクセス機会が公平に

【第5章】メソドロジーは重要:

メソドロジー(構築手法)がインデックスの特性を決定する

【第6章】目的に合ったインデックスが見つかる:

インデックスは多種多様

【第7章】代表的なインデックス、S&P500とダウ平均®:

市場を測定する方法は一つではない

それでは、「【第5章】メソドロジー(構築手法)がインデックスの特性を決定する」を始めましょう。

メソドロジー(構築方法)はインデックスの設計図

2つのインデックスが同じ市場を再現している場合、同じ結果になると思うかもしれませんが、そうしたことは、皆無ではないものの、ほとんど起こりません。全く同じメソドロジーを使用していない限り、リターンが実際に同じになることはなく、時には大きく異なります。

したがって、インデックスが使用しているメソドロジーとそれがパフォーマンスに与える影響を理解することは、インデックス・ベースの投資商品を保有する投資家が増加している中で、特に重要だと言えます。

メソドロジーの構成

インデックスのメソドロジーは主に、以下の4つの要素で構成されています。

• 構築: インデックスが意図するエクスポージャーを実現するための証券選択の方法

• 加重: 構成銘柄に対して相対的なウェイトをつける方法

• 計算: インデックス値とリターンの算出方法

• レビュー: インデックスを継続的に維持する方法

それでは、それぞれの要素を詳しく見てみましょう。

構築

インデックスのメソドロジーの中で非常に重要なのが、構築方法を定める規則です。これらの規則によって、どの証券をインデックスに組み入れ、どれを除外するかが決まります。

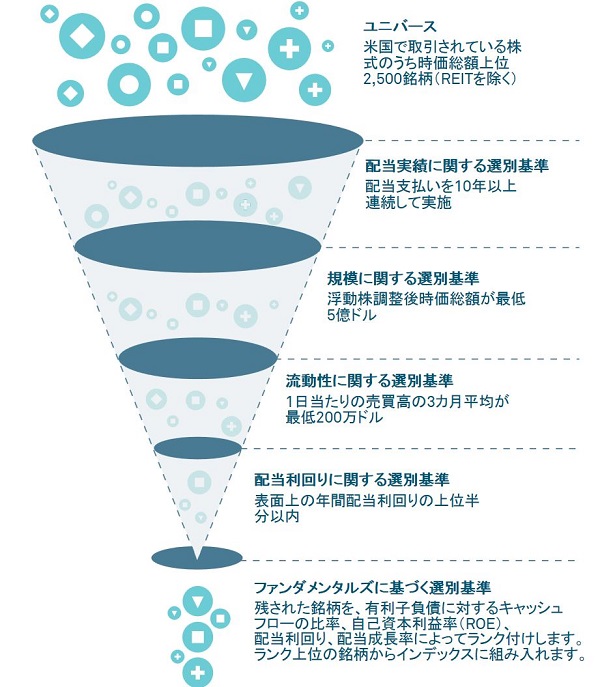

ダウ・ジョーンズ米国好配当株式指数を例に、銘柄がどのようにして選択されるかを見てみましょう。

加重

インデックスの構成銘柄が決まると、証券がインデックスのパフォーマンスに与える相対的な影響力を決定するウェイトを各資産に割り当てます。

一般的な加重方法としては以下の方法があります。

• 時価総額加重:

時価総額加重では、構成銘柄は規模(時価総額:株価に発行済み株式数を掛けたもの)に基づいて加重されます。時価総額が大きい証券はウェイトが高くなり、インデックス値に与える影響が大きくなります。逆に時価総額が小さい証券のウェイトは小さくなり、影響も小さくなります。(インデック例:TOPIX, S&P 500)

• 株価加重:

株価加重では、構成銘柄の個々の株価を足し合わせて、それを一定の数で割り、インデックス値を求める方法です。 よって、株価の高い証券のウェイトが大きくなり、低い証券のウェイトが小さくなります。(インデックス例:日経平均株価、ダウ・ジョーンズ工業株価平均(ダウ平均))

•均等加重:

均等加重指数では、ウェイトは時価総額と関係なく、全ての構成銘柄で同じになります。均等加重指数は、小型株が大型株をアウトパフォームしている際に時価総額加重指数をアウトパフォームするため、この特性を活かす形で投資商品の土台に使用することができます。(インデックス例:S&P均等ウェイト指数)

•ファクター加重:

ファクター加重指数では、親インデックスの構成銘柄の中から特定の属性(割安、時価総額が小さい、直近のパフォーマンスが良い、ボラティリティが低い、継続して増配している、等)に分類できる証券を選択します。組入基準を満たした証券が、望ましい属性をどのくらい正確に反映しているかに比例して加重されます。スマートベータ指数と呼ばれることもあります。(インデックス例:S&P/JPX GIVI, S&P/JPX 配当貴族指数)

計算

インデックスの計算方法を知ることは、インデックスが市場のパフォーマンスをどのように測定するかを理解するのに役立ちます。

インデックス値は取引時間を通じて1秒ごとに計算・公表されます。このように「毎秒」ごとにインデックスを算出するために標準化された手法、数式、計算方法が用いられています。細かい計算方法に関しては、こちらのサイトをご参照下さい。

レビュー(見直し)

証券の追加・除外によって、インデックスを構成する銘柄を順次変更する必要があります。また、実際に売買可能な株式数を反映するように、通常は株式数を更新する必要があります。

大半のインデックスでは、証券の追加・除外は通常四半期ごと、または1年ごとに実施される定期的なリバランシング時に同時に行われます。この時、インデックス・プロバイダーは、メソドロジーが定める条件に最も適した証券を選定するため、銘柄選択プロセスを実質的にもう一度行います。

他にも、発行企業が買収や非公開化された場合や、他の企業と合併した場合には除外が義務付けられています。いずれのケースも、除外の根拠は明らかにされます。

また、大半のインデックスのメソドロジーでは、上場廃止や倒産などの重大なコーポレート・アクションが生じた場合、予定されている次回のレビューまでの間は、当該証券をインデックスから除外するよう規定されています。

投資家にとっては、インデックスのメソドロジーがそのインデックスの特徴やパフォーマンスを最終的に決定する設計図であると認識することが重要です。

なぜなら、似たようなインデックスに連動しているETFの中から投資先を選択する場合、各インデックスのメソドロジーの中心的な要素を理解する必要があるからです。そうすることで初めて、十分な知識に基づいて自らの投資目標に沿ったETFを選択することができます。

第5章は以上となります。この章で学んだことの復習として、簡単なミニテストを用意しました。

こちらのサイトより回答をご入力いただければ正解を確認できますので、ぜひチャレンジしてみてください!

<第5章 ミニテスト>

質問1: インデックスの除数の要因でないものはどれですか?

• 株式分割

• 決算発表

• スピンオフ

• 配当支払い

質問2: インデックスのリバランス中に行われるのはどれですか?

• 証券の追加・除外

• 構成銘柄のウェイトの修正

• インデックスの水準を1,000にリセット

• AおよびB

質問3: インデックスの構成銘柄の選択基準に通常含まれないのはどれですか?

• 時価総額

• 流動性

• 価格

• ファンダメンタルズ

質問4: 浮動株調整の目的はどれですか?

• 政府、家族、創業者などの個人の保有比率が高い銘柄の除外

• 公開市場ですぐに入手できる株式数を反映

• 市場の構成をより現実的に反映するために時価総額加重を調整

• 上記すべて

質問5: 最も一般的な加重インデックスはどれですか?

• 均等加重

• 時価総額加重

• 価格加重

• ファンダメンタル加重

※ミニテストにはこの記事内ではご紹介できなかった内容に関する質問も含まれています。この記事は「インデックス・リテラシー」サイトの第5章「メソドロジーは重要」の内容を抜粋したものですので、「インデックス・リテラシー」サイトの全文をご覧いただくと、すべての質問に関する説明をご確認できます。

関連リンク