動画でわかる資産形成

ふんわり動画でやさしく『資産形成』をご紹介します。「ETFって何?」という方も是非一度ご覧ください!

資産配分でリスクをコントロールする

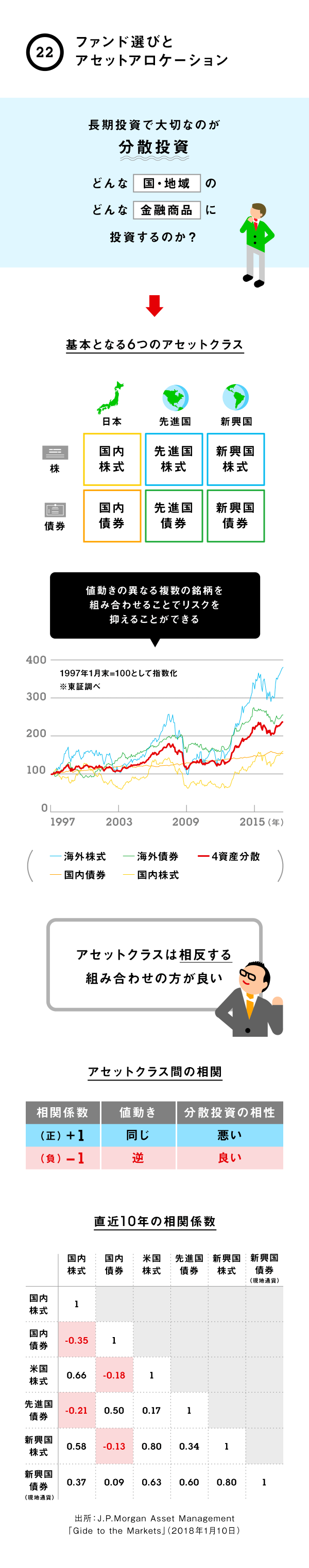

長期投資で大切なのは、リスクをコントロールするために分散投資をすること。そのために有効なのが、複数の商品を組み合わせてリスクを管理する「アセット・アロケーション」の考え方だ。

しかし、どうやって自分に適したリスクのバランスで金融商品を購入すればいいのか?インデックス投資アドバイザーのカン・チュンドさんに基本的な考え方とコツを教えてもらった。

値動きが違う資産同士を組み合わせると、お互いにリスクを打ち消し合う効果がある。単体で考えず、トータルでのリスクがどれくらいあるかを考えることが大切だ。

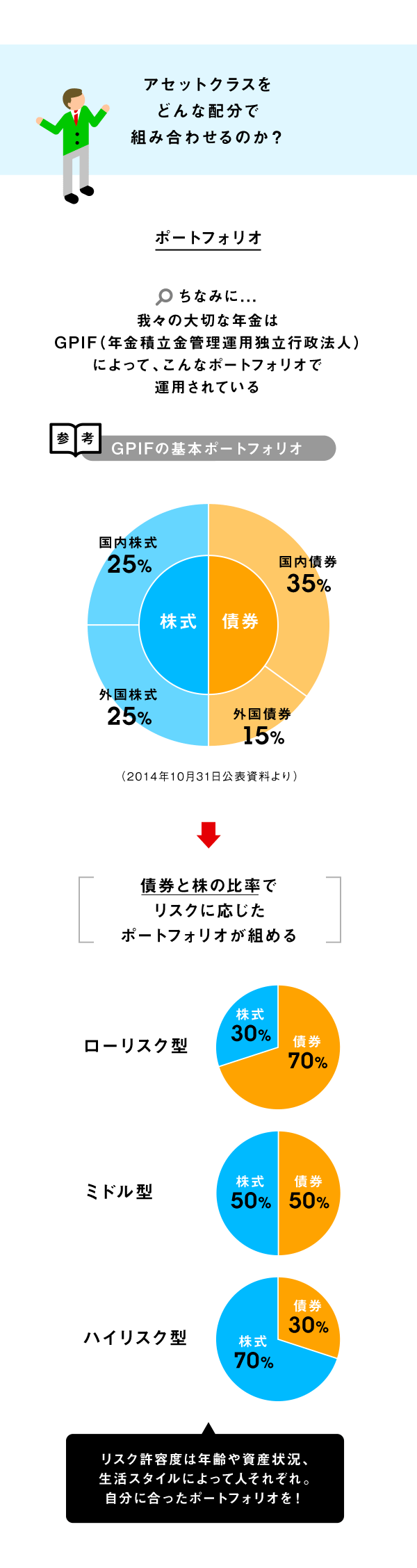

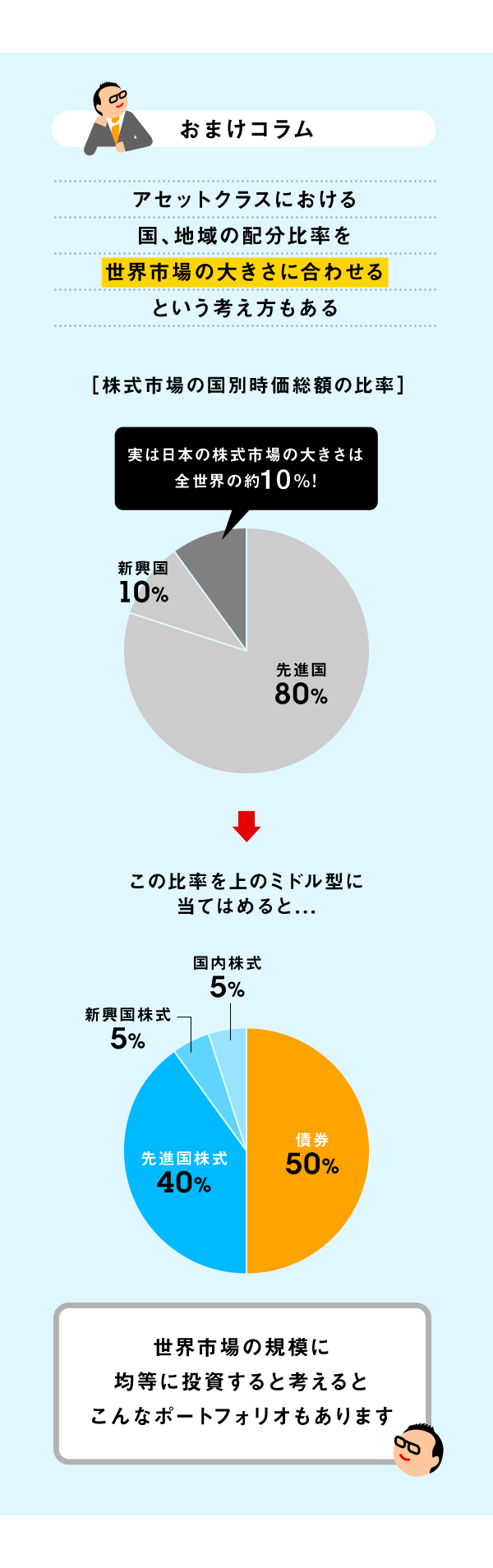

まずは自分に合ったリスクの大きさに応じて、株式と債券の配分を選択。あとは、国内・海外にどう振り分けるのかが肝となるが、そこからは考え方次第。基本的に国内の方が心理的に安心感があるが、“自分のお金”にどう稼いでもらいたいかを考えてから決定しよう。

ただ、海外投資の場合、為替リスクは考慮しておこう。国内株式・債券の割合が大きい場合、円高状態が続いた場合でも、為替差損を抑えることができる。その代わり、円安になったときの為替差益のメリットは少なくなる。

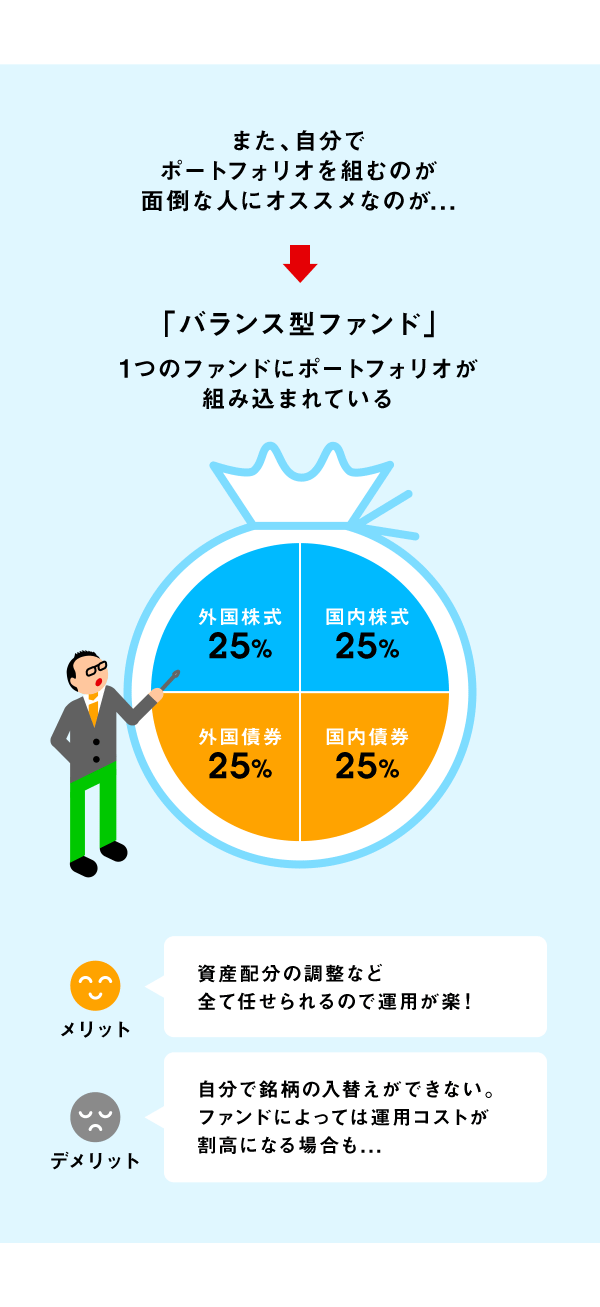

カンさんによれば、「2000年代前半までに設定された株式や債券のバランスファンドには、国内への投資が過剰な傾向があります。たとえば、株式50%のうち、国内株式40%、外国株式10%というファンドは、前述の観点からするとバランスがあまりよくないといえるでしょう」

「3〜4年前までバランス型ファンドは保有コストが高かったのですが、いまはインデックス型のバランスファンドには運用コストが低いものも増えてきました」とカンさん。

運用の手間を省くという考え方を優先させるなら、バランス型もひとつの選択肢になるだろう。

〈今回お話を聞いた人〉

カン・チュンド

晋陽FPオフィス代表。資産運用に特化したコンサルティングを手がける。自所セミナー回数は200回を超え、東京証券取引所、野村證券、松井証券、SBI証券など多数の講演実績を持つ。日本経済新聞、週刊ダイヤモンドなどへのメディア出演も多数。著書に『日本人が知らなかったETF投資』(翔泳社)など。

ふんわり動画でやさしく『資産形成』をご紹介します。「ETFって何?」という方も是非一度ご覧ください!