MAB投信だより

毎月決算型ファンドへのニーズは複合資産型にシフト

提供元:三菱アセット・ブレインズ

- TAGS.

サマリー

● 公募投信の純資産残高における毎月決算型ファンドの割合は、顧客本位の業務運営が掲げられて以降、大きく低下している。

● 特に、株式に投資するファンドにおいて顕著な変化がみられる。

● 一方、複合資産型では、逆に、毎月決算型ファンドの割合は下げ止まっている。これは、REITから資金がシフトした毎月決算型のニーズを受けたファンドに資金が流入した動きを反映したもの。

1.投信残高における毎月決算型ファンドの割合は低下傾向が続く

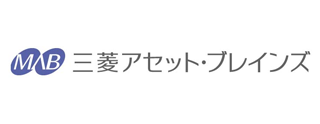

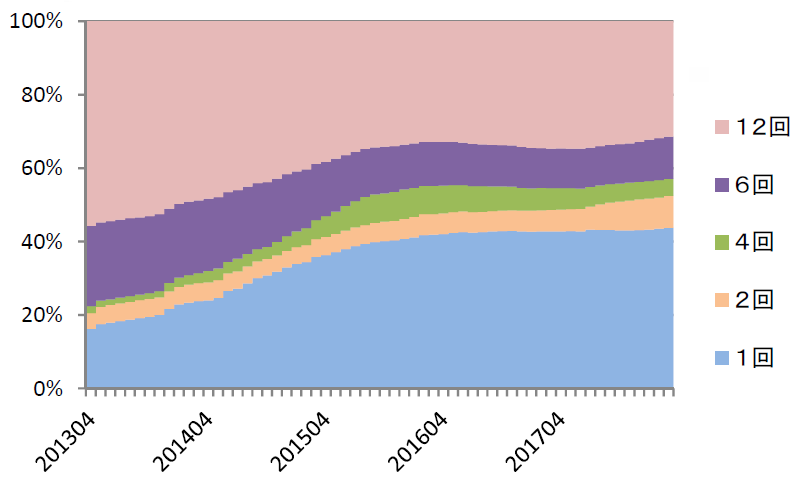

公募販売における決算回数毎の純資産残高は、毎月決算型ファンドの構成割合が低下し続け、直近では全体の5割を割り込み、年1回、年2回決算型ファンドの割合が持続的に増加する傾向が続いている(図表1)。

図表1:決算回数別、純資産残高の構成割合の推移

顧客本位の業務運営が掲げられて以降、決算回数でみた投資信託の販売面は大きな変化がみられ、最近では、毎月決算型ファンドの決算回数を変更して、年1回や年2回にしたファンドの設定も目立つようになってきた。

では主要資産毎にみると、どのような変化が生じているのだろう?

2.株式に投資するファンドにおいて、その傾向が顕著に

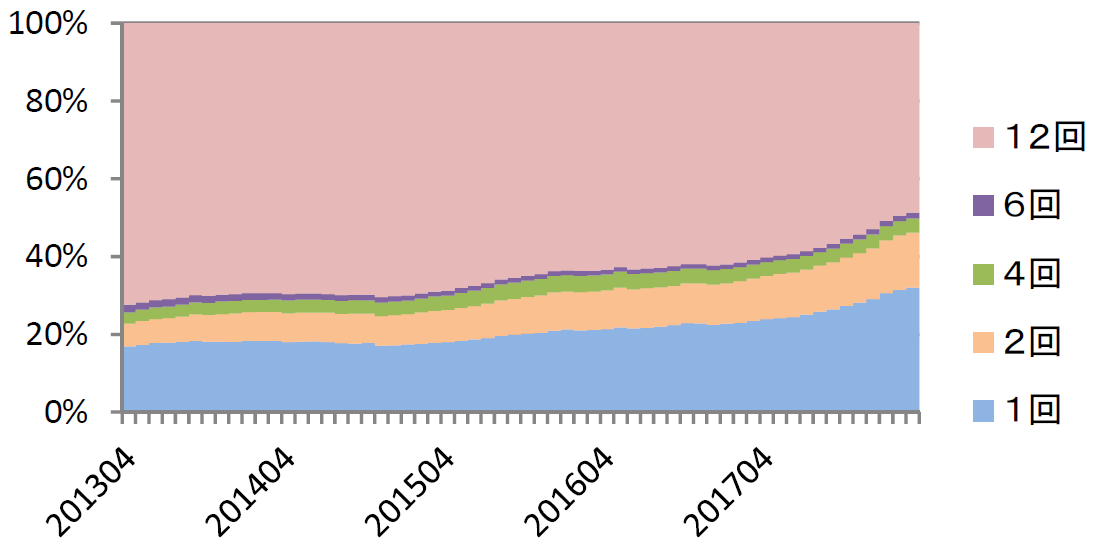

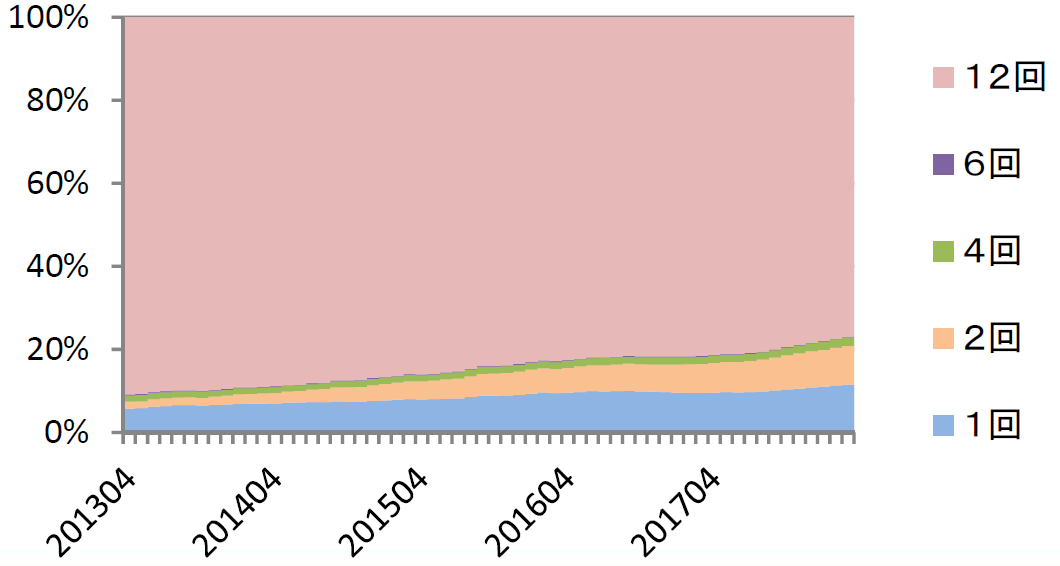

図表2、3は、債券に投資するファンドと株式に投資するファンド(注)について、同様に決算回数毎の純資産残高の構成割合の推移を示したもの。

債券に投資するファンドは金利利息の獲得を目指すものであり、それを分配として定期的に受け取るニーズが強いことから、毎月決算型の割合がかなり大きい。

一方で、株式に投資するファンドは、価格変動リスクも高いが、長期的な成長を享受することに対するニーズが強く、毎月決算型の割合が相対的に低い。しかも、ここ数年でその割合は大きく低下しており、資産形成の観点からは望ましい方向にあると言えよう。

図表2:債券に投資するファンド

図表3:株式に投資するファンド

(注)債券に投資するファンドは、弊社分類における「国内債券」「外国債券(先進国)」「新興国債券」「ハイイールド債券」を合計したものであり、株式に投資するファンドは同分類における「国内株式」外国株式(先進国)」「新興国株式」を合計したもの。

3.複合資産型では、毎月決算型ファンドの割合は下げ止まり

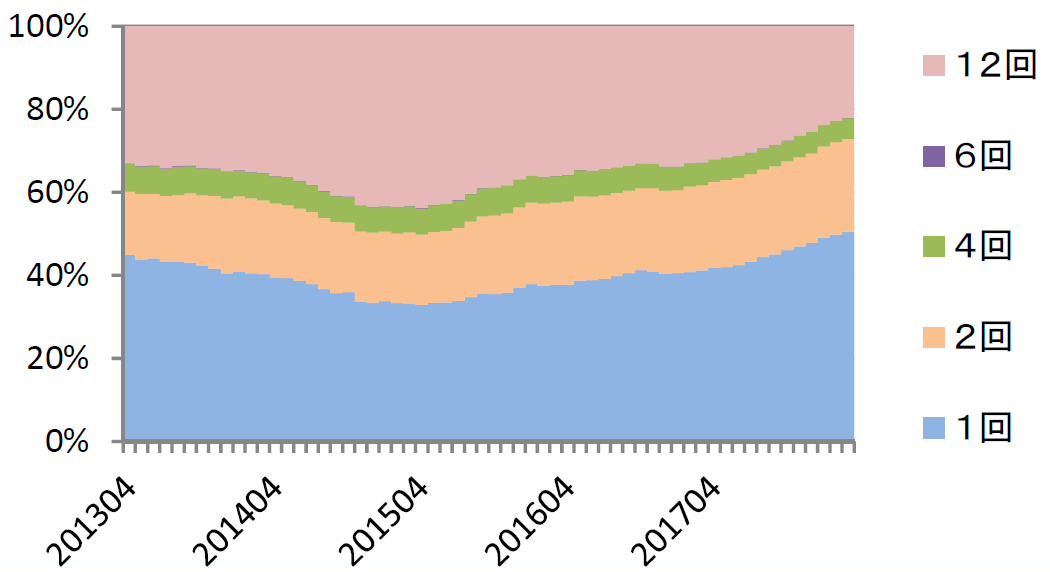

複合資産型(バランス型)では、少し違った景色が見えてくる。

株式に投資するファンドや債券に投資するファンドでは、水準の違いはあるが、毎月決算型が占める割合は逓減傾向が続いているのに対して、複合資産型では、2013年から同割合は逓減傾向にあったものが、2016年に入った頃からは横ばいでの推移に変化している(図表4)。

図表4:複合資産型(バランス型)

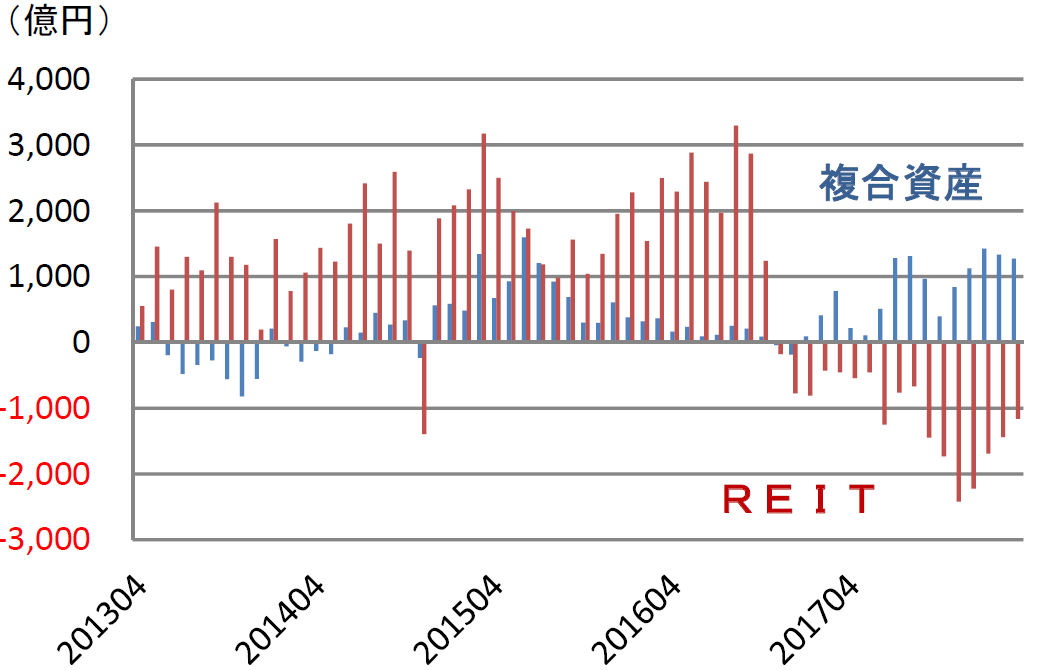

これは、高分配として人気の高かったREITからの資金流出の受け皿として、複合資産型のファンドに資金流入が増えたことによる影響が大きい(図表5)。

REITに投資するファンドでは、毎月決算型が占める割合は9割を超えている。このREITからの資金流出の一部が毎月決算型の複合資産型ファンドに流れ、毎月決算型の構成割合の逓減傾向が抑えられたものと推察される。

図表5:REITと複合資産の資金流出入の推移(月次)

4.複合資産型の毎月決算型ファンドでは、多様な資産の成長からの収益獲得を目指したファンドに資金が流入

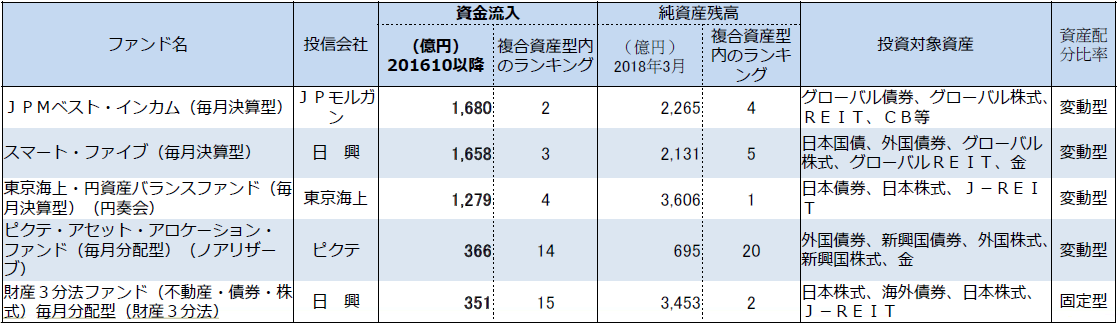

図表6は、毎月決算型の複合資産型ファンドで、2016年10月以降の資金流入上位5ファンドを掲載したもの。特に上位3ファンドは、直近1年半で大きな資金を集めたことがわかる。

この時期は、毎月決算型以外では、「SMBC・アムンディ プロテクト&スイッチファンド」のように、価格下落リスクを限定するファンドへの資金流入が多くみられたが、毎月決算型では、資産配分の調整は行いながらも、分配金の原資を確保すべく多様な資産からの収益を獲得することを目指したファンドが目立つ。

図表6:毎月決算型ファンドにおける資金流入上位ファンド(2016年10月以降)

※本レポートにおける公募販売ファンドは、ETF、ラップ専用、DCを除く、投資信託を対象としている。

(注)債券に投資するファンドは、弊社分類における「国内債券」「外国債券(先進国)」「新興国債券」

「ハイイールド債券」を合計したものであり、株式に投資するファンドは同分類における「国内株式」外

国株式(先進国)」「新興国株式」を合計したもの。

(MABファンドアナリスト 勝盛)

関連リンク