金はいつも名バイプレイヤー

脇役が輝く☆資産運用 次の一手とは?

提供元:三菱UFJ信託銀行

~ 運用の基本と最近の異変?! ~

資産運用の世界では国内外の株式と債券を伝統4資産と呼び、以前はこれらの組み合わせで分散投資は十分と考えられてきました。ところが昨今では、少し異変と言っても過言ではない状況になってきたと考えています。

例えば!…国内債券(10年物日本国債(※))。

(※) 10年物日本国債は主に生保・銀行・年金などの機関投資家が売買しています。個人投資家を対象にした個人向け国債は金利の下限が設定されており、現在は年0.05%に設定されています(2019年9月30日現在)。

今現在、金利はマイナスです。通常、定期預金や債券の金利はプラスですよね。そしてその金利に応じてクーポン(利息)をもらうことができます。ところが…金利がマイナス。マイナスということは利息をもらえるどころか利息分を支払わねばならないということです。

つまり10年物日本国債を保有するためには、手数料を払わなくてはならないということ…少しおかしくありませんか?通常の経済状況下では起こり得ないことですよね。

ところが実際に日本国内で起きていますし、欧州主要先進国の10年物国債は軒並みマイナス金利なのです。因みに米国10年物国債はプラスの金利を維持しています。このように利息分を支払わなくてはならないマイナス金利の国債は投資対象にはなりにくいですよね。

一方、国内では株式市場が海外市場ほど冴えない中、大変な人気になっている資産があります。もちろん人気になっているわけですから価格(値段)も急伸中です。

その資産とは、REIT(不動産投資信託)です。REITは株式と同じように取引されますが、大きな違いは年間の配当利回りでしょう。驚くなかれ年3.5%程度(2019年9月30日現在)あるわけですよ!今の時代に。これだけ人気があるのは、国債金利との比較感から国債金利が低過ぎる裏返しなのでしょうね。

次に大きな異変と考えられるのは、最近の株式市場。こんなに株価が動く時代ってありましたっけ?私も永きに渡り資産運用業務に携わりファンドマネージャー(国内債券)出身で数多くのマーケットを目にしてきましたが、今のように世界的に株価の変動が大きくなっているのは見たことがありませんね。専門用語的には、株式のボラティリティーが高まっていると言います。

なぜこんなに動くのか?その理由の一つには、そぅ!あの方が登場してきてからですよね…トランプ米国大統領!とにかく、良きも悪きも言いたい放題!そりゃぁ良い材料だと株価は上昇するし、悪い材料だと下落しますね。「2019年10月1日、米国の景気状況を示す経済指標が10年ぶりの悪さになった」が大きなニュースになりましたが、要因はあなたが仕掛けた”米中貿易摩擦”が原因でしょ!ホントに…。

更にこれに加えて最近の米国などの株式取引はシステム取引がかなりの幅を効かしており「HFT(high frequency trade)取引」という、動き出したら取引が一方向に動く傾向がある売買システムです。そして、その煽りを受けた日本市場も今までになく大きく動くということです。ホント…今の株式取引はヒヤヒヤものですね。

~ 次の一手!! ~

前置きが長くなりましたが…、伝統4資産だけでは以前ほど分散投資効果が期待できなくなっているということです。そんな中で、新たな分散投資の選択肢として、REITももちろん有力候補の一つですが、足許では「金」への注目度が非常に高まっています。

一般的にはポートフォリオに金を一部加えると、運用資産全体の価格変動がマイルドになると言われています。REIT等もポートフォリオに加えると同様な動きになると言われています。少数資産への投資だけよりも多数の資産に分散投資することにより分散投資効果が更に効く!ということです。

また一般的に金価格は完全ではありませんが、株価と逆の動きをする傾向があります。株価が上昇すれば金価格は下落、株価が下落すれば金価格は上昇といった具合です。但しあくまでも一般論です。場合によっては、「株価が上がって利益が出たから、その利益で金を買おう!」という動きが出てきても全く不思議ではありませんよね。この場合は株価も金価格も共に上昇するというわけです。

~ 資産運用にも時流がある?! ~

ではポートフォリオにどれ位の金を入れれば良いか?

誰しも気になってきますよね。ただ…投資の世界に正解はありません。重要なのはやはり国内外の資産にしっかり分散し、長期で保有するのが鉄則です。

この場合、一つ参考になるのがGPIF(Government Pension Investment Fund、年金積立金管理運用独立行政法人)のポートフォリオでしょう。そうです!世界最大級規模の日本の機関投資家です。基本ポートフォリオはホームページにも公表されています。その内容は、国内株式25%、外国株式25%、国内債券35%、外国債券15%というものです(2019年9月30日現在)。

この割合は画一的なものではなく、もちろん見直すタイミングもあります。ただしここでも考えなくてはならないのが、激動する現在において本当にこの割合で”いまの時代に合っているのか?”ということだと思います。こういう風に考えていきますと、GPIFの数値をベースにいろいろとマイナーチェンジすることもひとつかも知れませんね。

もし…私なら…軽減税率導入やキャッシュレス決済によるポイント還元(時限性あり)という救いの策も講じられてはおりますが、消費税がこの10月から増税となっている国内株式は少し減らして、その分を外国株式に上乗せします。また最初に紹介しましたマイナス金利の国内債券は見送り外国債券を増やすとともに、金とJリートを10%ずつ保有するというのが、いまという時代に合致した分散投資だと考えます。

~ 金は名バイプレイヤー?! ~

冒頭から「金はイイ」とのイメージを持たれてお読みの読者の方もいらっしゃるでしょうが…、金をたくさん買いましょう!と言っているわけでは全くないのです。

そもそも、金が大きく儲かるような世界が来て欲しいでしょうか?私はNoです。一般的に金価格が大きく上昇する時は株価は大暴落します。先ほども書きましたが、金と株式は逆の相関にあると考えられていますから…。

今の日経平均株価2万円台が半値の1万円を割り込む世界がきて欲しいでしょうか?10年ほど前のリーマンショック直後の世界です。私は、まっぴらですね。

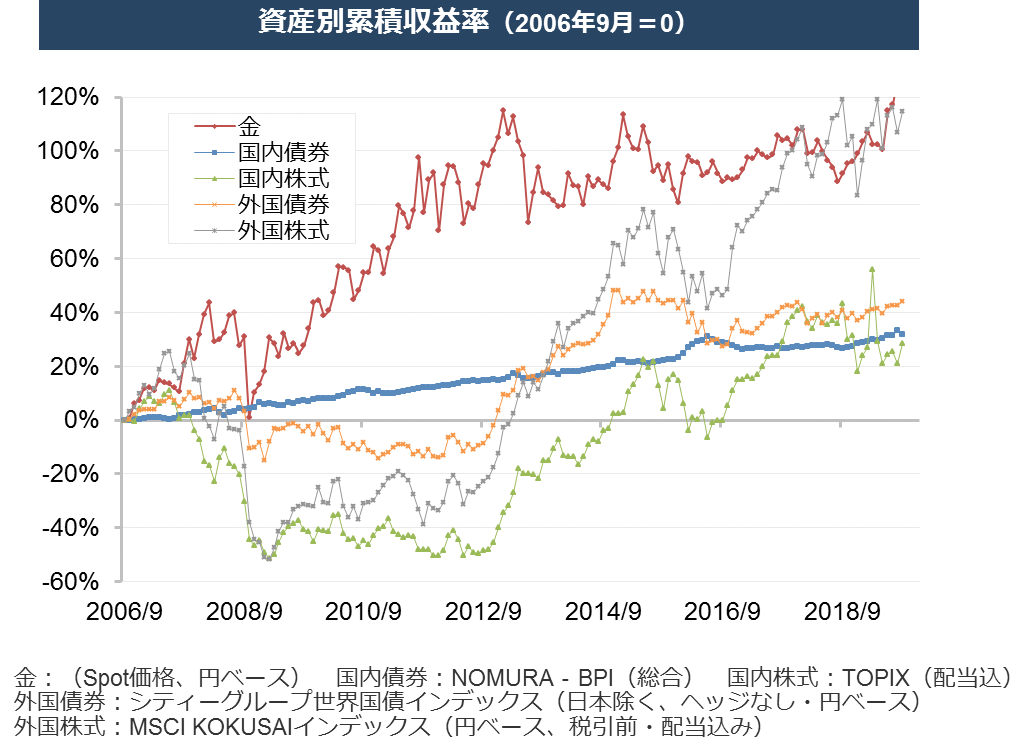

実はリーマンショック直後は、金も株式などと同様に大きく売り込まれました。あの時は現金が何よりも一番だったんですよね。ところがところが、いち早く価格が立ち直ってきたのが、実は金です(グラフ参照)。

当時、運用資産のうちいくらかを金で保有していれば運用資産全体としてみた時に全体の動きが緩和されたわけです。言い方を替えれば、金は「全体を補完する」”保険”のような役割を果たすと期待できます。

グラフからはたまたまかもしれませんが、今現在も海外株式と同じぐらい好調な値動きになっているのが見て取れます。

(出所)三菱UFJ信託銀行作成

では金をいつ買えば良いか?との質問もよく受けます。

生命保険などの保険はいつ入りますか?一般的には、病気になったら保険は入れませんよね。そうです!生命保険は健康な時にしか入れないのです。

運用資産が大きく傷んだ後で金を買っても…どうでしょう?

世の中・経済情勢が…多少の変動はあっても「何もない時、普通の時、言い換えれば平穏な時」にこそ金を少しずつ少しずつ買っていって、長期に渡る資産運用に備えていけばいいんじゃないでしょうか。

ここまでいろいろと書いてきましたが、金の単独投資を薦めているわけでは決してありません!株式投資もイイんです。いやむしろ資産運用の中心は、株式・債券だと思います。ただ株式1本でやってますと…ゆっくり寝れる夜はないんじゃないでしょうか。また日中時間帯もスマホで株価チェックばかりするようになるかもしれません。でも、それでは仕方ありません。

運用の中心はあくまでも株式・債券。しかも国内外のものをバランス良く。それをある程度の安心感を持ってじっくり永く継続していく!これが一番じゃないでしょうか?

そのために金を一部入れる。

なぜならば、『”金”は運用資産全体の保険』だから…。

以下内容は、2019年10月11日現在のものです。

・・・

三菱UFJ信託銀行では、金、プラチナ、銀、パラジウムの4貴金属の現物を裏付け資産とするETF(上場投資信託)を『金の果実』シリーズとしてラインアップしています。

現物の貴金属に投資するのとほぼ同程度の経済効果を併せ持っており、ETFですので証券会社で株式と同様に証券コードだけで1口からお手軽に購入可能です。純金信託(証券コード:1540)なら1口5千円程度で購入できます。

先物指数に投資するわけではなく、貴金属現物を確実に保有していますから安心感があります。なお年間保管手数料に相当する信託報酬は、純金信託0.440%(税込)、純プラチナ/純銀/純パラジウム信託は0.550%(税込)。

・・・

(提供元:三菱UFJ信託銀行)

関連リンク