投資信託のトレンドが分かる!

2019年9月 投資信託の資金フロー

提供元:三菱アセット・ブレインズ

- TAGS.

投資信託は個人の資産形成における中心的な金融商品として多くの人が利用している。投資信託の資金流出入などの動向は、資産形成を考えるうえで重要な情報だろう。

そこで、毎年1000ファンド以上の投資信託を評価・分析する三菱アセット・ブレインズより、以下で2019年9月における投信市場の動向(注)についてご紹介する。

(注)ETF、DC専用、SMA専用、公社債投信等を除いた公募投信

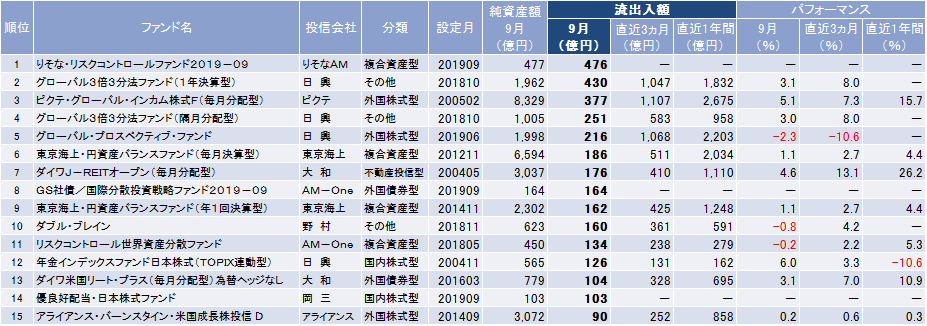

1.投信市場における資金の流出入動向

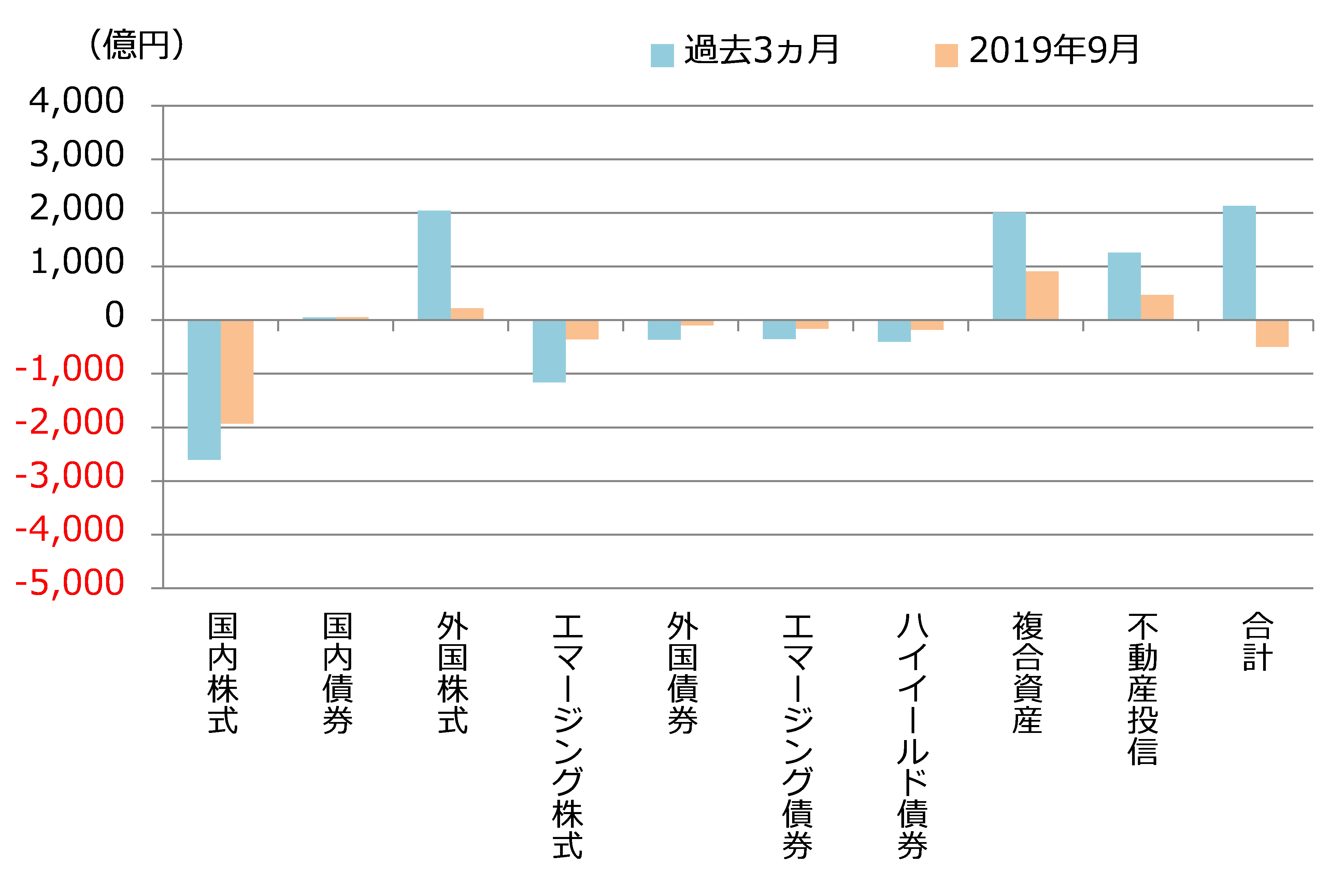

「2ヵ月ぶり資金流出超へ転じる」

9月の資金流出入動向は約500億円の資金流出超と2ヵ月ぶりに流出超へ転じた。国内株式が流出超に転じたことや、先進国株式の流入額が減少したことなどから、前月の約3,100億円の流入超から大幅に縮小した。世界的に株式市場が堅調となり、利益確定売りの動きが強まった。

資金流入では、前月に資金が流出していた国内債券が当月は流入超へ転じた。前月流入額が最も多いカテゴリーだった外国株式の流入額は大幅に減少した。当月は複合資産が、外国株式を抜いて流入額が最も多いカテゴリーとなった。

資金流出では、前月に資金が流入していた国内株式が流出超へ転じ、エマージング株式では流出額が増加した。また国内債券を除くすべての債券カテゴリー(外国債券、エマージング債券、ハイイールド債券)は継続して資金流出超となった。

個別ファンドで当月の資金流入額が最も大きかったのは、当月新規設定された単位型ファンドの「りそな・リスクコントロールファンド2019-09」(りそなAM)(約480億円)であった。

(図表1)主要資産の資金流出入動向(過去3ヵ月と直近月)

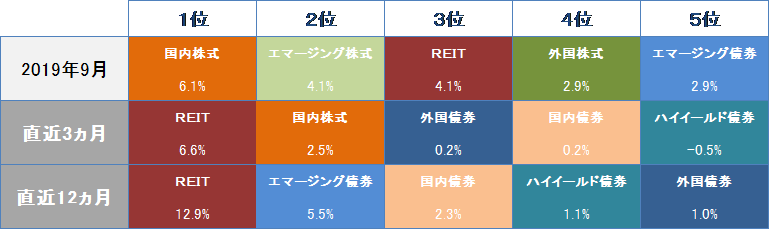

2.投信市場のパフォーマンス動向

「株式カテゴリーがリターン上位」

9月の金融市場は、月前半は米中閣僚級協議が再開されるとの報道を受け、株価は前月末から大きく反発するなど、リスク選好地合いが強まった。

月半ばには、FRB(連邦準備制度理事会)が市場で広く予想された0.25%の利下げを決定したが、その後のトランプ米大統領弾劾の動きや、トランプ米大統領が中国との間で部分合意を望まない姿勢を示したことによる米中閣僚級協議に向けた駆け引きなどから、月末にかけてリスク選好の動きが弱まった。

株式市場は、米中貿易摩擦の緩和期待により月前半に上昇した後、米政治不安や米中閣僚級協議への不透明感により上昇幅を縮小した。

債券市場は、月半ばにかけ世界的に金利が上昇したが、その後はリスク選好の動きが弱まったことで上げ幅を縮小し、前月末比で小幅上昇(債券価格は下落)となった。

為替市場は、米ドル・円が円安、ユーロ・円はほぼ横這いとなった。月半ばには米国長期金利の上昇とともに米ドル・円は108円台まで上昇した。ユーロ・円も月中ではユーロ高が進行する場面もあったが、欧州景気への警戒感が意識され、前月末比ほぼ横這いで取引を終えた。

これらを背景に、9月の投信市場では、株式カテゴリーを中心に大幅なプラスとなり、国内債券を除くすべてのカテゴリーでプラスとなった。世界各国の金融緩和に対する期待や米中貿易摩擦の懸念緩和などから先進国・新興国の株式市場は揃って堅調となった。他方で、米中貿易摩擦の懸念緩和などにより国内金利が小幅に上昇(債券価格は下落)したことから国内債券のリターンがマイナスとなった。

直近3ヵ月、12ヵ月リターンでは、国内長期金利低下を背景に不動産投信(REIT)が継続して上位にランクインした。

個別ファンドの1ヵ月リターンでは、堅調な国内株式市場を反映し国内株式ブル型ファンドが好リターンを獲得し上位にランクインした。

(図表2)パフォーマンス上位5資産のランキングと実績

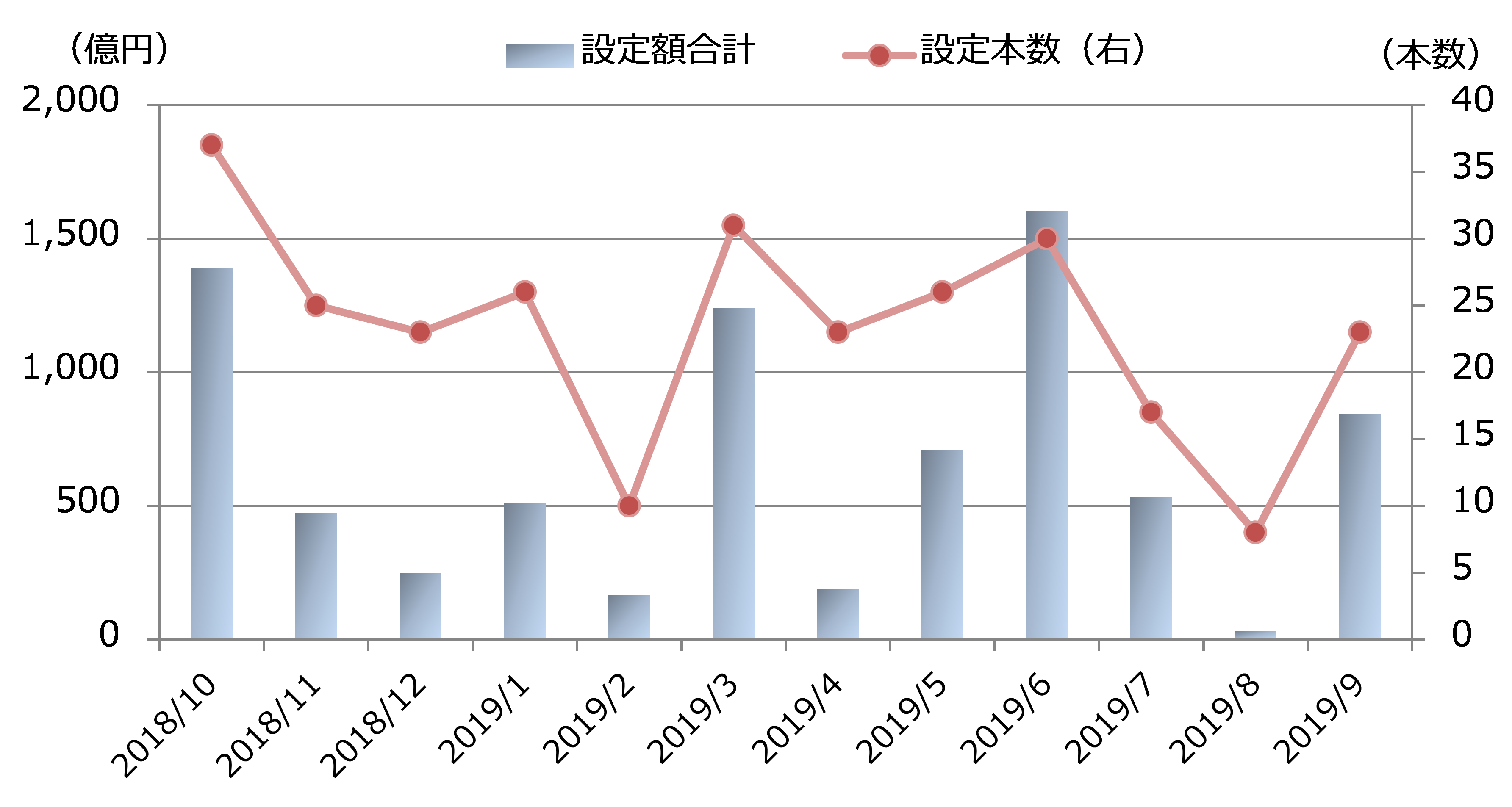

3.新規設定ファンドの動向

「新規設定額・設定本数ともに大幅増加」

当月の新規設定は23本と前月の8本から増加し、設定額も約840億円と前月の約30億円から大幅な増加となった。

当月の新規設定ファンドの上位は「りそな・リスクコントロールファンド2019-09」(りそなAM)(約480億円)、次いで「GS社債/国際分散投資戦略ファンド2019-09」(AM-One)(約160億円)となり、当月全体の7割以上を占めた。いずれも「単位型」となった。

(図表3)新規設定金額、設定本数の推移

最後に、9月の資金流入上位15ファンドを掲載しておく。

(図表4)資金流入上位15ファンド一覧

(三菱アセット・ブレインズ)

関連リンク