不透明なサイクルに対応するバランス型投資と、分散投資の正しい意味

提供元:日興アセットマネジメント

<ここがポイント!>

■ 低成長が予想される2020年もバランス型の対応力に期待

■ 地政学リスクや米国大統領選挙などで、高いボラティリティは続きそう

■ 誤解されている分散投資、その正しい意味とは

低成長が予想される2020年もバランス型の対応力に期待

将来を完全に予想できる人がいないことを前提に、投資家はさまざまな証券に投資することが望ましい。仮にすべてを予想できるのであれば、もっとも良い(値上がりする)証券をひとつだけ買えばよい。しかし、実際には不可能なので、投資家は「ポートフォリオ」を作ることになる。そこで、資産を株式や債券など種類別に分散して運用するバランス型投資に注目する。

2020年の世界経済は、この数年の中では低成長になるとみているが、安定成長は続くだろう。ただし、市場はさまざまな事件の発生や経済指標の揺らぎに動揺しやすい。米中貿易摩擦や米イラン関係を含む地政学リスクや米国大統領選挙が市場の心理に影響を与え、証券価格の振れはある程度大きいと予想する。低成長であれば、一時的な振れ幅が市場心理に与える影響が相対的に大きくなりやすいからだ。

そこで、投資家は自らが許容できるリスクの程度に見合ったポートフォリオを考え、バランスの良いアロケーションを考える必要がある。株式だけではボラティリティの心理的圧迫に負けやすくなるし、債券だけでは物価に応じた価値保全は目指せたとしても、経済成長の果実を受け取れるとは限らない。投資家は、自らが許容できる振れ幅を判断し、適切なアロケーションを考える必要がある。これに2020年は適切な年になりそうだ。

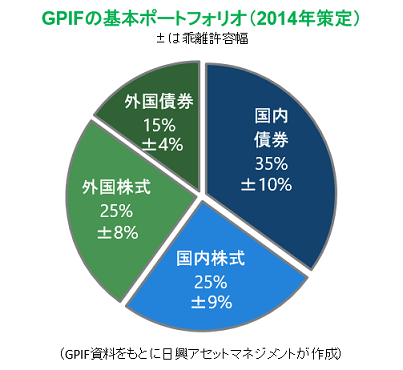

年金積立金管理運用独立行政法人(GPIF)は、2014年に公的年金の運用収益の向上に向けて、内外株式の構成割合を引き上げた基本ポートフォリオを発表した(現在改定中とされる)。当時、年金運用ではこのポートフォリオが長期的に良いとみなされた。これは基本方針なので毎年変えるものではなく、許容幅の中で調整される。

GPIFの基本ポートフォリオはわかりやすい。債券と株式は5対5(半分ずつ)で、国内と外国資産で6対4となっている。このようにして、債券投資で元本の保全を狙いつつ、株式投資で世界の成長を享受しようとする。外国債券の保有は、為替リスクを伴うが、高金利通貨であれば長期保有で円債投資よりもリターンが高くなる傾向にあり、無視できない投資対象だ。

投資の目的が“引退後の潤いのある生活”だと考え、資産形成世代がポートフォリオを作る場合、「どれが一番儲かるか」ではなく、(それがわからない前提なので)まずは元本保全と成長期待を半々にするなど、個々人で考えることが必要だ。市場の変動が大きい場合、どれが一番良いのか、というよりも、どれが一番悪くないかを考えたくなるが、このような経済・相場状況では、バランス型投資をコア部分とする意味を明確に意識するチャンスといえる。

地政学リスクや米国大統領選挙などで、高いボラティリティは続きそう

2020年に米中貿易摩擦が消えてなくなるとは思えない。まず、トランプ大統領の再選は磐石ではない。前回の大統領選挙でクリントン氏よりも得票数が少なかったトランプ氏が勝てた理由は、主要なスイング・ステート(両党の勢力が拮抗している州)で勝てたからだ。産業が衰えた州に、“中国の悪影響を受けている”と説明し、政策対応を約束した。中国への関税率を高めたが、このような州の雇用や景気が改善したとは言いがたく、有権者が成果を気にするなら選挙の行方は不透明だ。

選挙戦が厳しくなると、トランプ大統領が冒険主義的に中東で軍事的な行動を起こす、中国からの輸入品への関税率を引き上げる、などと発言する恐れは残る。つまり、中東、中国、大統領選挙といったキーワードは、少なくとも市場が気にするトランプ大統領の発言といった観点からはひとつのまとまりといえる。経済は健全で、下院の過半数を民主党が占めていることから、トランプ大統領の打つ手は限られるだろうし、雇用や賃金、消費、貿易の経済トレンドを間違った政策で変えてしまう可能性はかなり低いが、市場は過敏に反応するかもしれない。

このような環境を想定すれば、2020年の投資は、トレンドが健全とはいえ明確でなければ、市場心理が売り買いの判断を揺さぶることがあるだろう。それだけに、投資目的(基本)に戻ってポートフォリオの基本部分(コア)の投資比率を固め、文字通り心理でぶれないバランス型投資(=コア部分)を作っていただきたい。

誤解されている分散投資、その正しい意味とは

株式が上昇(下落)するときに債券が下落(上昇)しやすいといわれる。バランス型投資で「分散効果」などというが、実際に債券と株式の両方に投資すると、互いに損益が相殺されて分散効果がないのではないか、と質問されることがある。また、リターンが高くなりそうな証券だけに「分散」すれば良いという意見もある。分散効果とは「あれこれ買うと、どれか当たる」という意味ではない。

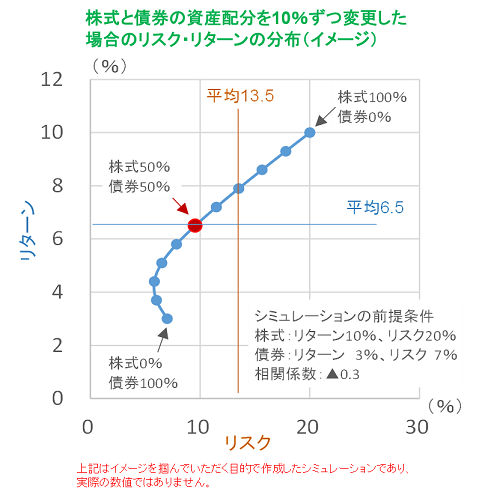

まず、分散効果の意味を正しく理解しておきたい。債券が7%のリスク(ばらつき)で3%のリターン、株式が20%のリスクで10%のリターンが期待され、債券と株式の相関が-0.3(マイナスは相互にばらつきを相殺)のケースでシミュレーションしてみる(実際の数値ではない)。

債券と株式を50%ずつ保有すると、期待リターンは真ん中の6.5%だが、相関を考慮すると、リスクは平均の13.5%よりも低く、ポートフォリオ全体のリスクは9.6%となる。これを「分散効果」という。つまり、投資対象を増やせば増やすほど、(通常、相関は1ではないので)「同じリスクなら期待リターンが高い」「同じ期待リターンならリスクが低い」となるのが効果だ。分散するほどリターンが高くなるという意味ではない。

株式だけに投資すれば10%のリターンが期待できるが、両方持てば平均の6.5%しか期待できない。しかし、株式だけでなく債券にも投資した方が良いのは、価値保全部分があった方が良い、といった目的に依存する。儲かるようにバランスを取るのではなく、目的に合うようにバランスを取ることが大切になる。

(日興アセットマネジメント チーフ・ストラテジスト 神山直樹)

関連リンク