コロナ・ショックとリーマン・ショックの違い

提供元:日興アセットマネジメント

<ここがポイント!>

■ バブル崩壊とウイルス感染では景気回復が違うはず

■ トレンドを変えない必要条件は財政出動

■ 市場動向は不透明だが、正常化し始めれば回復は早いと予想

バブル崩壊とウイルス感染では景気回復が違うはず

【リーマン・ショック】

金融市場でバブルが発生して崩壊した

・個人がホームエクイティローンで借入額以上に値上がりした自宅を担保にお金を借りて消費した

・借り入れをしてまで家を買わなくて良い人(返済能力が十分ではない人)が住宅ローンを利用した

・金融機関の破綻を契機に問題が噴出して崩壊した

結果として、金融機関の破綻や危機が続き、特に米国では過剰債務を抱えた個人の需要(消費意欲)が一気に減退、経済全体として失業が増え、突然の変化に対応できなくなった。金融機関のリスク管理を強化する政策が実行された一方、失業増・危機が約2年続いた後、企業の淘汰と雇用・賃金・消費の回復までに約4~5年を要し、「失われた7年」と呼ばれるほどの長い道のりとなった。

【コロナ・ショック】

健全な経済状態でウイルスという外的ショックを受けた

・バブル的要素は生産(過剰設備)面でも需要(個人や法人の過剰負債)面でも見当たらなかった

・原因は経済ではなくウイルス蔓延とその防止策(外部ショック)にあった

・政府が感染防止のために人々の行動を抑え込んだことで需要ショックが起きた

そもそもウイルス蔓延が続く期間を予想・想定することは難しい。ただし、直接的には政府の感染防止策が需要を抑え込んでいることは明確で、回復させるために各国政府が財政政策で対応することが当然となる。

もう一つの大きな違いは、リーマン・ショックの時よりもコロナ・ショックの方がインフレ期待が低い(米国長期金利はリーマン・ショック時は4%程度、今回は1%程度)ことだ。金利がもともと低い状態なので、金融政策(利下げ)は、前回と比較して今回のほうが、需要ショックに対して効きにくい。もともと金融バブル(金融機関に問題あり)だったリーマン・ショックと異なり、経済(需要)低迷の直接の原因がウイルスと政府の感染防止策にある上、低金利が続いていたことで、金融政策の限界が明確になりやすい環境であることだ。

トレンドを変えない必要条件は財政出動

このように、経済が突然受けたショックの原因と環境の違いが明確だとすれば、ショックからの反転のきっかけとして、金融政策より財政政策の規模とスピードに注目したい。FRB(米連邦準備制度理事会)や日本銀行の政策は、緊急事態(金融の目詰まり)回避的で、需要の押し上げ(設備投資を増やすなど)効果は小さそうだ。日銀のETFやREITの買い入れ増額も、市場心理の不必要な悪化を防ぐ副次的効果はあるが、経済へのインパクトは限定的となるだろう。

世界経済が米国の雇用拡大、賃金上昇、消費と貿易の拡大にけん引された成長トレンドにあったとすれば、今回のショックがもたらすであろう、市場で想定されている2~3四半期程度の「景気後退(マイナス成長)」は、技術的・サイクル的なショックに過ぎないはずだ。

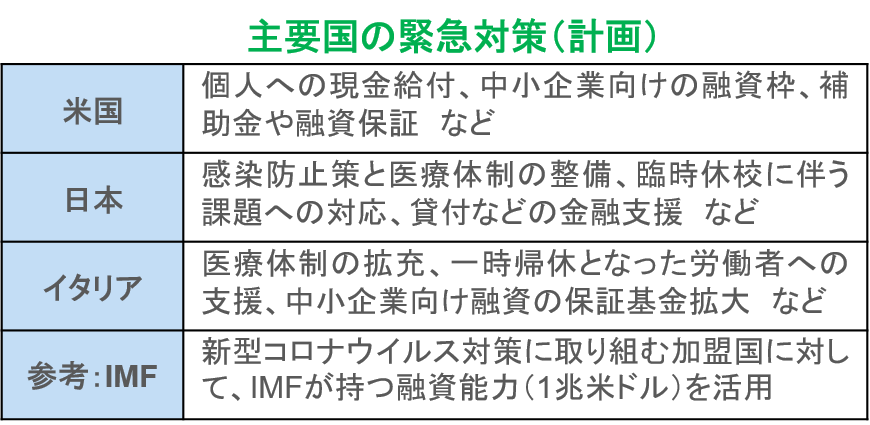

今回の経済と金融市場の混乱解消の進展を占うポイントは、日・米・欧の財政政策の規模とタイミングだ。まず、政府が不要不急の外出などを止めたことによる需要の減少で被害を受けた企業などに対して、目先の休業補償などが緊急対応策となるが、これは最低限必要な緊急措置として適切に行われる必要がある。重要なのは、その後も続くであろう消費減退を抑える財政支出だ。

具体的には、「トランプ米政権は17日、新型コロナウイルスによる経済不安を抑えるため、総額1兆ドル(約107兆円)の景気刺激策の検討に入った」とされ、「米国民に小切手を直接送る施策を検討している」(ムニューシン財務長官)、給与税の免除や航空会社、宿泊業、航空機メーカー支援策などが盛り込まれるとの見通しだ。これは「2008年のリーマン・ショック直後の緊急対策を上回る規模」になるとも報道された(3月18日付日本経済新聞)。

日本では消費税率の短期引き下げの可能性も取り沙汰されている。そもそもすべての人にかかる消費税率を下げるより、その分のお金を低所得層に再分配したほうが貯蓄より消費に回りやすく格差是正につながるのだが、時間がかかりそうなので、緊急策としてあってもおかしくない。

市場動向は不透明だが、正常化し始めれば回復は早いと予想

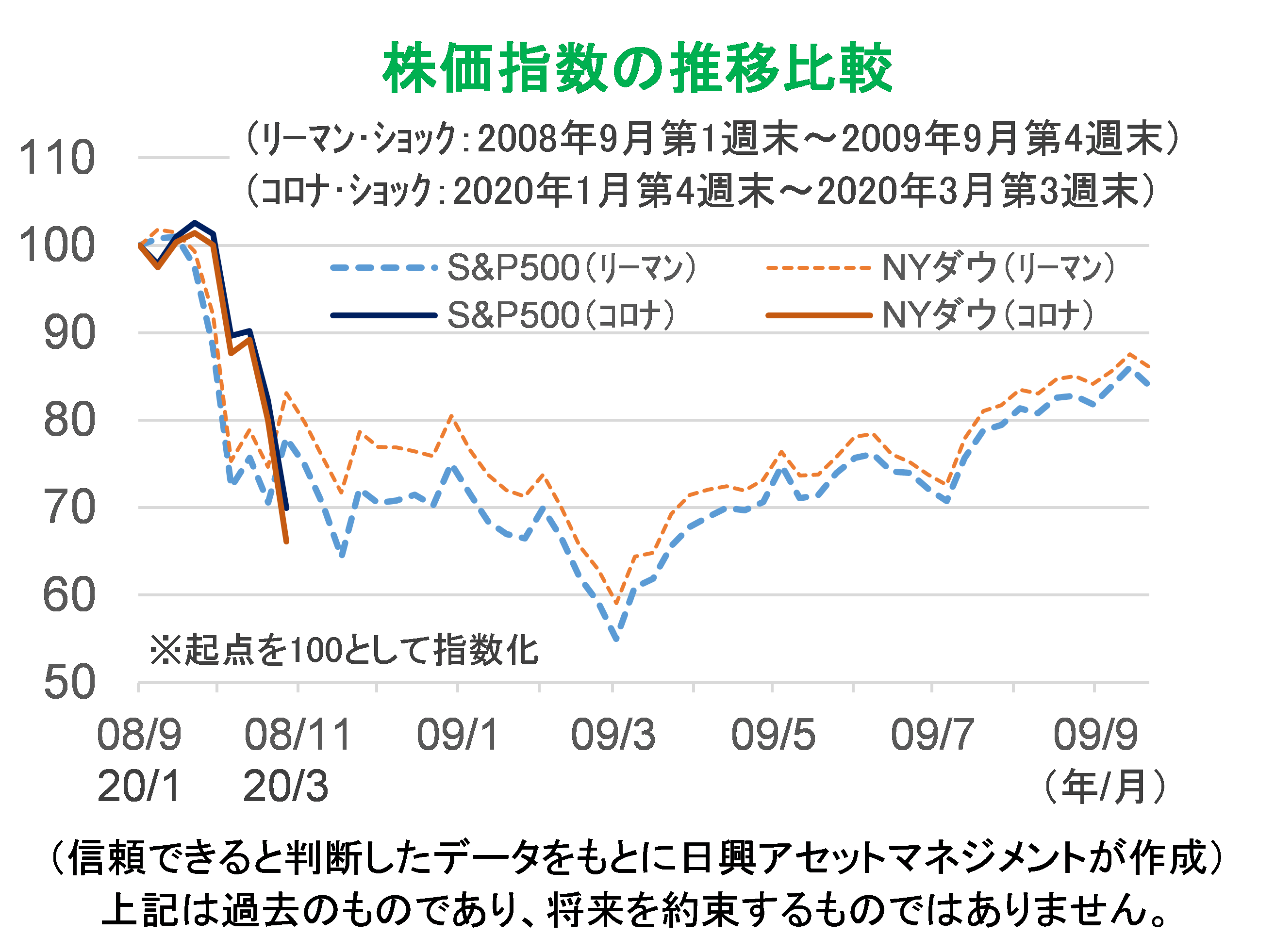

株価の下げのめどと今後のシナリオを語ることは不可能への挑戦だが、現時点で市場で想定されている2四半期程度の消費低迷とその後の正常化を前提とすると、3月23日時点の日・米・欧の株価指数はおおむね悪材料を織り込んでいるとみられ、さらなる下げが長く続くとは考えにくい。

今回のショックがリーマン・ショックより小さいという想定が変わるとすれば、欧米のウイルス問題の正常化に1年程度はかかるという懸念が強まるときだろう。

2020年4-6月にウイルス収束、7-9月に景気回復し、10-12月に経済が正常化することを前提として考えよう。まず、財政政策の効果が消費や企業売上に波及していけば、金利上昇要因となる。日・米の金融緩和後に長期金利が高止まりしているのは、現金選好(cash is king)とともに財政拡大への期待とも解釈できる。

仮に正常化がこの程度の期間であれば、不必要な金融収縮(例えば、貸しはがし)は想定できず、所得減はあっても一時的もしくは部分的に終わり、消費の回復(いわゆるペントアップ・デマンド)がすぐに見え始めるだろう。完全に元に戻るには時間がかかるだろうが、止まっていた消費や投資の回復は、正常化を早めることになる。

今後一時的に株価の下げがあるときは、(ウイルス収束の遅れがみられる場合を除き)財政政策催促相場となるだろう。米大統領選挙がある年に、(可能性は低いが)与野党が歩み寄れないことなどがあれば、懸念が強まる恐れはある。

一方で、無力扱いされがちな金融政策だが、市場を落ち着かせる効果はある。日本で、仮に年度末に株式やREITの投げ売りがあれば、日銀によるETFやREITの買い入れが、投資家の不安心理を和らげることになり、現金選好に伴う日米長期金利の最低水準からの底打ちも、財政拡大期待に支えられるものと変わるだろう。現段階では、世界経済は成長トレンドに戻っていくと想定している。

(日興アセットマネジメント チーフ・ストラテジスト 神山直樹)

関連リンク