コロナ禍で産業構造は変化しているのか

提供元:日興アセットマネジメント

- TAGS.

<ここがポイント!>

■ 過去の危機と構造変化

■ コロナ・ショックで経済と株価は乖離したのか

■ 産業構造の変化はアクティブ投資のチャンス

過去の危機と構造変化

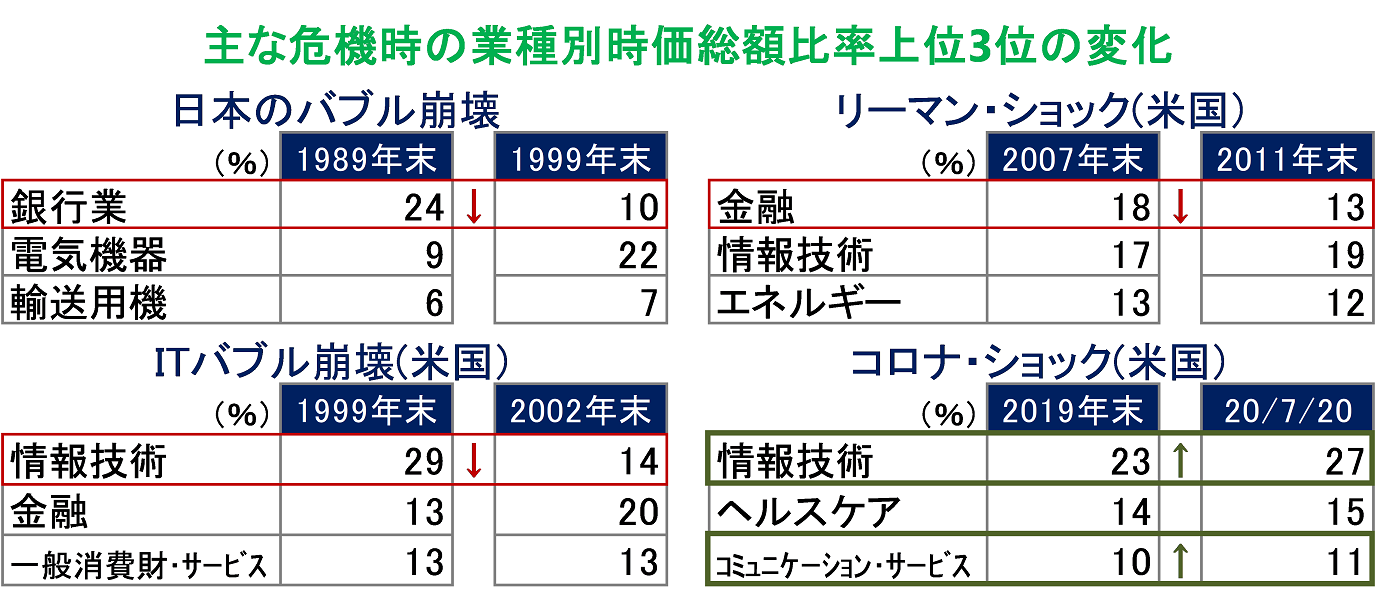

株価指数の業種別時価総額比率(以下、業種別比率)の変化で、産業構造変化の「期待」を読み解くことが出来る。日本の90年初頭からのバブル崩壊後、金融の業種別比率が低下した。事実、銀行の数が大幅に減少したことから、後から実体がついていったようにみえる。

米国のITバブルをみると、通信やインターネット関連の株価が大幅に上昇したのだが、利益が期待についていくことなく崩壊し、時価総額が示すほど産業構造の変化は大きくなかった。しかし、米国におけるリーマン・ショックの時は、金融の業種別比率が低下し、後から実体がついていった。

米国:S&P500種(世界産業分類)の時価総額比率

信頼できると判断したデータをもとに日興アセットマネジメントが作成

※データは過去のものであり、将来を約束するものではありません。

一方、今回のコロナ・ショックの場合、米国をみると、GAFAを代表とするインターネット関連(特にプラットフォーマー)の株式時価総額比率の上昇がみられた。これはショックが原因になったとは言えないが、重要度がこれまで以上に高まったといえる。

コロナ・ショックで経済と株価は乖離したのか

前述した産業構造変化の観点からみると、経済と主要株価指数は以前から乖離しており、今回のコロナ・ショックで偶然に加速したといえる。

いわゆるロックダウン(都市封鎖)やソーシャル・ディスタンス(社会的距離)の取り組みで、経済全体に占める売上比に比べ、S&P 500種の時価総額比で多く含まれるインターネット関連の小売りやSNS(交流サイト)、動画配信などのビジネスがますます有利となり、業界ごとにDX(デジタル・トランスフォーメーション、デジタル化によるビジネスモデルの改革)の進展で、企業の状況が二極化した。数年かかると思われた変化が、コロナ・ショックをきっかけに一気に進んだ面はあるが、ショック自体が業種別比率の変化の方向を変えたのではないと考える。

さらに、同業種内で二極化(勝ち組と負け組)が進んでおり、今後、企業の淘汰が進展・加速するだろう。これは業種別比率とは異なる種類の産業構造の変化というべきだ。例えば衣服を販売する業態では、EC(e-コマース)を取り入れた企業が生き残り、既存の店舗販売だけに頼れば淘汰される。“何を売るか”ではなく“どう売るか”が勝敗を分けることも、構造変化と呼ぶべきだろう。

“どう売るか”に関わるDXの仕組みを提供する企業には、サーバーとそれを使ったクラウドのビジネスをしているIBMやヒューレット・パッカード、アクセンチュアなどといった従来型の大手企業が多い。つまり、コロナ・ショック前後で、社会や人々の価値観が大きく変わる可能性が産業構造の変化をもたらすとの考え方もあるが、投資の観点からは「変化」に見えて実は変化ではない(元々そういった事業だった)業界もあるということだ。

また、テレワーク導入がますます進むといわれるが、コロナ禍前のようにオフィスで業務をしたいといった従業員側の要望もあるようだ。そうであれば、懸念されているオフィス向け不動産需要の低迷は、良い物件の人気が高まり悪い物件が敬遠されるといった二極化をもたらすのであって、業界全体が縮小すると決めつけるのは早計だろう。

産業構造の変化はアクティブ投資のチャンス

米電気自動車メーカー、テスラの時価総額がトヨタ自動車を上回ったことが話題になっているが、テスラの株価はトヨタ自動車と比較すれば「夢と希望」のかたまりであることに注意が必要だ。市場は未来のテスラが今のトヨタ自動車を超えることを期待しており、今後、夢と希望が現実(実体)に置き換わると期待するならば、株価はバブルとはいえない。

別の言い方をすると、自動車メーカーの本質は、ガソリン車か電気自動車かではなく、販売網や中古車市場などに支えられた総合力と見ることができる。今後、テスラがトヨタ自動車と同程度の販売網を含めたキャパシティと収益力を世界中に作り上げていくことが、株価に反映されているとも解釈できる。

コロナ・ショックをきっかけに拡大が期待される産業分野に、ヘルスケアがある。いわゆるバイオテックは過去もこれからも同程度に期待されるだろうが、これは構造変化ではない。ワクチン供給などの大規模かつ早急な生産が必要となれば、大手の医薬品メーカーにも期待が集まる。このことは、これまでとは異なる新しい期待だ。加えて、一過性に終わる可能性や薬価引き下げ圧力のリスクがある国や地域はあるのだが、世界的な健康保険の強化も期待できる。

非接触関連も注目が続くだろう。生産現場でのIoT(モノのインターネット化)に必要なソフトウエアだけでなく、ハードウェアも重要になる。つまりロボットである。生産現場から生活の中に溶け込むわかりやすい例では、ソフトバンクの人型ロボット「ペッパー」がウェイターとして働くことが考えられる。

短期間で生活が大きく変化するのであれば、ロボットを大量生産する必要があるので、新興企業のアイデアのみならず大企業の規模のメリット(生産能力など)も重要になる。結果として、見かけほど業種別比率や売上シェアなどが変化しないかもしれない。

コロナ・ショックや米中貿易摩擦で人々の意識が変わると、市場の認識も変わりやすい。これまでの変化が市場で再認識されやすくもなる。例えば、米国のサンダース氏の人気の裏にあった格差の拡大と固定化がさらに強く認識されることになれば、社会保障や健康保険を含む政府の役割が強調され、消費を支援するならば経済成長にもつながる。

投資を考える時に、産業構造の変化は「結果」だと考えてよい。しばしばショックが原因とされるのだが、これについては、緩やかに変化していたものが、人々の認識の変化や政治の重点の変化で分かりやすくなるだけなのかもしれない。

結局のところ、政府や中央銀行の正しい対応で金利や為替が安定しているコロナ・ショックにおいては、個々の企業経営者がショックに正しく対応しているか見極めることが、株式投資をする上で大切なことだろう。産業構造の急激な変化だけではなく、業種内でも二極化が進んでいることは、将来を見据えて投資を行うアクティブ投資のチャンスといえよう。

(日興アセットマネジメント チーフ・ストラテジスト 神山直樹)

関連リンク