【日本にいながら世界に分散投資!】東証上場外国株ETFの最近の動向

少額で分散投資ができ、リアルタイムで売買できるという、「株」と「投資信託」のいいとこ取りの商品特性を持つ『ETF』。東証は2018年7月より、流動性向上の観点から、ETFのマーケットメイク制度を導入し、翌年4月には、各アセットクラスを代表するような流動性の高い銘柄の育成を目指すべく、マーケットメイクVer2.0(対象銘柄はこちら)を導入している。これらに加え、本年末には機関投資家向けRFQプラットフォーム「CONNEQTOR」の導入を予定するなど、市場関係者とも意見交換しながら、ETFの利便性向上に向けて継続的に取り組んでいる。

こうした改善取組みを進めていく中で、「最近、東証上場の外国株ETFが使いやすくなった」との好意的な意見が寄せられており、今回は、マネ部編集にて、外国株ETFの動向にスポットを当ててみたい。

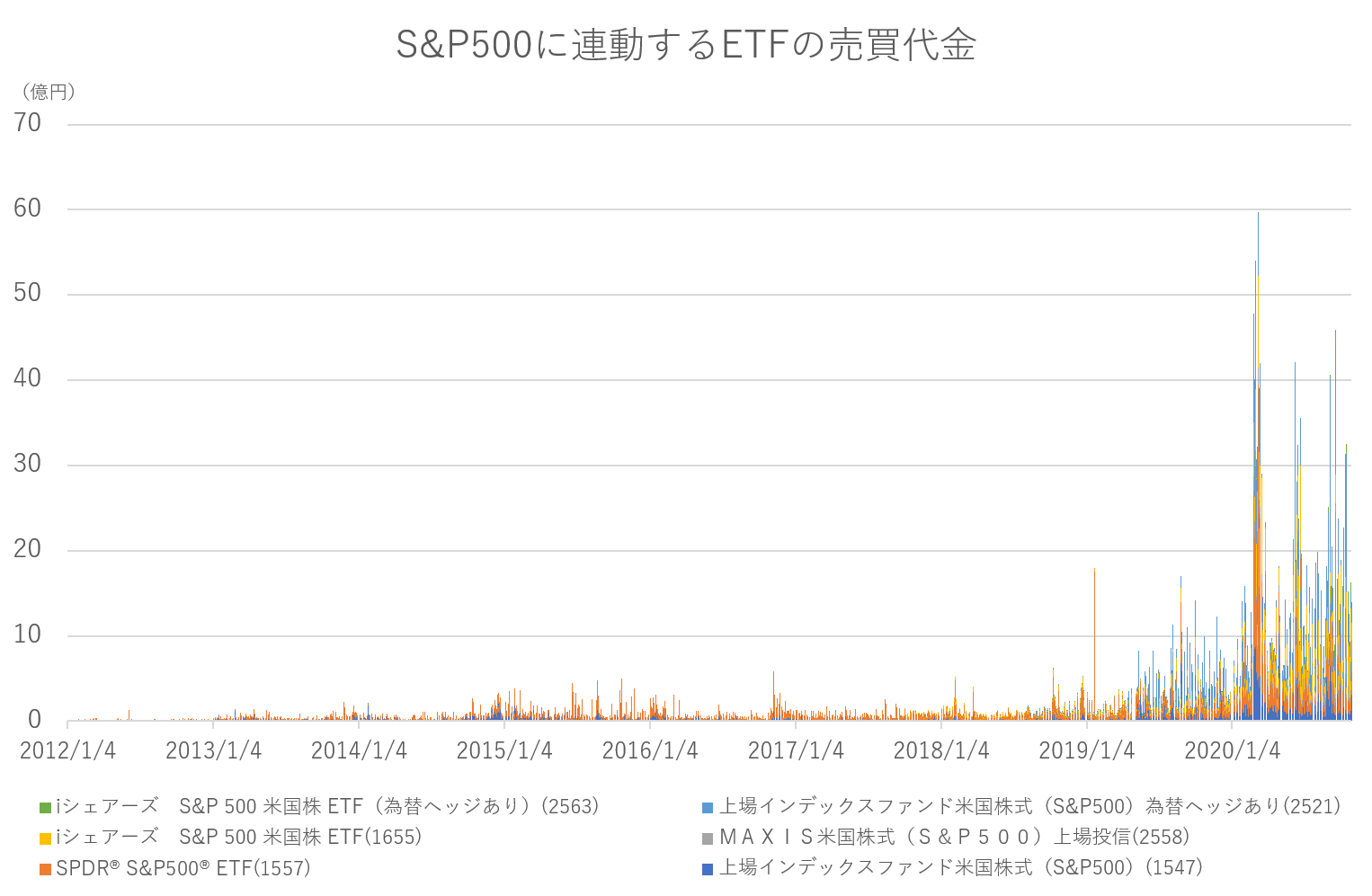

以下のグラフは、アメリカの代表的な指数である「S&P500」に連動する東証上場ETFの代金動向である。以前は、日本の投資家が外国株ETFを売買する際、海外市場、例えばニューヨークに上場しているETFを利用するケースも多かった(東証上場の外国ETFと異なり、海外上場のETFは、海外時間で取引をしなくてはいけない)が、以下のグラフのとおり、マーケットメイクVer2.0を導入した昨年4月以降、東証上場の外国株ETF(ここではS&P500に連動するETF)の売買が活性化してきていることが分かる。

最近では、1日あたりの売買代金が数十億円ほど出来る日もあり、マーケットメイク制度導入による流動性の向上が、実売買の増加に繋がっているとも言えそうだ。

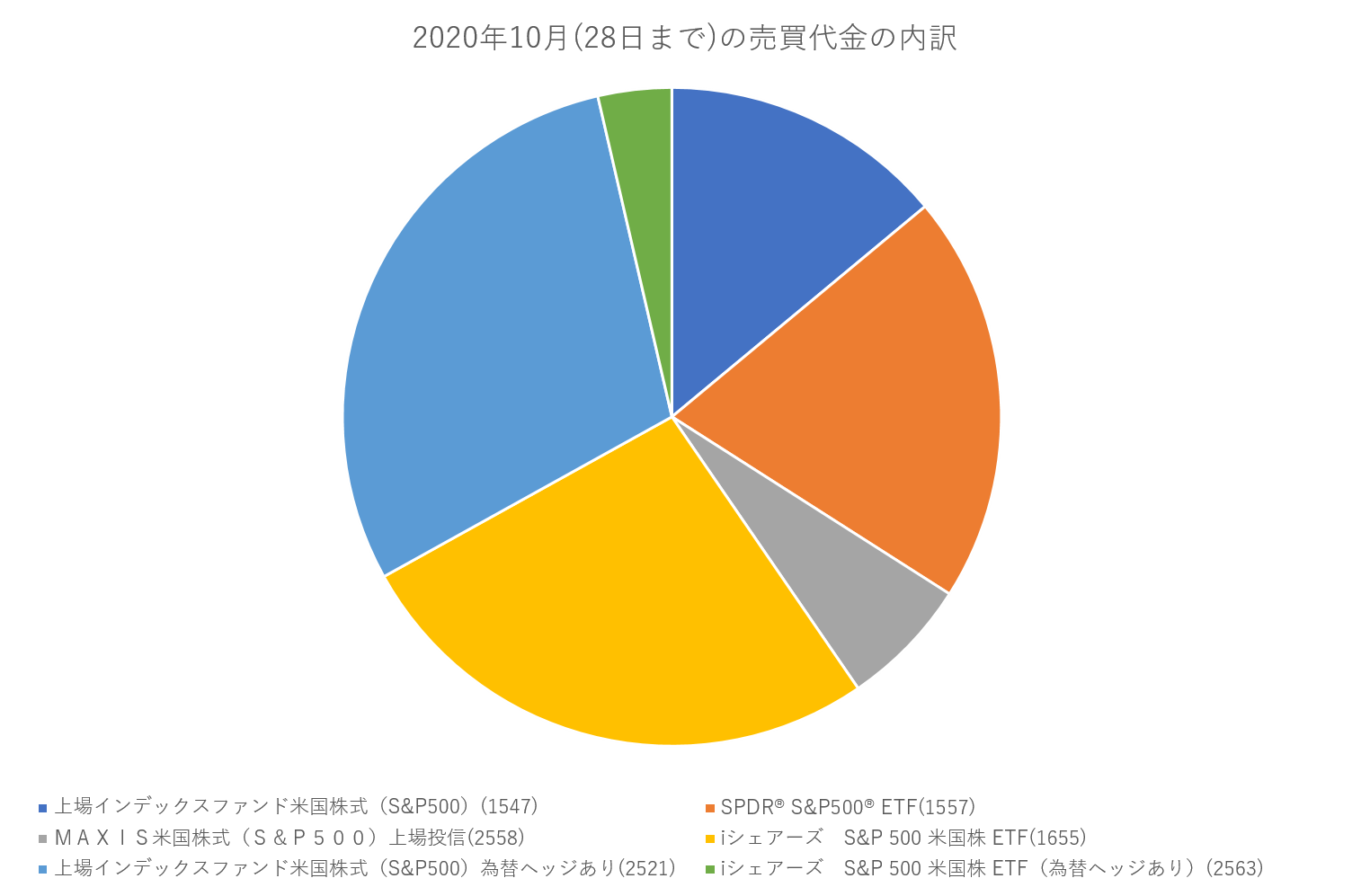

一方で、ETFを通じて外国資産に投資をしてみたいけれども、為替変動の影響が気になるという声も聞かれる。そうしたニーズに応える商品として、近年は、為替ヘッジ付きETFのラインナップも拡充してきており、マーケットメイク制度導入以降、こうした為替ヘッジ付きのETFの売買代金も、以下の円グラフのように、存在感が増してきている。

東証上場の外国株ETFは、日本時間に取引ができる点で利便性があり、今年に入ってからは、「S&P500」以外にも、「NASDAQ100」や「全世界型」、そして為替ヘッジ付き商品も含めて、ラインナップが拡充している。中長期的に資産形成を考えるうえでは、国際分散投資が重要であり、国内株だけでなく、外国株ETFも選択肢の一つとして検討するのも良いかもしれない。東証上場外国株ETFの今後の動きにも着目していきたい。

(東証マネ部!編集部)