【日経記事でマネートレーニング6】財務ニュースを読む~現金なのに難しい?~

提供元:日本経済新聞社

このコーナーでは日経電子版の記事を読むことで資産形成力のアップを目指します。実際のニュースやコラムを引用し、初心者には難しく思えるような用語をかみくだき、疑問点を解消していきます。金融・経済ニュースをどれだけ読みこなせるかは投資のリテラシーそのものです。日々の情報にリアルタイムで動ける実践力を養いましょう。

6回目は財務ニュースを取り上げます。テーマは「キャッシュフロー」。簡単なのに、なぜか難しく思えてしまう不思議なジャンルです。なぜか――?

おそらく、投資家のみなさんは決算のニュースばかりを読んでおり(読まされており)、ごく自然に決算のニュースが「財務の標準」と勘違いしているからです。

実は決算のほうこそ難解な「会計」上の操作がなされています。たとえば、減損とか、償却とかそういうたぐいのものです。でも、みなさんは家計簿において電子レンジを買ったから、パソコンを買ったから、3年間で費用を少しずつ認識しよう!なんて考えますか?

ありえませんね。きょうは家計と同じで単純に現金だけをベースに企業の財務をみるすべを学んでみましょう。

業績に表面化しない借入や返済、配当すべてを反映

「キャッシュフロー」はカタカナで表すので難しくきこえますが、文字通り現金の出入りにすぎません。みなさんの買い物や貯金、お小遣いと同じ理屈です。プロフェッショナルが専門用語のように使っていますが、考え方はいたってシンプルです。

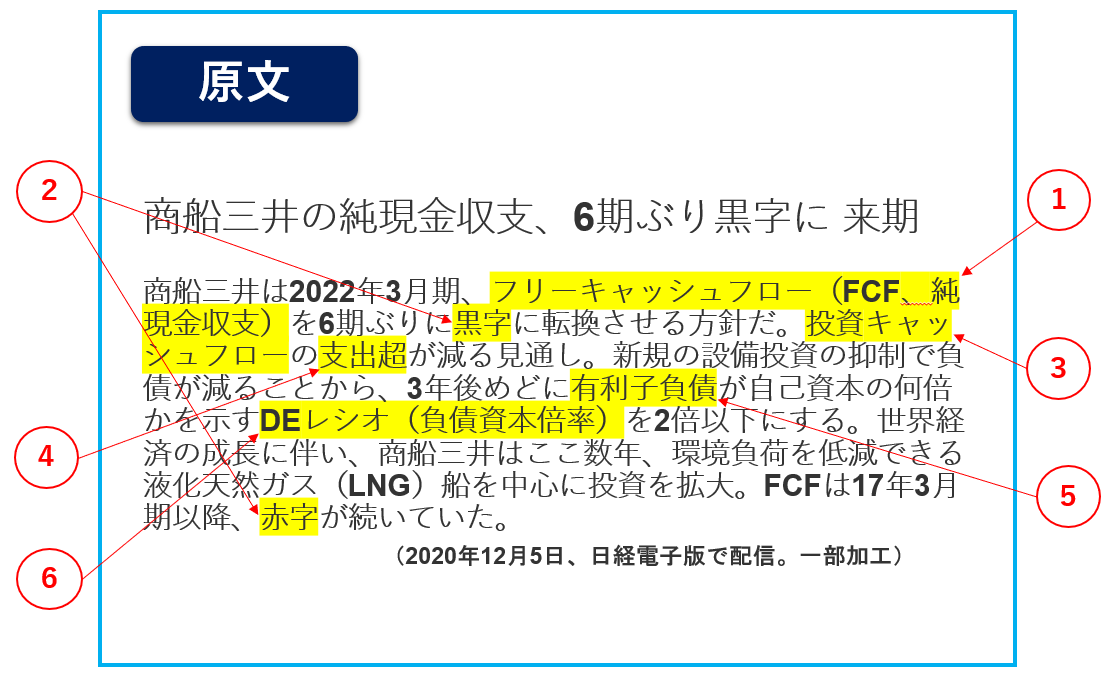

サンプル記事をみてみましょう。一部を加工、割愛しています。

キャッシュフロー、フリーキャッシュフロー、純現金収支、黒字赤字――。え?読む気がしないって?用語の言い換え自体も多くてごっちゃになりますよね。

カタカナを使うとわからないので事業で得た現金、設備投資に支払った現金、というふうに考えると少しはわかりやすくなります。

会計上の損得との違いをもう一度おさらいしましょう。

みなさんが住宅ローンで持ち家を買ったとします。借り入れたおかねは3000万円です。おかねをもらったので今年は3000万円の臨時収入だー!

ん?なんだかおかしいですね。3000万円はたしかに現金でもらったけどこれはもうけではありません。逆に3000万円を返済したといっても借りた金を返すのだから損失ではありません。

つまり損得とは関係ないけれど、お金の出入りとしては大切な情報になります。これがキャッシュフローです。

企業も膨大なおかねを借りたり、投資をしたりしていますが、もうけや費用として考えてよいのかどうか、厳密に区別しています。たとえば費用として損益に組み入れるのは「利子」「手数料」などです。

キャッシュフローが重要なのは決算にみえない情報がわかることも一因です。たとえば配当はどうでしょうか?決算上は純利益(最終損益)でおしまいです。もうけの分配たる株主還元は業績とは無関係(費用や損失ではない)です。

しかし、配当による現金の流出はしっかり起こるわけで、結局株主にいくら配分したのかがキャッシュフローで確認できます。工場や土地を買ったカネの出入りも全て反映され、企業の行動がみえてくるわけですね。

キャッシュフローで「企業年齢」もみえてくる

ではひとつひとつみていきましょう。できるだけシンプルな説明にとどめました。この手のニュースは少しずつ読み慣れないと用語アレルギーが起こるでしょう。

①フリーキャッシュフロー=自由(フリー)に使えるおかね。事業の現金収入額から投資に支払った支出額を差し引く。足りない(マイナス)と調達(ファイナンス)しないといけない

②黒字・赤字=現金の流入が多かった場合を流入超過(黒字)、支出超過が赤字。決算における黒字、赤字とは異なる

③投資キャッシュフロー=投資で使った現金の出入り。支出超過が一般的だが工場を売却すれば現金収入が多くなり、プラスになる場合もある

④支出超過=現金の流出・支払いが流入・収入より多いこと。「赤字」と呼ぶときもある

⑤有利子負債=利子を支払う必要がある借金。銀行からの借入金、社債など

⑥DEレシオ=デット・エクイティ・レシオ。有利子負債÷自己資本で算出し、有利子負債が増えるとレシオが上がる。財務の安定性をみる目安

初心者向けにかみくだいて直した記事をみましょう。

決算で赤字といっても現金収支がプラスであれば事業の存続にはひとまず心配いりません。逆に好業績にみえても現金収入が少ない、と台所事情が苦しくなるわけです。過去には黒字倒産というケースも頻発しました。

フリーキャッシュフローがプラスになるということは会社に現金が貯まっていくことを意味します。フリー(自由)なので会社が好きなように使えますから、サンプル記事のように借金の返済原資に充てれば財務が改善します。ほかにも株主に配当で還元したり、自社株を買い入れて1株価値を高めたり、いろいろな選択肢が増えるわけです。

つまり、フリーキャッシュフローが改善、というのは投資家にも株価にもプラス材料と受け止められます。

有望な投資先があり、ROE(自己資本利益率)が配当利回り以上の水準を期待できるなら投資が優先されるべきです。キャッシュフローを分解、分析すると会社がいま成長の過程にあるのか、成熟期なのか、衰退期に入ったのか、会社のおおよその「年齢」さえみえてきます。

(日本経済新聞社 コンテンツプロデューサー 田中彰一)

関連リンク