マーケット・ボラティリティ・リソース

不安定な株式市場を乗り切るために知っておくべき5つのこと

提供元:フランクリン・テンプルトン・ジャパン

本記事は、米国株式市場について解説した情報提供資料です。

1. 傍観することは機会損失となる可能性があります

“株式相場は、上昇したかと思うと翌日には下落する。もう少し待ってから投資しよう”

相場が不安定になると、投資家の多くは株価がいつ底値を付けるか予測しようとします。そして、その間は投資資金を現金のままにしておくことがよくあります。しかし、多くの投資家が株式相場の下落に気づくのが遅れるように、相場の上昇トレンドに気づかず、利益を獲得する機会を逃してしまう投資家も大勢います。

こうした利益獲得の機会を逃してしまうと、投資家のリターンは大きく損なわれる可能性があります。弱気相場が終わった後の12ヵ月間で見た場合、フルインベストメントの株式ポートフォリオのトータルリターンの平均は38.3%でした。一方、現金を保有して相場回復の最初の6ヵ月間を逃した場合のリターンはわずか8.0%にとどまります。1

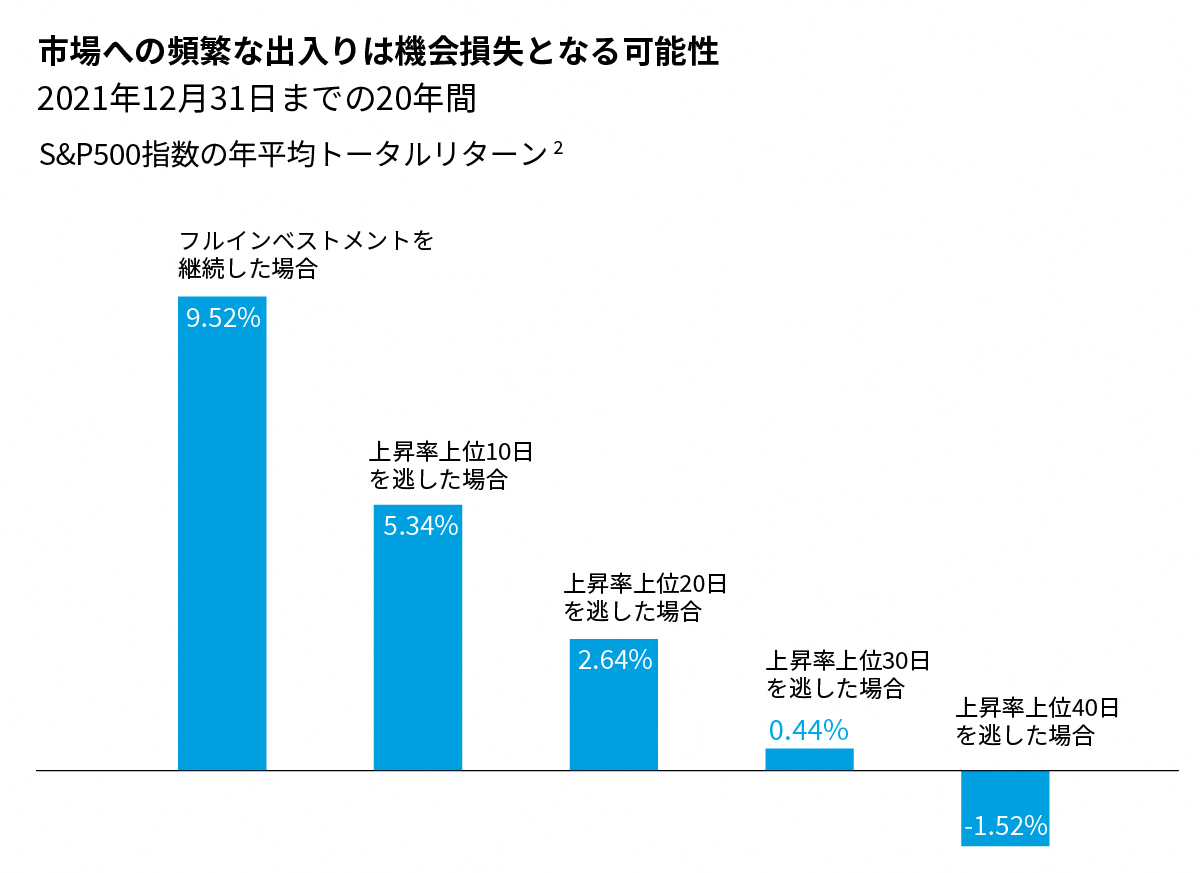

下の図は、マーケット・タイミングを計ろうとする場合のリスクをシミュレーションしたものです。株式相場の1日の上昇率が最も高かった日を数日逃すことにより、投資家が得られる潜在的リターンは大幅に減少する可能性があります。

上記は例示を目的としたものであり、フランクリン・テンプルトンのいかなるファンドのパフォーマンスやポートフォリオの内容を示すものではありません。

1 出所:©2022 Ned Davis Research Group, Inc. ネッド・デイビス・リサーチは、ダウ平均株価が50暦日で30%下落、または145暦日で13%下落することを弱気相場と定義しています。バリューライン・ジオメトリック・インデックスが30%下落した場合も弱気相場に該当します。2021年12月31日時点では、1929年9月3日から2020年3月23日の間に30回の弱気相場が出現しています。これは例示を目的として作成されたものです。指数は運用されておらず、指数に直接投資することはできません。主要な指数プロバイダーの公示データや用語については、以下のサイトからご覧いただけます。www.franklintempletondatasources.com.

2 出所:Standard & Poor’s. 指数は運用されておらず、指数に直接投資することはできません。報酬、経費、販売手数料は含みません。

2. ドルコスト平均法により不安的な市場環境への対処を容易に

“相場がこれほど不安定だと、投資ができません”

ボラティリティの高い市場が長期投資家に買いの機会を提供することは、ほとんどの投資家が認めるところです。一方、ボラティリティの高い市場で、規律を守りながら投資することは、難しいことです。「本当に今が買い時なのだろうか?」と考えざるを得ません。

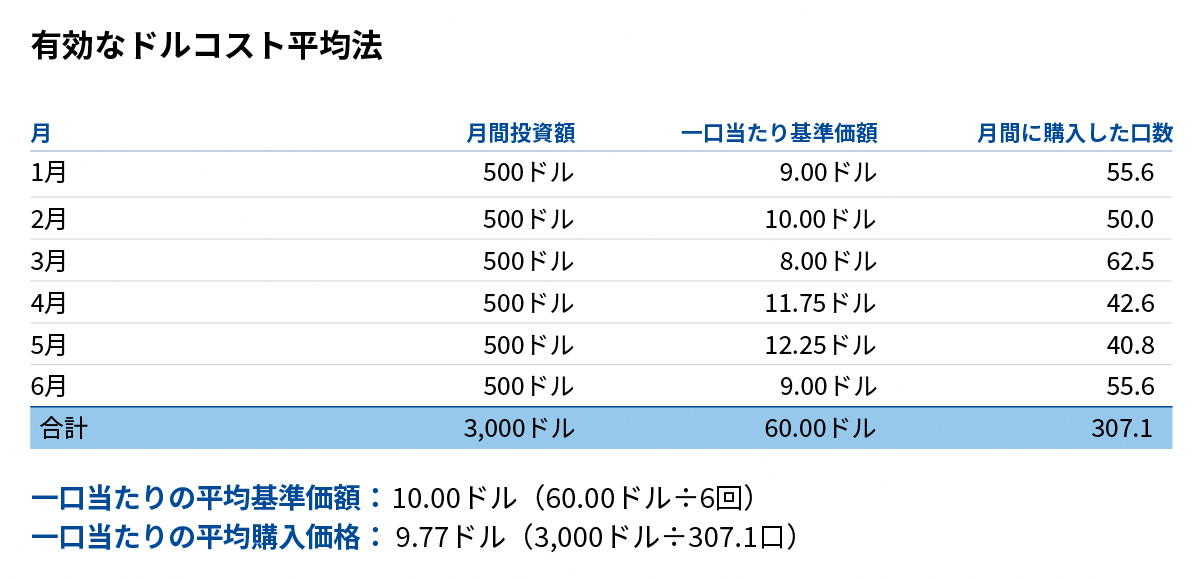

ドルコスト平均法を使うと、こうした投資プロセスにおける不安が軽減されます。簡単に言うと、ドルコスト平均法とは、一定額を定期的に投資することです。ファンドの一口当たり基準価額が低いときはより多くの口数を購入でき、基準価額が高いときは購入する口数が少なくなります。時間が経つにつれ平均買い入れコストは、一口当たりの平均基準価額よりも低くなる可能性があります。

ドルコスト平均法では、一口当たり基準価額の変動にかかわらず、ファンドを継続的かつ規律正しく購入する必要があります。投資家は、基準価額が低いときや景気が変動するときでも、購入を継続できる資金力があるかどうかを考える必要があります。この方法は、利益を保証するものでもリスクを排除するものでもなく、また、相場下落から生じる損失を回避するものでもありません。

この期間中の平均購入価格は、一口当たり平均基準価額よりも0.23ドル低くなりました。上記の数字は例示を目的としたものであり、フランクリン・テンプルトンのいかなるファンドのパフォーマンスやポートフォリオの内容を示すものではありません。

3. 今はポートフォリオを見直す絶好の機会かもしれません

“もっと分散投資した方がよいでしょうか?”

あなたのポートフォリオは、思ったとおりに分散されていますか?是非、金融の専門家に相談してみてください。投資先のパフォーマンスはそれぞれ異なるため、ポートフォリオ内のさまざまな資産クラスのウエイトは、時間の経過とともに変化する可能性があります。金融の専門家がいれば、ポートフォリオが適切に分散されているかどうかを一緒に再確認することができます。また、現在のポートフォリオの構成が、投資目標やリスク許容度に合致しているかどうかも見極めることができます。

4. 雑音を排除し、長期的な視点を持ちましょう

“相場の見方は千差万別で、誰の意見を聞けばよいのかわかりません”

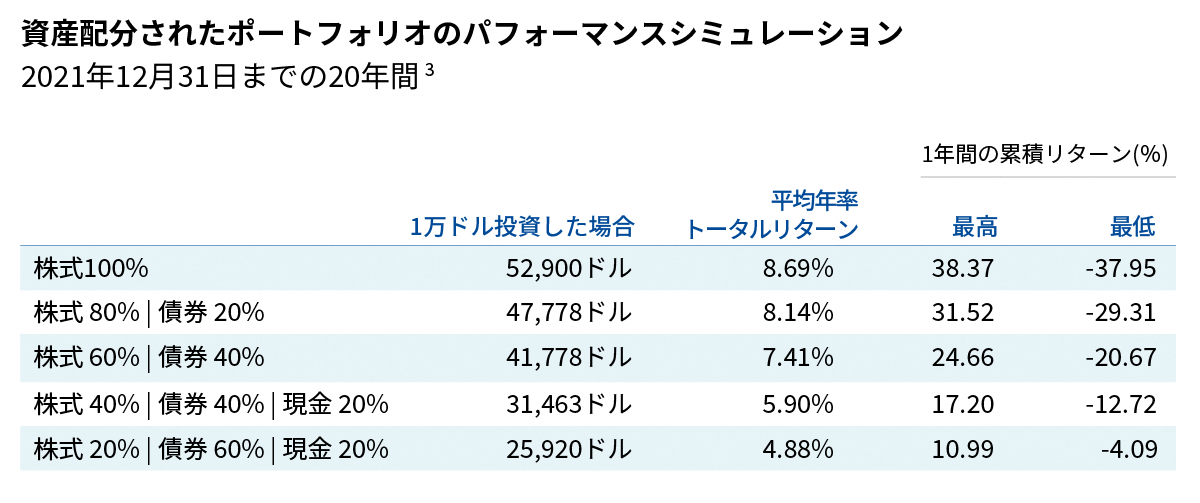

多くのテレビ番組、ウェブサイト、ソーシャルメディアが毎日四六時中、投資に関連するニュースを流しています。加えて、金融関連の出版物も数え切れないほどあります。このようなメディアは貴重なサービスを提供してくれる一方で、見通しはきわめて短期的であるのが一般的です。ご自身の投資計画を長期的な視点から捉え、確固たる自信を持つために、様々な種類のポートフォリオが長期に渡ってどのようなパフォーマンスを示してきたかを見てみるのが良いかもしれません。

上記は例示を目的としたものであり、フランクリン・テンプルトンのいかなるファンドの過去または将来のパフォーマンスやポートフォリオ構成を反映したのではなく、投資助言または推奨として利用するものではありません。どのような資産配分が適切であるかについては、金融の専門家の助言を受けることをお勧めします。

3 出所:©2022 Morningstar, Inc.,、2021年12月31日時点。無断複写・転載を禁じます。この書面及びここに記載された情報は、(1)モーニングスターまたはコンテンツ提供者が所有する情報であり、(2)その全部もしくは一部を複製し又その他の方法で配布することは禁じられており、(3)正確性、完全性、または適時性について保証しません。モーニングスターおよびコンテンツ提供者は、本情報の利用によって生じたいかなる損失に対しても一切、責任を負いません。当資料に記載された過去の成績は、将来の成績を予測あるいは保証するものではありません。株式投資は、S&P500指数、ラッセル2000®指数、MSCI EAFE指数への均等投資であり、指数はそれぞれ大型米国株、小型米国株、非米国株で表しています。債券は、ブルームバーグ・バークレイズ米国総合指数で表しています。現金同等物は、FTSE3ヵ月物米国財務省証券指数で表しています。ポートフォリオは毎年リバランスされます。指数は運用されておらず、指数に直接投資することはできません。報酬、経費、販売手数料は含みません。

5. 自らの信念を信じ、「疑うこと」を疑いましょう

“長期の投資計画を貫いています”

ボラティリティの管理に特別な秘訣はありません。波乱含みの相場を乗り切る最善の方法は、優れた長期計画と十分に分散されたポートフォリオを持つことを、多くの投資家はすでに知っています。しかし、こうした基本的な信念を貫くことは、時に「言うは易く行うは難し」です。困難に直面したときに自らの信念に疑念を持ち、疑念を信じてしまうと、短期的な動きをして長期目標から逸脱してしまうことがよくあります。

バランスの取れた視点を維持できるよう、ポートフォリオを変更する前に、金融の専門家に相談することをお勧めします。

「不安定な株式市場を乗り切るために知っておくべき5つのこと」PDF版はこちらからご覧ください。

(提供元:フランクリン・テンプルトン・ジャパン)

<専門家のアドバイスの価値>

当社は、投資家の皆様がご自身の投資目標やニーズを明確にし、目標に合った投資先を見つけるには、プロフェッショナルの専門知識を活用することが有益であると考えています。

<資産配分について>

資産配分はボラティリティを軽減するための貴重なツールですが、すべての投資には、元本を割り込む可能性を含むリスクが伴います。通常は、より積極的な投資を行ったり、潜在的リターンを大きくしたりすると、リスクもそれに応じて大きくなります。一般的に、投資家はポートフォリオの価値の変動、特に短期間の変動を許容する必要があります。株価は、個別企業、特定の産業、業種、市場環境全体などの影響により急かつ大幅に変動する場合があります。一般的に債券の価格は、金利が上昇した場合には下落し、金利が低下した場合には上昇します。投資対象とする国・地域の金利が上昇し、保有する債券の価格が下落した場合には、ファンドの基準価額が下落する可能性があります。海外投資は、通貨や市場のボラティリティ、政治的あるいは社会的不安定性から生じる付随的なリスクを伴い、こうしたリスクは特に発展途上国で大きくなります。分散投資は利益を保証するものでも損失を回避するものでもありません。ファンドのリスクについては、投資信託説明書(交付目論見書)に詳しく記載されています。

●当資料は説明資料としてフランクリン・テンプルトン(フランクリン・テンプルトン・リソーシズ・インクとその傘下の関連会社を含みます。以下FT)が作成した資料を、フランクリン・テンプルトン・ ジャパン株式会社が翻訳した資料です。

●当資料は、FTが各種データに基づいて作成したものですが、その情報の確実性、完結性を保証するものではありません。

●当資料に記載された過去の成績は、将来の成績を予測あるいは保証するものではありません。また記載されている運用スタンス、目標等は、将来の成果を保証するものではなく、また予告なく変更されることがあります。

●この書面及びここに記載された情報・商品に関する権利はFTに帰属します。したがって、FTの書面による同意なくして、その全部もしくは一部を複製し又その他の方法で配布することはご遠慮ください。

●当資料は情報提供を目的としてのみ作成されたもので、証券の売買の勧誘を目的としたものではありません。

●フランクリン・テンプルトン・ジャパン株式会社(金融商品取引業者 関東財務局長(金商)第417号、加入協会/一般社団法人投資信託協会・一般社団法人日本投資顧問業協会・一般社団法人第二種金融商品取引業協会)はフランクリン・リソーシズ・インク傘下の資産運用会社です。

関連リンク