インフレでも投資戦略を変える必要がない理由

提供元:日興アセットマネジメント

- TAGS.

<ここがポイント!>

■ いつまでも「インフレ加速が続く」わけではない

■ どうなるか見えてくるまで市場は混乱しがち

■ インフレ率や金利が上昇しても、長期投資戦略は同じでよい

いつまでも「インフレ加速が続く」わけではない

“高インフレが続いている時、どのように投資したらよいか”という質問が増えている。結論から言えば、投資戦略を変える必要はない。なぜなら、投資目的が変わらなければ、長期ポジションを大きく変更する理由にならないからだ。

まず、インフレが加速し続ける可能性は低い。原油価格が1バレル50米ドルから100米ドルに上昇すれば、変化率は100%(2倍)になるが、その後100米ドルが1年間続けば、1年後の変化率は0%(変化なし)になる。つまり、“インフレが収まる”ということは、価格が下がることではなく、同じ水準で落ち着くことなのだ。

インフレ加速の背景とされている以下の点をみても、今後、物価上昇率の低下が予想される。

・ロシアによるウクライナ侵攻の影響で、世界のエネルギー価格は上昇したが、今後同じ理由でさらにインフレが加速する可能性は低い。

・米国の消費の強さは、財政出動による過剰な貯蓄と堅調な雇用によるものだが、いずれ過剰な貯蓄は減り、光熱費上昇の影響などで、消費の伸びは穏やかになる可能性が高い。

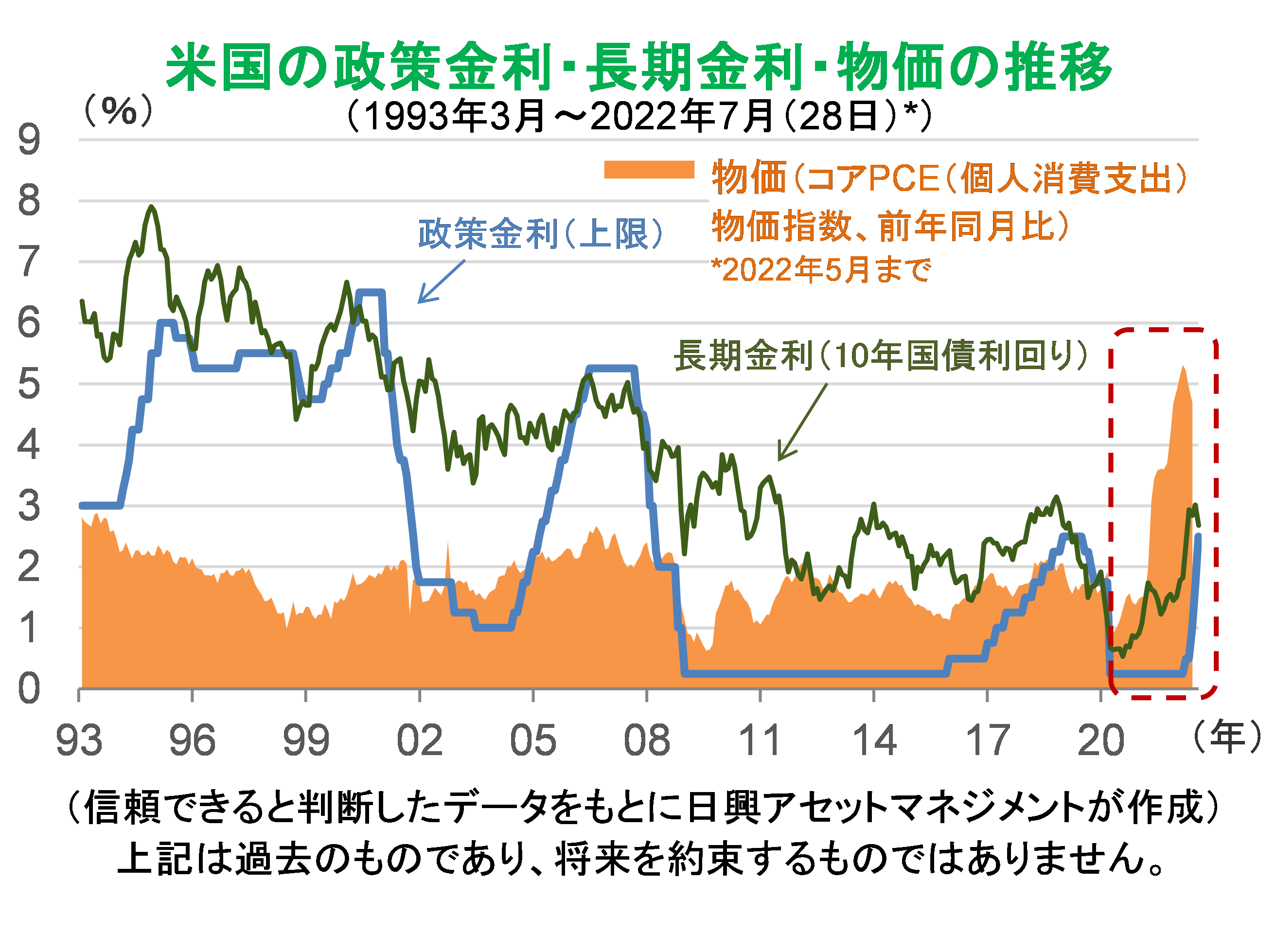

金利水準はインフレ率の予想に大きく影響されるため、物価が上がりきってインフレ率が低下することになれば、金利上昇は限定的になるはずだ。消費が落ち着いて横ばいになることが確認されれば、市場の安心感は増すだろう。

どうなるか見えてくるまで市場は混乱しがち

一方、投資家の主な不安は、インフレ率がいつ頃、どの程度の水準(2~3%など)で落ち着くのかわからない、FRB(米連邦準備制度理事会)が金融政策を間違って(短期的にインフレを抑えようとして)、経済成長率がマイナス(景気後退)になるのでは、といったことだろう。このような不安を抱える時、本当に投資戦略を変える必要はないのだろうか。

投資の目的(10年後の旅行や、孫に多めの小遣いを渡すなどのために、インフレ分に年間実質3%程度上乗せするリターンを期待するなど)が変わらないのであれば、今回の市場の「神経戦」で投資先を大きく変更する必要はない。インフレ環境でも、株式はインフレを含むリターンで、債券はポートフォリオの利回り上昇で、長期的に価値を保全しようとするからだ。

今の経済状況は、「景気後退」といった最悪シナリオでも、短い期間でマイナス幅も小さい(例えば2四半期、マイナス1%未満)と考えられる。2008年のリーマン・ショック時のように、雇用の減少(失業者増)が2年続き、回復するまで5年もかかった、といった暗くなるような事態を想定する必要はないだろう。

足元の不安定な市場が、短期的な景気後退の恐れに関わる「神経戦」であるとすれば、現時点で投資のリスクを大幅に減らしてしまう場合、市場回復時のリターンを享受できなくなってしまう。短期売買は趣味としては行って良いと思うが、長期投資家にはドタバタは不要である。

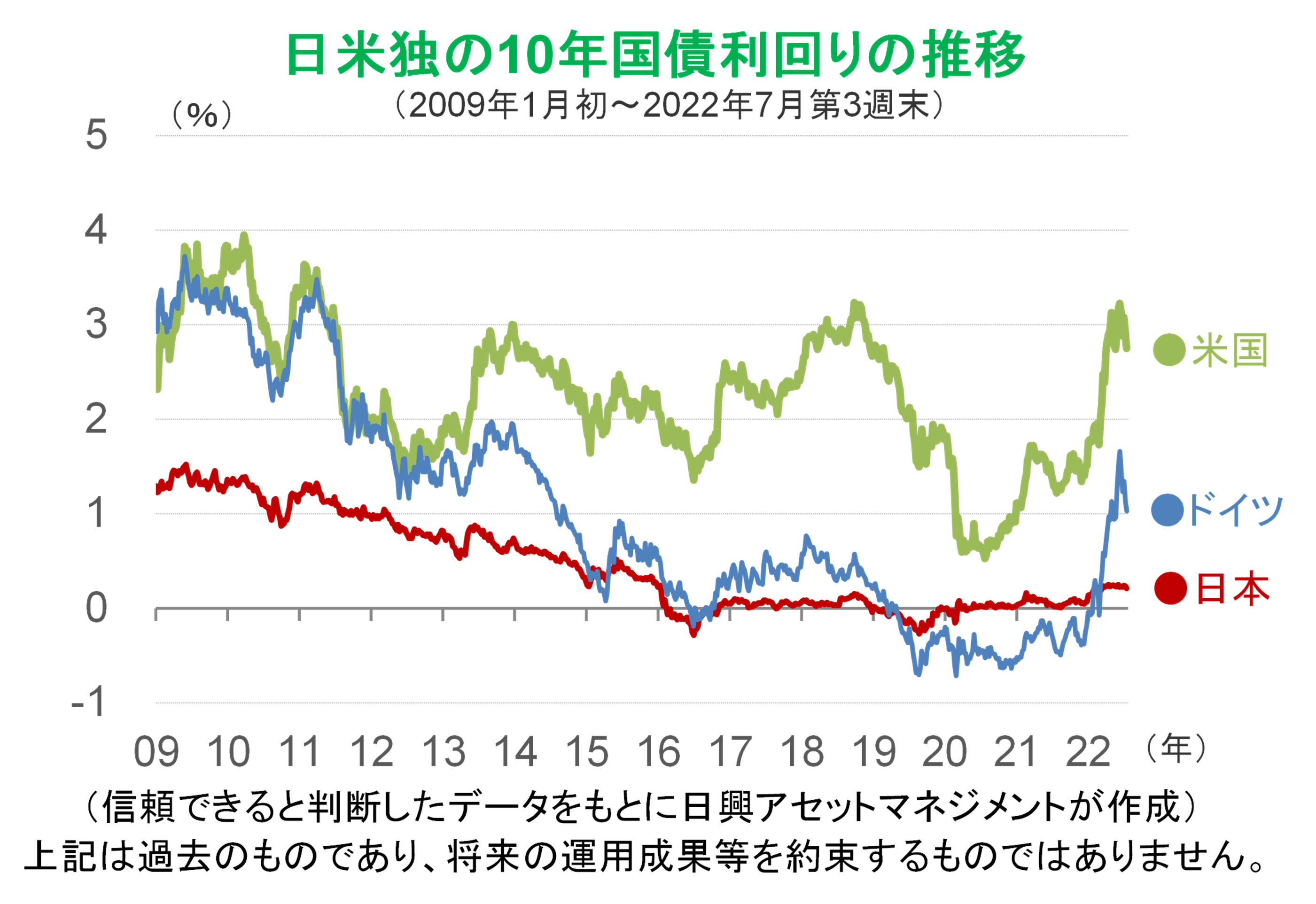

急激なインフレで、中央銀行の金融政策対応が分かりにくくなり、米国や欧州の金利が急上昇したことで、経済見通しも揺れ動いているようにみえる。消費が過熱したからインフレ→インフレになるから金利上昇→インフレや金利の上昇で消費が落ち込む、というサイクルを理解するのは難しく、因果関係を見落としやすくなってしまう。だが、神経質になっている市場での投資戦略の本質は、ドタバタすることではない。

インフレ率や金利が上昇しても、長期投資戦略は同じでよい

繰り返しになるが、投資家自身の目的が変わらないのであれば、投資戦略も変える必要はない。インフレ率が上昇したとしても、平均的な企業の販売価格への上乗せ率は、インフレ率と同じ程度にすることが可能なはずだ(そうでなければインフレになったとはいえない)。期待インフレ率が上昇した分、利益成長率も上昇するが、将来の利益を現在価値に換算する金利も同じ程度に上昇するだろうから、株価自体はインフレでは動かない。リスクを取ったことで得られる部分の株式の期待リターンは変わらないのだ。

では、インフレ分をどうやって取り返すのか。インフレ分の株式リターンは、例えば、在庫価格が低い商品をインフレ分だけ高く販売することで利益が上乗せされ、株価も上昇してカバーされることになるだろう。株式投資はインフレに勝つわけではないが、インフレに対して中立(それ自体悪くも良くもない)と理解してよい。そして、リスクを取ったことで、インフレとは関係なく、期待できるリターンが獲得できる、といった長期的な期待は変わらないのである。

国債は、インフレ率が加速(3%→5%→8%…など)する時に評価額が低下する傾向にあるが、償還まで保有すれば元本部分は保全されるはずだ。さらに、債券ファンドは、インフレ時には新しく買い付ける債券の利回りが高くなる分、ファンド全体の利回りも高くなりやすい。インフレ率が加速している間はパフォーマンスの改善が遅れるが、物価が高いなりに安定すれば債券価格も安定し、(長期保有であれば)利回り上昇でインフレがカバーされ、長い目で見れば購買力保全につながる。

一時的な市況下落を避けて、金融機関のトレーダーのようにポジション変更することは、タイミングを当てることが難しい上、取引コストもかかる。長期投資家は、投資の目的と投資資産の性質が合致している限り、インフレで投資戦略を変更する必要はなく、自分がちょうど良いと思うリスクの程度を放棄して株式を増やしたり減らしたりする必要もない。

(日興アセットマネジメント チーフ・ストラテジスト 神山直樹)

■当資料は、日興アセットマネジメントが情報提供を目的として作成したものであり、特定ファンドの勧誘資料ではありません。また、弊社ファンドの運用に何等影響を与えるものではありません。なお、掲載されている見解および図表等は当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。

■投資信託は、値動きのある資産(外貨建資産には為替変動リスクもあります。)を投資対象としているため、基準価額は変動します。したがって、元金を割り込むことがあります。投資信託の申込み・保有・換金時には、費用をご負担いただく場合があります。詳しくは、投資信託説明書(交付目論見書)をご覧ください。

関連リンク