対米ドルでユーロが円より安いのは行き過ぎか

提供元:日興アセットマネジメント

- TAGS.

<ここがポイント!>

■ 予想以上の米ドル高・円安の背景:予想外の賃金上昇

■ ユーロが円より強いことは不思議にあらず

■ ユーロ圏が景気悪化でもインフレが続くとみる理由

予想以上の米ドル高・円安の背景:予想外の賃金上昇

4月8日付KAMIYAMA Reports『米ドル/円のレンジが変わる条件』で、「1米ドル120円を維持(米ドル高円安継続)する条件は、米国の消費がインフレ水準を高止まりさせるほど持続することである。この可能性は低くはないが、そうはならない(元に戻る)可能性と五分五分とみている」と述べた。この時点で、原油価格の上昇が止まり、インフレ率が徐々に落ち着き、米国政府が財政拡大などをしない限り円高方向に戻ると考えていた。1米ドル140円台の米ドル高・円安は想定の範囲から遠かった。実際、原油価格は1バレル100米ドル台から同80米ドル台に低下し、インフレを恐れるバイデン政権は財政拡大を抑えている。それでも米国がインフレと金利高の継続、さらに米ドル高となった理由は、予想外の賃金上昇と労働市場の過熱によるものだ。これが予想以上に消費の伸びを継続させた。

一方、2022年前半の米国の実質GDPはマイナス成長となったが、これは、行き過ぎていた住宅投資の急減などが主な理由だ。米国では雇用者数が今年前半に300万人弱増えており、それにつれて個人消費も増大した。マイナス成長で「景気後退」しているように見えるが、消費の勢いは衰えていない。その意味で、ここまでの米国は、実質的な景気後退にはなっていないといえる。

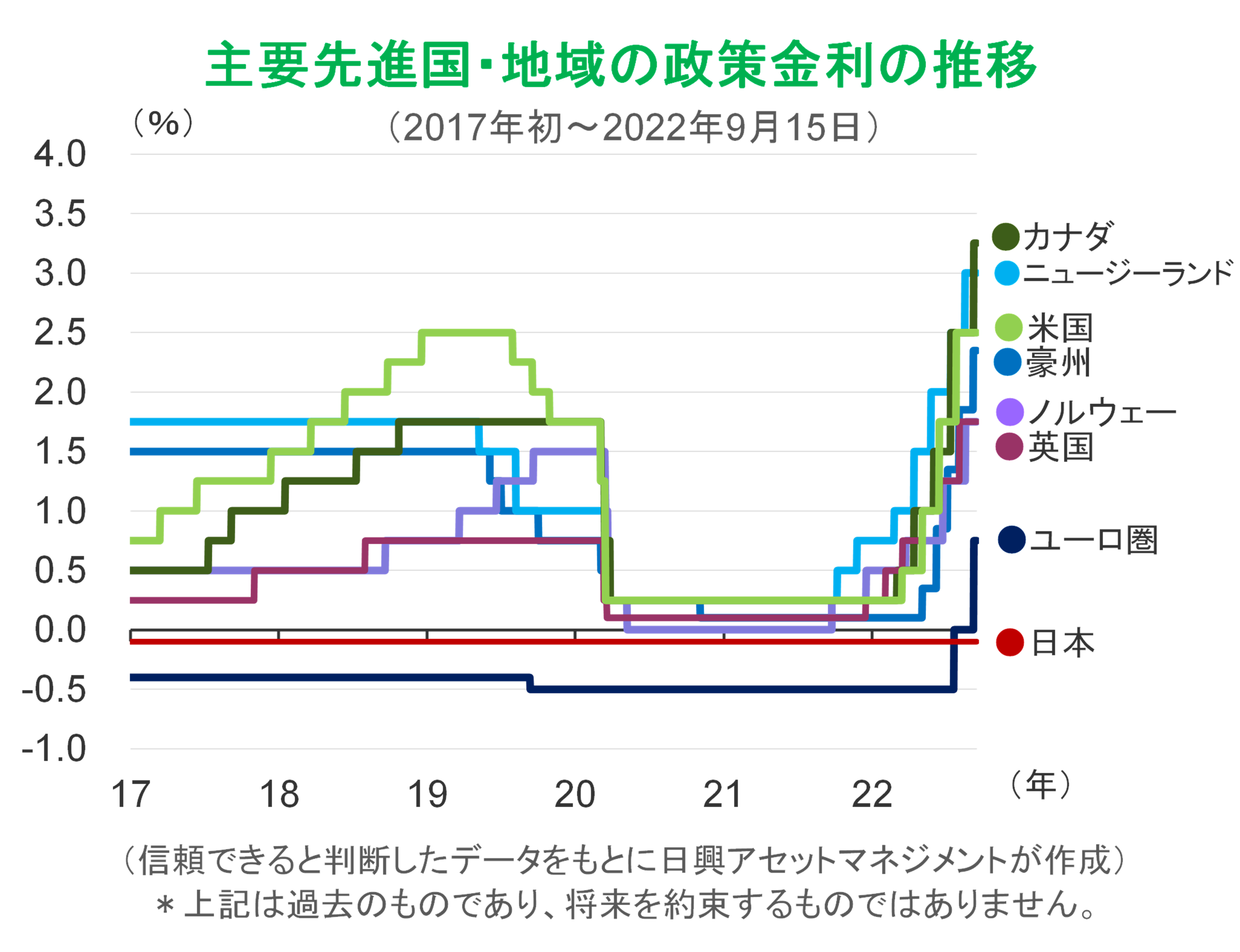

FRB(米連邦準備制度理事会)は、強い消費に導かれた米国のインフレ環境が継続し、さらにインフレ率が高くならないようにしたい、と明確に意思表明している。それゆえ、経済が過熱したとみなし、インフレが収まるまで、消費を痛めてでも政策金利を引き上げることにした。これは、金利が高い通貨で預金をしたいと考える人々が増えることになるので、米ドル買い、米ドル高要因である。そこで、5%を超えて低下する様子を見せない米国の賃金上昇率が、今後しばらく為替市場にとって重要な指標となるだろう。

ユーロが円より強いことは不思議にあらず

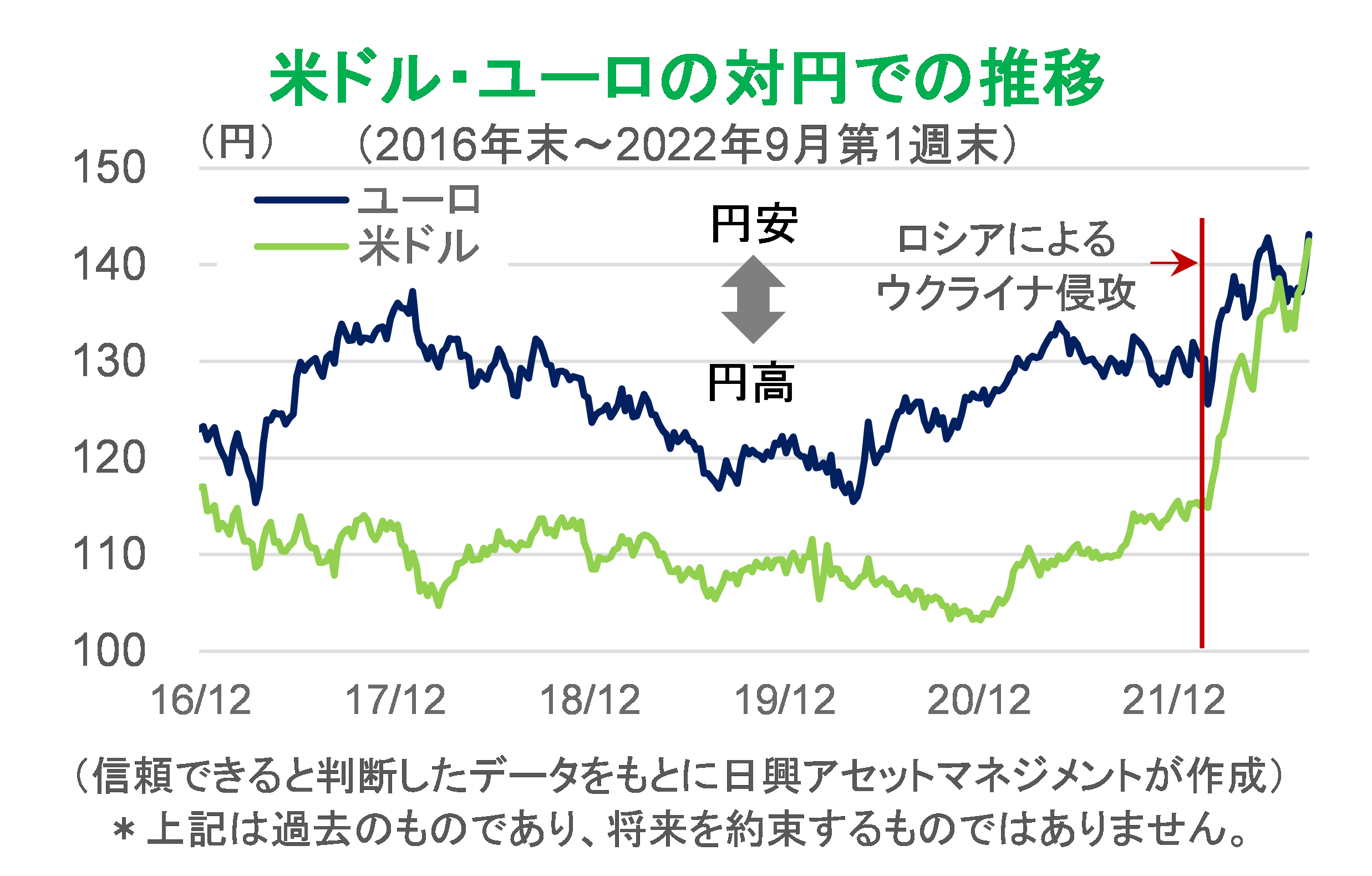

しかし、米国の経済状況だけで米ドル高と決まるわけではない。円が安いという観点もある。これをユーロを見ることで確認しよう。米ドル/円とユーロ/円の値動きは似ている。上のグラフを見ると、ロシアによるウクライナ侵攻前後から、円に対して米ドル高とユーロ高が一緒に始まったように見える。つまり、インフレ懸念は米国とユーロ圏で同時に起こったのだ。しかし、欧州の光熱費や食品の価格上昇は、すぐさま消費に悪影響を与え、インフレよりも景気後退とデフレの懸念が再燃した。では、なぜユーロは米ドルと似た動きになったのか。

欧州では、米国と異なり、コロナ対策への政府支出の伸びがあまり見られなかった。しかし米国ほどではないにせよ、家計には貯蓄が残っていた。これは欧州各国での厳しい行動制限(いわゆるロックダウン)の影響だと考えられる。

消費したくてもできず積みあがった貯蓄で光熱費や食品の値上がりに対応しているので、他の消費が減らないためにインフレになっている。ECB(欧州中央銀行)は、ユーロ圏のインフレ率見通しを2022年に8.1%、23年に5.5%としており、日本よりかなり高くなりそうだ。筆者は、今年が米国並み、来年が米国以上のインフレになると予想している。

日本では、各人1回の10万円の給付で多少の貯蓄は増えたが、欧州ほどではない。ロックダウンで警官が見回るようなことはなく、消費は通販などを含めてある程度維持され、外食や旅行の減少が目立ったものの、欧州ほどの貯蓄増につながっていない。光熱費の増加に対して、岸田政権はガソリンなどへの補助金に加え、住民税非課税世帯への1世帯当たり5万円の給付を決定したところだが、総額はインフレを押し上げるほどとはいえない。つまり、欧米のように貯蓄が取り崩され、光熱費上昇でも消費が続き、雇用ひっ迫とそれに伴う賃金上昇につながるとは予想しにくい。

日銀が7月22日に公表した「経済・物価情勢の展望」では、消費者物価指数(除く生鮮食品)の予想を22年度2.3%、23年度を1.4%(いずれも政策委員見通しの中央値)とした。簡単に言えば、光熱費の上昇が欧米よりも大きく、消費減につながる恐れがあり、インフレは一時的で、23年度にもコロナ禍前の2%以下に戻りそうなのだ。

このようにみると、対米ドルでユーロより円がさらに安いことは不合理ではない。日本では、企業がキャッシュリッチで貯蓄する主体となっており、お金が配当などで消費者に回らず、活性化していない。円が強くなる条件としては、ウィズコロナの本格化で旅行や外食が大幅に回復すること、政府が旅行や外食に追加的な支援金を出すこと、日銀がイ-ルド・カーブ・コントロールを緩めて、新発10年国債利回りの上限と位置付けている0.25%を0.40%程度に引き上げることなどが考えられる。しかし、来年3月ごろまでに、これらが起こる確率はそれほど高くないとみている。

ユーロ圏が景気悪化でもインフレが続くとみる理由

ECBは、2%のインフレ目標を達成するまで引き締め政策を続けるとしており、欧州では、光熱費の高騰が続くことで貯蓄を使い尽くして消費が悪化し、景気後退に陥るリスクが高まっている。

ECBもFRBと同様に、消費が悪化してもインフレと戦う意思があるようだ。そうなれば、日本に対して欧州の金利が高止まりし、円に対するユーロ高が正当化される。

このような状況下、インフレの持続を支える可能性があるのは、各国の追加財政支出である。総選挙を控えているイタリアは、各党がインフレ対策として財政出動を提案している。フランスは、ストライキによる賃金上昇圧力の恐れがある。ドイツも、極右ポピュリストの台頭を含め、これまでになく財政出動の圧力が強まろう。そうなれば、消費者の貯蓄が残り続け、ストライキの影響もあって賃金が伸び、インフレが続く恐れがある。そして、賃金上昇がインフレに追いつかないことで、景気の悪化が続いてしまいかねないと懸念する。

(日興アセットマネジメント チーフ・ストラテジスト 神山直樹)

■当資料は、日興アセットマネジメントが情報提供を目的として作成したものであり、特定ファンドの勧誘資料ではありません。また、弊社ファンドの運用に何等影響を与えるものではありません。なお、掲載されている見解および図表等は当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。

■投資信託は、値動きのある資産(外貨建資産には為替変動リスクもあります。)を投資対象としているため、基準価額は変動します。したがって、元金を割り込むことがあります。投資信託の申込み・保有・換金時には、費用をご負担いただく場合があります。詳しくは、投資信託説明書(交付目論見書)をご覧ください。

関連リンク