2023年は日本の変化に期待

提供元:日興アセットマネジメント

<ここがポイント!>

■余剰から不足へ:ついにデフレ脱却の兆し

■企業の構造改善が進めば、長期的な成長に

■日銀の実質的な「利上げ」は、結果であって原因ではない

余剰から不足へ:ついにデフレ脱却の兆し

2023年は、日本の転機となる年かもしれない。キーワードは「余剰から不足へ」である。2023年の世界経済は、コロナ禍からの回復の一巡など、さまざまな「正常化」を背景に「低成長」とみられる一方で、日本は相対的に成長率が高くなり、かつ次のステップへの準備が進む可能性が高まるだろう。

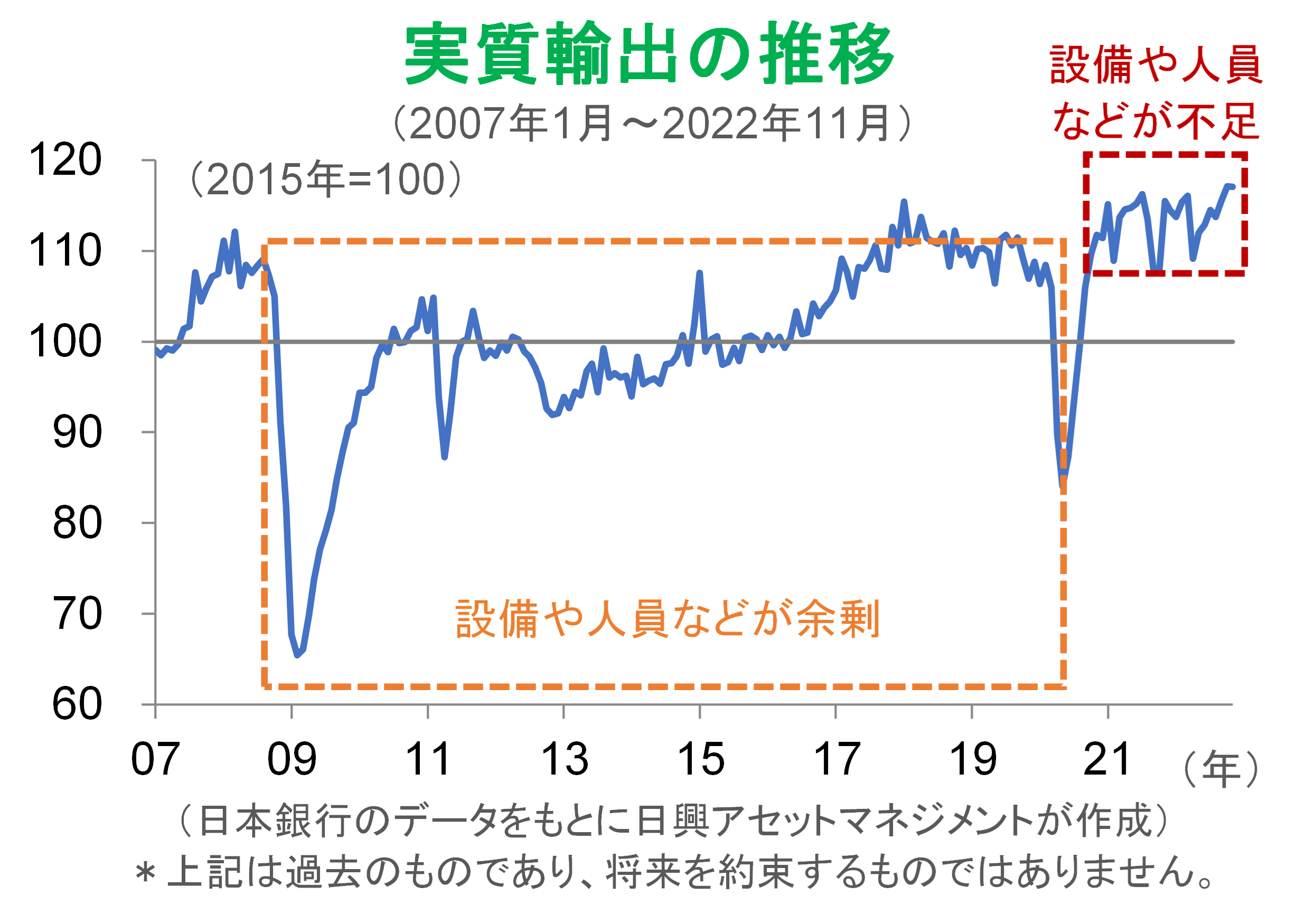

日本の実質輸出の推移をみると、輸出産業の売上数量(為替の影響を除いた実質輸出)が、長らくリーマン・ショック前の水準を超えられず、製造設備や人員は基本的に「余剰」であったはずだ。実際、日本の製造業は、リーマン・ショック後、長らく設備の更新に投資しても新規投資をせず、設備のビンテージ(稼働年数)が伸びていた。

設備投資が小さければ、利益として入る金額が投資額を上回り、資金が「余剰」となる。投資先がなければ、余剰資金は銀行預金に積み上がることになるため、日銀が金融緩和で資金を供給しても、マネーの回転率が落ちるだけで、リスクテイクは進まない。

このような「余剰」状態をようやく脱し、輸出産業は、昨年後半から「不足」状態になっているとみる。輸出数量(つまり製造する商品数)は、リーマン・ショック前のピークを上回り、1年以上が経過した。

ピークを越えたばかりの頃は、余剰な設備や資金、人員を投入すればよかったかもしれないが、これからは、資金不足や設備不足、人員不足が目立ってくると考えられる。そうなれば、輸出産業の積極的な設備投資や人員増強、賃金引き上げが必要となる。

一方、コロナ禍で多くの人員が余剰となっていた外食やホテル、旅行、旅客運輸業などが「正常化」しそうだ。医療のひっ迫などがなければ、このまま正常化が続くと考えられ、人員は「余剰」から「不足」になろう。

輸出産業の人員増強が始まれば、製造業とサービス業との間で働く人の取り合いが起こり得る。すでに多くの企業では、2023年度の給与水準引き上げが報じられているが、経済全体に拡がっていくと考えられる。

ヒト、モノ、カネが不足すれば、良いインフレになりやすく、長い患いであった「デフレ」からの脱却が期待される。インフレを追いかけて金利が上昇しても、経済は傷まないはずだ。なぜなら、より多くの利益がもたらされるはずだからである。金利上昇は弱肉強食にもつながるので、企業ではより積極的に稼ごうとのインセンティブが強まることになろう。

企業の構造改善が進めば、長期的な成長に

日本のインフレが3%(消費者物価指数の前年比伸び率)を超えてきたとはいえ、インフレが持続するとの意見が少ない理由は、光熱費上昇などの負担を、貯金の切り崩しで対応したとしても長続きしないからである。

前述したように、持続的な非デフレ(すなわちインフレ)状態は、緩やかな賃金上昇に支えられる必要がある。トレンドとして賃金が上昇するためには、サイクルでしかない労働市場の需給のタイト化だけではなく、趨勢としての生産性向上が必要である。

生産性向上とは、従業員一人当たりの売上や利益が増えることだが、いくつもの手段がある。例えば、売上を増やす販路の拡大、それを支える魅力的、かつ高い利益率で販売できる新商品の開発、もしくはコストを削減して安く生産できる手段の開発などがある。儲からない事業分野から退出し、新規事業を育てることも必要となる。これらについて、日本企業は長らく成功させることができなかった。

しかし、コロナ禍を経て人々の価値観が変わりつつある。例えば副業を認める、家族のためにテレワークを志向する、などである。このような価値判断は結果として、会社経営者が事業ポートフォリオを入れ替えないのであれば、従業員が別の会社に移ることを可能にする。テレワークが可能な会社が有能な人を集める、副業で成長分野の仕事を受けるといったことがすでに起きており、2023年はさらなる発展が期待できる。

岸田政権が打ち出した「リスキリング」支援も期待できる。「リスキリングの目的は、成長産業で働く人を増やすこと」と政策に書かれている。つまり、企業が人材育成を目的とした研修以上に、人材の流動化を目指している。この政策の成果として、「構造的に賃上げ」を促すことも期待できる。

支持率が低下する政権での政策実現力に不安は残るが、これまでの人的余剰の背景となってきた日本型の終身雇用や年功序列を打ち壊すきっかけになれば、稼ぐ力を強めてこなかった企業は、資金を投じて「人的資本への投資」をせざるを得ないし、人材の流動性をきっかけに日本企業が成長軌道に乗れるような構造改善が進む可能性がある。

日銀の実質的な「利上げ」は、結果であって原因ではない

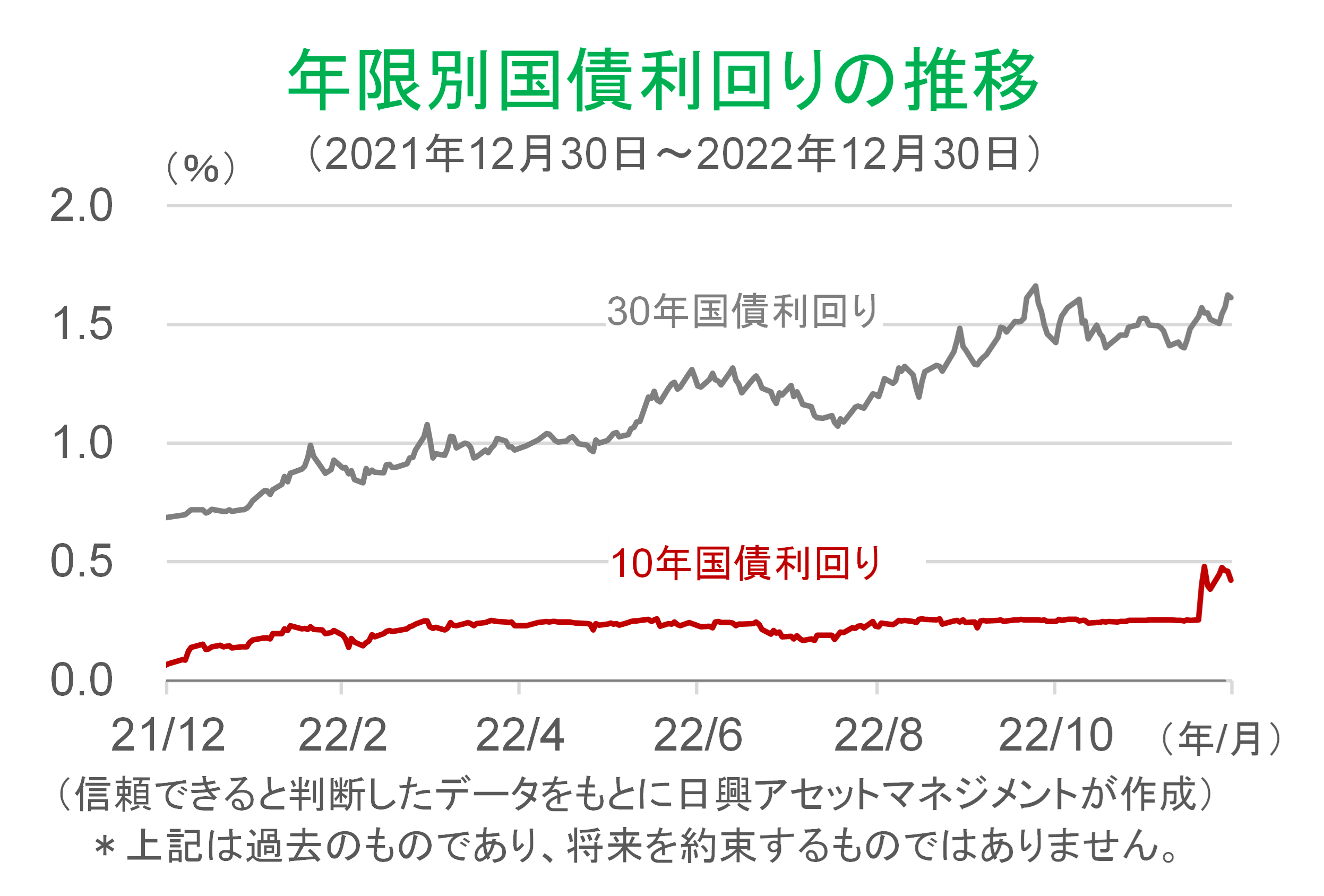

昨年12月の日銀の政策変更以来、今後の金融政策への質問が増えている。過熱した経済を冷まそうとするFRB(米連邦準備制度理事会)とは異なり、当面の日銀の実質的な利上げは正常化であって、景気悪化などの原因になるとみる必要はないだろう。まして、賃金上昇が趨勢になるなら、正常化への細かい手法や手順を気にする必要はない。

2022年半ばから30年国債利回りは右肩上がりで推移しており、良いインフレ(デフレからの脱却)を示唆してきた。日銀は、10年国債利回りの上昇を政策で押しとどめていたが、市場機能の復活を目指すなら、0.75%程度までの上昇を許容するのが自然だろう。さらに構造的な成長軌道への回帰が進めば、2~3年内にインフレ目標の2%、短期金利2.5%、長期金利3%も視野に入る。

正直なところ、日本の構造改善の進展と生産性向上、金利正常化のためには、さまざまな困難(例えば政策実行力、価値観の変化への時間など)があり、とりあえず夢物語だともいえるのだが、現実になる可能性は十分にあると信じている。

(日興アセットマネジメント チーフ・ストラテジスト 神山直樹)

■当資料は、日興アセットマネジメントが情報提供を目的として作成したものであり、特定ファンドの勧誘資料ではありません。また、弊社ファンドの運用に何等影響を与えるものではありません。なお、掲載されている見解および図表等は当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。

■投資信託は、値動きのある資産(外貨建資産には為替変動リスクもあります。)を投資対象としているため、基準価額は変動します。したがって、元金を割り込むことがあります。投資信託の申込み・保有・換金時には、費用をご負担いただく場合があります。詳しくは、投資信託説明書(交付目論見書)をご覧ください。

関連リンク