「給料の稼ぎ過ぎ」で影響を受けるのは親?

アルバイト学生も知っておくべき「103万の壁」「130万の壁」

大学や専門学校への進学と同時に、アルバイトを始めるという学生も多いだろう。新たな世界が開けるようで、ワクワクしているに違いない。

ただし、アルバイトをするうえで注意すべきことがある。「103万の壁」と「130万の壁」だ。この数字は、労働で得た給料の1年間の合計額のことで、103万円または130万円を超えると、税金や社会保険料を支払わなければならなくなるのだ。

「103万の壁」「130万の壁」について、ファイナンシャルプランナーの氏家祥美さんに、より詳しく教えてもらった。

自分だけでなく親にも大きな影響を与える「103万の壁」

「アルバイトで稼いだ給料が年間103万円を超えると、所得税の納税義務が生じます。年間130万円を超えた場合は、社会保険への加入義務が生じるので、アルバイトを行う際はこの2つの数字を覚えておきましょう」(氏家さん・以下同)

●103万の壁

所得税の納税義務が生じるボーダーライン。給与収入が年間103万円以下であれば所得税は支払わなくていいが、103万円を超えたら支払わなければならない。

「年間の給与収入が103万円以下であれば所得税を支払わなくていい理由は、『控除』が適用されるから。『控除』とは、収入から非課税として扱う部分の金額を差し引くことです。給料を受け取っている人全員が受けられる『給与所得控除』が55万円、収入を得ている人全員が受けられる『基礎控除』が48万円あるので、給与収入は合計103万円まで非課税となり、所得税が発生しません」

もし、給料が年間103万円を超えてしまった場合は、所得税を支払わなければならなくなる。

「所得税が発生するといっても、『給与所得控除』『基礎控除』がなくなるわけではなく、103万円を超えた部分にだけ課税されます。例えば、年間110万円稼いだ場合は、110万円-103万円=7万円だけが課税の対象になるので、所得税自体はそこまで高額にはならず、3500円(7万円×所得税率5%)ほどです」

所得税が発生したとしても大したことないとなれば、103万円以上稼いでもいい気もするが、注意点がもうひとつあるという。

「アルバイトの給料が103万円を超えてしまうと、税制上の親の扶養から外れることになるため、親が『特定扶養控除』を使えなくなります。『特定扶養控除』とは、12月31日時点の年齢が19歳以上23歳未満で給与収入103万円以下の子どもがいる親が、給料から年間63万円控除される制度のこと。つまり、大学生や専門学生の子どもの給料が103万円を超えてしまうと、親のほうが63万円の控除を受けられなくなるため、親が支払う所得税が増え、手取り額が減ってしまうのです」

親の所得税が増えれば、家賃や仕送りといったサポートがカットされてしまうかもしれない。学生にとって「103万の壁」は、かなり大きいといえそうだ。

社会保険料を支払うボーダーライン「130万の壁」

●130万の壁

社会保険への加入義務が生じるボーダーライン。給与収入が年間130万円以下であれば扶養者(親など)の社会保険に加入できるため、社会保険料は免除される。一方、130万円を超えたら自身で社会保険に加入し、社会保険料を支払わなければならない。

「年間の給料が130万円以下であれば、社会保険上の親の扶養に入ることができるため、社会保険料を支払わずとも病院での診察や処方を3割負担で受けられます。しかし、130万円を超えてしまうと親の扶養から外れるため、所得税に加え、自身の社会保険料も支払うことになるのです」

130万円を超えた場合は、アルバイト先の健康保険に加入するか、自身で国民健康保険に加入するか、選ぶことになる。

年金保険料納付のボーダーラインは「194万円」?

「20歳から納付義務のある年金保険料を、学生の間は待ってもらえる『学生納付特例制度』は、所得税や社会保険料の壁よりも高く設定されています。前年の所得が次の計算式以下の場合は、『学生納付特例制度』を利用できるのです」

●学生納付特例制度の所得基準

128万円+扶養親族等の数×38万円+社会保険料控除等

「扶養親族等」は、学生自身が養っている人のこと。親の扶養に入っている場合は扶養親族が0人となる。親の扶養に入っていれば社会保険料は支払わないため、『社会保険料控除』も0になる。そうなると、基準額は128万円となり、「130万の壁」より低いことになるが…?

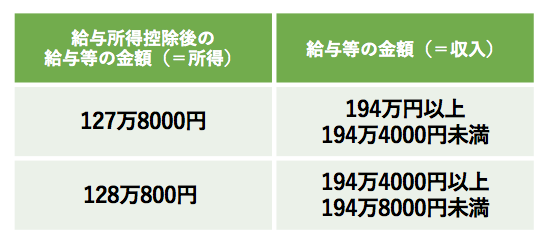

「ここで注意すべきは、『収入』と『所得』の違いです。『103万の壁』『130万の壁』では『給与収入』と説明してきましたが、『学生納付特例制度』は『所得』となっています。この2つは大きく異なるのです」

●収入とは、給与全額のこと。

●所得とは、収入から「給与所得控除」を差し引いた額のこと。

「上記の表から、年間の収入が194万4000円未満であれば、『学生納付特例制度』が使えることがわかります。『103万の壁』『130万の壁』より高いですよね。アルバイトで多少稼いでも、学生の間は年金保険料の納付を待ってもらえると考えていいでしょう」