資産形成プランはどう変わる?

個人投資家に聞く、新NISAの注目点。

提供元:楽天証券(トウシル)

投資の運用益や配当金に税金がかからないNISA(ニーサ:少額投資非課税制度)が、2024年に大きく変わる。新たに投資できる期間と非課税で運用できる期間の両方が恒久化(無期限化)し、年間の投資枠も大幅に拡充する。

新NISAは本当に「簡単で分かりやすく、使い勝手の良い制度」になるのか。トウシル編集チームは、個人投資家にアンケートを実施。新NISAの感想や、今後の資産形成について聞いた。

アンケートは2023年1月末、個人投資家を対象に実施し、22人から回答を得た。

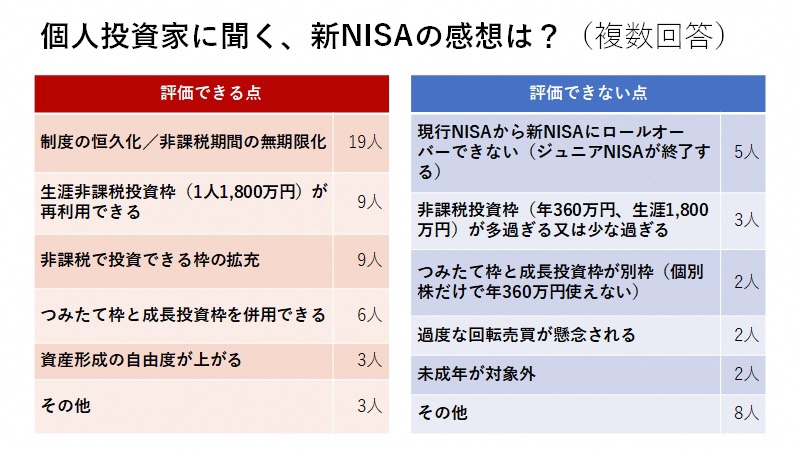

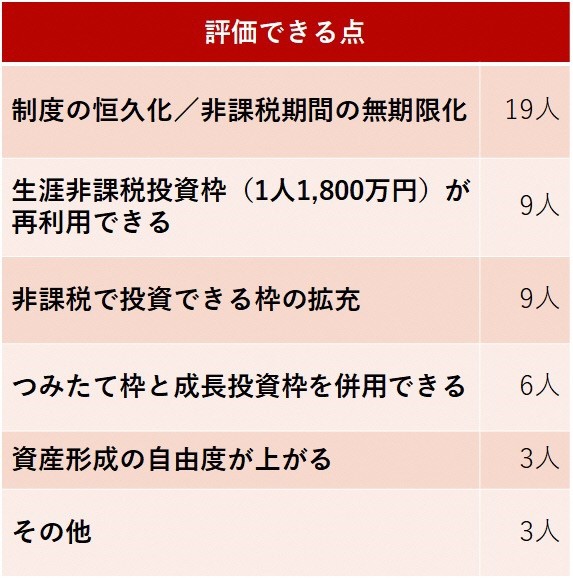

新制度の評価点は「制度の恒久化」「非課税期間の無期限化」が最多

新NISAの評価できる点について、「恒久化(無期限化)」と答えた人が最も多く、全体の86%にあたる19人だった(「制度の恒久化」と「非課税運用期間の無期限化」と回答した人の合計数)。

新NISAは恒久制度となり、生涯にわたって利用できる。「投資できる期間が限定されず、じっくりと資産形成に取り組めるようになる」(ぽんちよさん)と、長期投資しやすくなる点が評価されている。

現行NISAは、国内外の株や投資信託などに幅広く投資できる「一般NISA」が2023年まで、投資信託のみを対象とする「つみたてNISA」が2042年までの時限制度で、新たに投資できる期間が制限されていた。

また、新NISAは非課税で運用できる期間も無期限となる。自分の好きなタイミングで利益確定できるため、「含み損銘柄の(非課税期間が終了する)タイムリミットが気にならなくなる」(Rょーへーさん)。

現在の非課税運用期間は一般NISAが5年間、つみたてNISAが20年間で、期間を延長するためには複雑な手続き「ロールオーバー」を行う必要があった。新NISAではその手間がなくなり、使い勝手の良さに魅力を感じる人が多いようだ。

多様な資産形成が可能に

次いで多かった回答は「非課税投資枠の拡充」で、全体の41%にあたる9人だった。

新NISAは、現行のつみたてNISAを引き継ぐ「つみたて枠」と、一般NISAを引き継ぐ「成長投資枠」でなる。非課税で投資できる額は、つみたて枠が現行の3倍にあたる年120万円、成長投資枠は2倍の年240万円に拡充する。「正直、つみたて投資枠は年60万円程度かなと思っていたため、ポジティブサプライズ」(弐億貯男さん)との声もあった。

同じく9人が、「生涯投資枠を再利用できること」を評価できる点にあげた。

1人あたりが生涯非課税で投資できる上限は1,800万円。残高ベースで管理されるため、売却すれば空いた枠で再投資できる。現行NISAにはない仕組みで、「これはすごい!!」(ようこりんさん)と好感する声が相次いだ。

また、現在は一般NISAとつみたてNISAのどちらか一方を選ぶ必要があったが、新NISAでは「両方の非課税枠を併用できる」ことにも注目が集まった。現在一般NISAを運用中のほっすんさんは「この機会に、これまで詳しくなかったつみたてNISAについて勉強したい」としている。

こうした制度の拡充に伴い、「多様な資産形成が実現できる」ことに期待を寄せる声も。「生涯投資枠1,800万円の活用次第で、老後資金や教育資金などの悩みを解決しやすくなる」(はるあきさん)、「人それぞれ方法は異なっても、上手に制度を活用することで資産をつくっていけるのが良い」(りりなさん)、「少額投資家もFIREを狙う人も、さまざまなパターンで資産形成できる」(谷口久美子さん)。

それぞれのライフプランを実現する手段として、NISA制度の有用性を再認識する声が目立った。

ジュニアNISA終了は「残念」

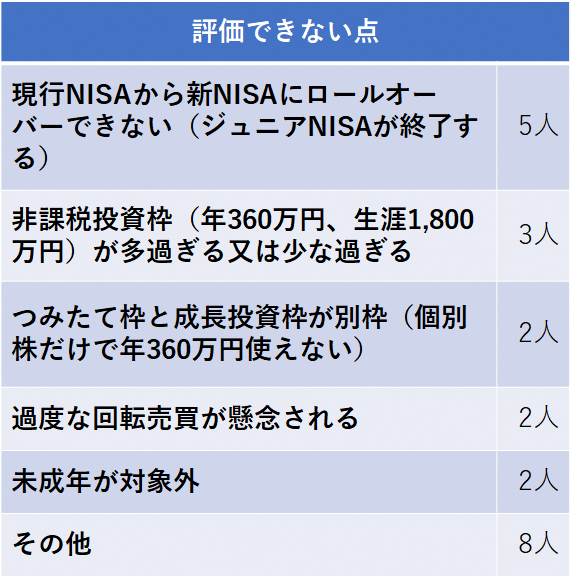

メリットばかり注目されがちな新NISAだが、制度の使い勝手や分かりやすさには課題が残る。

新制度の評価できない点として、「現行NISAから新NISAにロールオーバーできないこと」と答えた人が5人と最も多かった。現行NISAで運用中の株や投資信託は2024年以降も保有し続けられるが、非課税期間(一般NISAは5年、つみたてNISAは20年)が終了することを見据えて利益確定の時期を判断する必要がある。

関連して、ジュニアNISAが2023年に終了し、2024年以降は新規投資できなくなることについて「ガッカリした」「残念」との声が相次いだ。

このほか、「未成年も対象にしてほしかった」、「つみたて枠と成長投資枠は別々にせず、一括で年360万円でもよかった」など、もう一段の制度拡充を求める声もあった。

制度活用には金融教育も

NISA活用とともに金融教育の大切さを訴える声も多く集まった。井上はじめさんは「この10年で複数のNISAが登場し、『よく分からないけど名前だけ聞いたことがある』というイメージが先行してしまった」と、制度の複雑さが普及のハードルになっていることを指摘。

カブ主優待ライダーさんは「NISA拡充はありがたいが、予備教育や所得の向上が置き去りにされており、少し順番が違う気もする」とし、制度活用に向けて正しい投資の知識や金融リテラシーを身に付ける必要があると強調した。

新NISAで注目集める「高配当株」

新NISAが自身の運用計画に与える影響を聞いたところ、注目テーマとして「高配当株」をあげる人が多かった。投資枠が拡充することで、配当金が非課税になる恩恵を従来以上に受けられるためだ。わっけさんは「今まで以上に高配当株銘柄中心にポートフォリオを組む」としている。

また、生涯投資枠1,800万円の使い方にも多くの関心が集まった。

「できる限り最短の5年で使い、非課税メリットを多く受けたい」「そのためには現在特定口座で持っている株を売ってでも新NISAの投資資金をつくりたい」との意見が多かった一方で、「他人と比べずに自分のペースで無理なく投資することが最も大切」(まーくんさん)「慌てず、欲張らず、ほどほどに。NISAは逃げないことも肝に銘じたい」(虫とり小僧さん)との声も聞かれた。

新NISAによって、あなたの運用計画やライフプランはどう変わる?

【回答一覧】

井上はじめ

毎月全力で積み立てているだけなので、大きくは変わらない。できれば生涯投資枠1,800万円は5年で使い切りたい。投資資金が足りなくなったら、今まで特定口座で積み立てていた分を売却して、新NISA口座で積み立てる。5年間で夫婦合わせて3,600万円を積み立てて、そのお金が10~20年後に2倍くらいになっていたらうれしいですね。

かえる

自分自身のライフプランについては、良い影響しかないと感じる。FP(ファイナンシャルプランナー)として考えた場合、投資を始める人が増えることに注目している。どの制度を使って毎月何に投資するか、投資枠の再利用をどのように活用するか、そして将来はどれから引き出していくのかなど、制度の利用有無で従来以上に金融資産の差が開く時代になってきたと言える。

カブ主優待ライダー

資産運用計画は大きく変わらないと思う。これからも淡々と優待銘柄を買い足し、人生を楽しむ投資を心がけたい。NISAの拡充はうれしいことだが、投資枠が広がったことで本来のお金を増やす目的を見失い、無理に入金をし続けては元も子もなくなってしまう。無理せずできる範囲で資金を増やし、楽しい投資ライフを続けていきたい。

谷口久美子

私はもともと、配当や分配金をもらうインカムゲイン寄りの投資スタイル。新NISAは年間の投資枠が増えるため、非課税の恩恵をより感じやすく、高配当株に注目が集まりそうな予感がしている。買い時であれば、特定口座にある個別株を売ってでも新NISA枠にして放置し、今以上に口座を見ずにインカムゲイン主流にして「ほったらかし投資」していくのもありな気がしている。

DUKE。

運用計画に特に大きな影響はない。

(新NISAについて)恒久化は良いが、生涯投資枠は1,800万円ではなく3千万円あってもよい。また、損失を出した場合の救済措置がないのが評価できない点。NISA口座の損と特定口座の利益との損益通算を実現できれば、もっとNISAは活用されると思う。

弐億貯男

現在、個別株投資は特定口座を利用している。新NISAは全て「つみたて投資枠」で活用する予定。現状は兼業投資家で確定拠出年金も運用しているので、確定拠出年金+新NISAを併用して老後に備えたいと思う。

はるあき

現在、老後資金と教育資金のために夫婦でそれぞれ月10万円を全世界や米国のインデックスファンドに投資している。今後はそれを全て非課税で長期運用できるので、不安がかなり解消される。どちらかというと、月10万円の入金を続けられるかが不安(笑)。

夫婦2人分の生涯投資枠は合計3,600万円で、インデックス投資で使ってもまだ余力がありそう。高配当株は1,000万円の投資を当面の目標としていたが、「チャンス!」と思った際には今まで以上に積極的に高配当株を買うつもり。

福ちゃん

50代後半で余裕資金があるので、新NISAではこつこつ積み上げるというよりも、がんがん非課税で増やす投資をしたい。私自身は違うが、富裕層にとっては年360万円、生涯1,800万円という投資枠はリスクを最大限とって大きく増やしたい資金だと思う。ただ、22歳の息子に投資を勧めても全く動こうとしない。そういう人が「投資に目覚める」という意味では、月々3万3千円をこつこつ積み立てる現行のつみたてNISAがあっているのかもしれない。

ペリカン

おおむね制度は出来上がったが、マネー教育と新NISAの啓もうがセットとなって株式市場に個人投資家が入ってくれば、株価の底上げにつながる。NISAはすばらしい制度だと思うが、まだまだ一部の人が利用している感がある。各企業や機関には利用促進やマネー教育を頑張ってもらい、国策として盛り上げてほしいですね。

ほっすん

将来の株価変動リスクはあるものの、早く非課税枠を使った方がメリットをフルに享受できそう。そのため現在特定口座にある高配当銘柄もシフトさせつつ、できれば5年で埋めていきたい。今までロールオーバー時の損失が気になってNISAでの購入を躊躇(ちゅうちょ)する事が多かったが、非課税保有期間が無期限となるので株価を気にせず安定配当銘柄にじっくり投資できそう。NISAで購入した銘柄は一生保有するつもりで買いたいと思う。

ぽんちよ

成長投資枠の1,200万円を使い高配当株を購入することで、非課税の配当収入によって不労所得を拡大できることが楽しみである。例えば配当利回り3%の銘柄に1,200万投資をした場合には、毎月3万のお小遣いが入ってくることで、家賃以外の毎月の固定費(通信費・水道光熱費など)はまかなえそうだ。

まーくん

今までは株主優待投資をメインにやってきたが、新NISAでは制度と相性の良い高配当株やインデックス投資を中心に枠を埋めるつもり。また、特定口座で積み立てをしている投資信託は長期で売るつもりはなかったが、新NISAが始まれば一度売却して新NISA口座に入れる予定。

今後のライフプランとしては夫婦で3,600万円の新NISA枠を埋めることを目指す。そして自分たちの世代(30代)の老後は年金がどうなっているか不確実なので、新NISAで投資した株式からもらえる配当金や譲渡益で老後の生活費や旅行代などの足しにしたいと考えている。

まつのすけ

現行NISAで購入した株や投資信託は信用取引の代用有価証券にならないので、現在は当選したIPO(新規株式公開)銘柄を入れるだけになっている。この点について新NISAの詳細は不明だが、使える機会があれば使っていく。

まる子

とりあえず新NISAでの運用はする。ただ、高配当銘柄を入れっぱなしになりそうなので放置度が増しそう。「5年かけて非課税で1,200万円まで投資ができる(個別株の場合)」と考えるとかなりお得な制度で、これを上手に運用すれば老後資金も安心。老後も投資を続ける事ができますね。

虫とり小僧

基本的なプランは変わらないが、新NISAの枠は優先的・積極的に埋めていく。新たな投資資金はもちろん、既に保有している資産を売却して新NISAで買い直すことも検討している。ただし、制度は恒久化され、非課税期間は無期限なので、各自のリスク許容度に応じて自分のペースで使うので十分だと思う。

例えば、毎月3万円の積み立てなら50年間も新規投資可能。あわてず、そこらで言いふらされている最適な攻略方法とかに固執し過ぎず、欲張らず、ほどほどに、くらいのスタンスでもNISAは逃げないことを肝に銘じたい。

アキラ

私は海外移住組なので、大きくは変わらない。しかし子供が日本で暮らすとなれば、絶対に活用させたい制度。目標は満額まで新NISAを活用すること。

制度変更については、とても良い内容だと思う。特に恒久化が最高。私自身米国のRoth IRA(個人退職勘定)で運用しているが、利益に対して非課税な点は大きい。日本でもこうしたメリットが浸透し、広く投資する人が増えるといい。とはいえ、浸透するまでに数十年はかかるだろう。

ようこりん

私は、値上がりや配当金などで株の購入資金を回収し、実質ゼロ円で手に入れる「タダ株」を新NISAでつくります! 1,000株買って10%上がれば、タダ株100株の出来上がり。しかも売却すれば非課税投資枠が復活。生涯で1,200万円分のタダ株をつくります!

よしぞう

従来は期限内に利益を取る(非課税を効率的に確保する)ことを考えて商品を選択するケースが多かったが、今後は非課税期間が無期限になるため、より長期的な視野で商品を選ぶことが重要。新しい商品選択方法を模索する必要があると感じた。

例えば、個別株ではなくインデックス投資で長期的に手堅く伸ばしていったり、高配当銘柄で固めて老後の資金確保にするなど、従来の投資方法からの戦略転換を含めて、商品の選び方を色々と試してみる必要性を感じる。

Rょーへー

デイトレードという投資スタイルのため、正直なところ1~2回で使い切ってしまいそうな投資上限額を設定している現行NISAに全く興味がなかった。しかし、これだけ投資枠が広がったのであれば、余裕ができた年につみたてNISAの方をやるのはありだと感じた。私のように仕組みを理解しつつも興味がなかった層にも響くと思う。

りりな

ついつい、枠を埋めたくなって無理をしないように気を付けたい。私の場合、夫婦2人分の生涯投資枠は3,600万円。最短5年で埋められるので無理したくなる気持ちもあるが、投資をし過ぎて「投資貧乏」になったら本末転倒。さすがに最短で埋めきることはできないので、心地よいペースで少しずつ非課税枠を使っていきたい。今の生活を楽しみつつも、新NISAを活用してお金に働いてもらい、お金の不安のない未来をつくりたい。夫婦で資産運用すれば、夫が早期退職できる未来も考えられるかなって思ってます!

ロジャーパパ

NISA恒久化は素晴らしいニュース!僕が考えるポイントは二つ。まずは投資銘柄。長期の資産形成を前提とした優良銘柄を選ぶ必要がある。S&P500や全米株式がオススメ。次に入金力。いかに早く生涯非課税投資枠の上限まで投資して、複利運用の期間を長くできるか。これで最終資産額が大きく変わる。節約や節税で支出を減らしつつ、転職や副業で年収を上げることが重要です!

わっけ

投資枠が拡大するため、今以上に高配当株の注目度が高まると思う。人気がでる前に、高配当株を安くなった所で拾って保有していれば、インカムとキャピタルを両方とれると考えている。そのため、2023年は今まで以上に高配当銘柄中心にポートフォリオを組む。

※敬称略、回答は五十音順

関連リンク

楽天証券の投資情報メディア「トウシル」を運営しています。トウシルのテーマは「お金と投資をもっと身近に」です。投資は、お金に振り回されないためにできることのひとつ。でも、リスクもありますし、むずかしくもあります。トウシルでは、みなさんが投資に対してお持ちの疑問や不安を減らし、投資へのハードルをさげるためのコンテンツを提供します。