企業の「株式」を売り買いするだけが投資じゃない!

iDeCo? NISA? 新社会人でも始めやすい「投資」とは

社会に出るタイミングで、投資にもチャレンジしたいと考えている人も多いだろう。その反面、「投資って値下がりのリスクがあるから怖い」「株ってどう選んだらいいの?」という不安や疑問も湧いてくるもの。

「投資というと、株式投資をイメージする人が多いと思いますが、株を買うだけが投資ではありません。値下がりや元本割れのリスクを抑えながら、少額で始められる投資もあるんですよ」

そう教えてくれたのは、ファイナンシャルプランナー兼社会保険労務士の川部紀子さん。株式投資以外の投資手法について、教えてもらった。

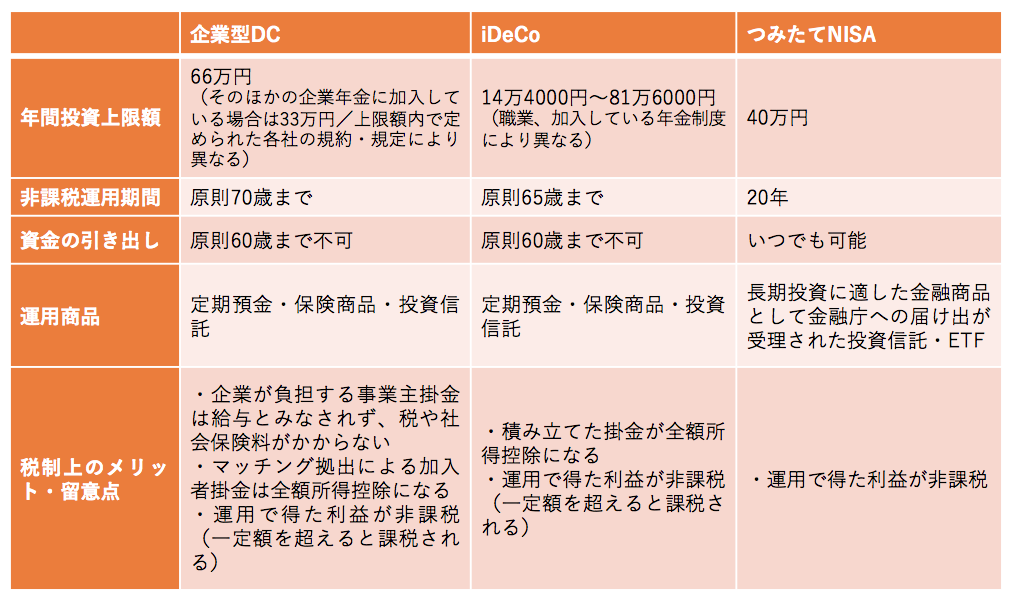

「何に投資をするかを考える前に、まずは投資で得た利益が非課税になる制度から見ていきましょう。新社会人におすすめの制度は『企業型DC』『iDeCo』『つみたてNISA』が挙げられます」

まず始めるべきは自己負担の少ない「企業型DC」

「新社会人に一番におすすめしたい投資手法は『企業型DC』です。現在、会社員の5人に1人は『企業型DC』に加入しているといわれているので、勤める企業が『企業型DC』を導入しているかもしれません」

●企業型DC(企業型確定拠出年金)

企業または従業員本人が掛金を毎月積み立て、資金を「定期預金」「保険」「投資信託」などで運用する制度で、運用した資金は原則60歳から年金として受け取ることができる。導入している企業でのみ利用できる制度で、従業員がほぼ自動的に加入するケースと、従業員の意思で加入を選択できるケースがある。

「退職金制度として『企業型DC』を導入している企業では、企業が掛金を出してくれます。一方、福利厚生の一環で導入している企業では、従業員自身が給料やボーナスの一部を積み立てる形になりますが、毎月積み立てる金額は自分で設定できます(上限あり)。自動的に大きな金額を設定されるということはありません。また、どちらの形式であっても、運用にかかる手数料は会社が支払ってくれます」

毎月の掛金の上限は、法律上では以下のように定められているが、実際には各社のルールによって大きく異なる。

・「企業型DC」以外の企業年金がある場合:月額2万7500円

・「企業型DC」以外の企業年金がない場合:月額5万5000円

ただし、退職金制度として導入されている場合、役職などに応じて上限額が決められており、新入社員は非常に低い掛金であることが通例だという。

「退職金制度として導入し、企業が掛金を出している場合は、新入社員の掛金が2000円程度など、低く設定されていることがあります。掛金が少ないと感じるかもしれませんが、『企業型DC』で投資信託などを選んで運用すれば、資産を増やせる可能性があります。税金面での優遇もあるので、活用をおすすめします」

「企業型DC」の掛金が少ないと感じるようであれば、マッチング拠出という選択肢がある。

「企業が出してくれる掛金に、従業員自身が上乗せできるのがマッチング拠出です。従業員が上乗せする掛金は、企業が出す掛金の金額を超えられないという制限はありますが、企業の掛金が3000円であれば、同額の3000円を上限として上乗せでき、最大で月々6000円にできるので、資産の増え方も大きくなっていきます。勤める企業が『企業型DC』を導入していて、マッチング拠出を選択できるようであれば、活用を検討しましょう」

企業型DCを導入していてもマッチング拠出は導入していない場合もある。勤める企業が「企業型DC」を導入しているのか、マッチング拠出もできるのか、確認する方法はあるのだろうか。

「『企業型DC』を導入している場合、新入社員向けのセミナーや研修で話題に出るはずです。制度内容だけでなく、投資の基礎についても解説してもらえる機会になるので、しっかり聞くことが大切。そして、『企業型DC』は、定期預金や保険ではなく、投資信託で運用するいい機会になります。新入社員から定年までの40年近く運用することができれば、投資信託でリスクを受け入れながらも利益を得て、資産を増やせる可能性が高いからです。『企業型DC』は、安定的に資産を増やす投資のひとつといえます」

企業型DCが導入されていない場合は「iDeCo」を検討

勤める企業が「企業型DC」を導入していない場合は、どうしたらいいだろうか?

「企業に確認しても『企業型DC』を導入していないようであれば、『iDeCo』の活用を検討しましょう」

●iDeCo(個人型確定拠出年金)

自身で掛金を毎月積み立て、資金を「定期預金」「保険」「投資信託」などで運用する制度で、運用した資金は原則60歳から年金として受け取ることができる。掛金は月々5000円から始められる。年間の掛金の全額が所得控除になり、税金の削減につながる。

「企業側が制度を用意してくれる『企業型DC』とは異なり、『iDeCo』は自分で金融機関を決めて申し込む必要があります。会社員になったからといって自動的に利用できるようになるわけではないので、多少ハードルを感じるかもしれませんが、新社会人のうちから少額でも運用していくことで老後資金を備えることができます。また、『企業型DC』との併用もできる場合があるので、『企業型DC』だけでは物足りないという人は併用を検討するのもいいでしょう」

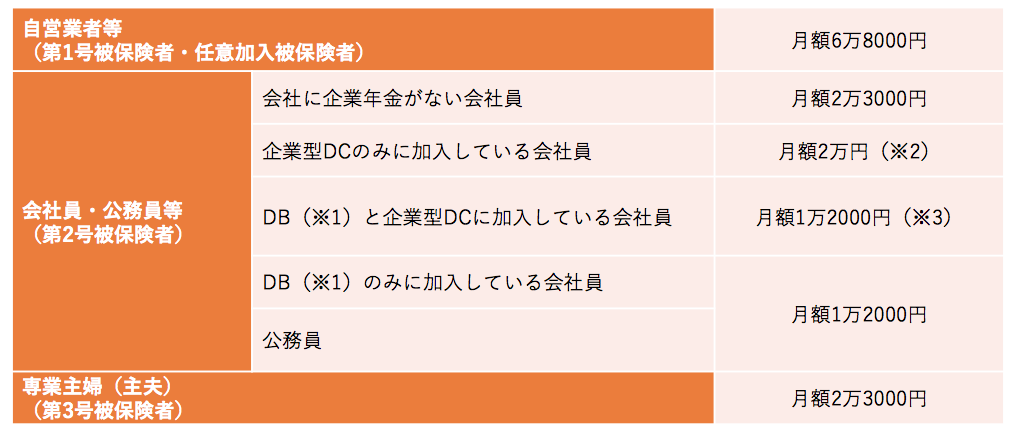

ちなみに、毎月の掛金の上限は以下のように設定されている。

●iDeCoの掛金の上限額

※1 DBとは「確定給付企業年金」「厚生年金基金」「石炭鉱業年金基金」「私立学校教職員共済」をいう。

※2 月額5万5000円-各月の企業型DCの事業主掛金額(ただし、月額2万円を上限)

※3 月額2万7500円-各月の企業型DCの事業主掛金額(ただし、月額1万2000円を上限)

国民年金基金連合会「iDeCo公式サイト」をもとに作成

「『企業型DC』に加入していなければ月額2万3000円、『企業型DC』との併用で最大月額2万円まで掛金を出すことができます。ただし、新入社員で毎月上限ギリギリまで捻出するのは難しいと思いますし、借金してまで投資するのは本末転倒です。まずは最低の5000円から始めてみましょう。数年経って給料が上がり、生活に余裕が出てきたら、掛金を上げていきましょう。また、『企業型DC』のマッチング拠出ができる会社では、マッチング拠出か『iDeCo』との併用のいずれかを選ぶことができるので、マッチング拠出の上限が少ない場合は併用を検討するのもいいでしょう」

金銭的な余裕があったら活用したい「つみたてNISA」

「企業型DC」「iDeCo」を利用したうえで、まだ金銭的な余裕があると感じたら、「つみたてNISA」に目を向けるといいそう。

「2023年のうちに『つみたてNISA』を始めれば、そこから最長20年間、積立投資ができます(※)。月々100円から始められるので、数百円や1000円程度でも始めてみるといいでしょう」

※現行の「つみたてNISA」で新規に積立投資ができるのは2023年末までで、以降は保有している資産の運用のみとなる。2024年以降は新たなNISA制度がスタートし、別途積立投資を開始することが可能となる。

●つみたてNISA

自身で掛金を毎月積み立て、最長20年間運用できる制度。20年の間に得た利益は非課税となる。積み立てできる金額は年間40万円まで。

「『つみたてNISA』で運用できるのは投資信託・ETFに限られますが、金融庁が“長期・分散・積立投資”に適したものを厳選してくれていて、手数料も抑えられています。『つみたてNISA』は少額でも始められるので、『企業型DC』や『iDeCo』で安定的な資産を確保したうえで、月1000円だけ、ちょっとリスクを取った商品にチャレンジするという使い方もできるでしょう」

さまざまな投資手法を教えてもらってきたが、川部さんは「大事なのは、自分のできる範囲内で投資をすること」と話す。

「『投資に回すお金があるかわからないから』と様子を見ると、投資を始めるタイミングを失うので、まずエントリーすることが大切です。ただし、投資は自分の手元にあるお金で行うもの。借金してまでするものではないですし、儲け話と捉えるのもタブーです。お金の成長を見守るイメージで、最低単位の金額から始めてみましょう」

自分のできる範囲で行うことが、投資の基本。このルールを念頭に置き、将来の自分のために動き出すことが肝心といえそうだ。

非課税制度を利用して、どのような金融商品が買えるのかについては、別の記事で紹介するのでそちらもあわせて確認してほしい。

(取材・文/有竹亮介(verb))

<あわせて読みたい!>

株? 投資信託? ETF? 新社会人の投資に向いてる金融商品はどれ?