“ポートフォリオ先行”の仕組みを作った理由

個人みずから資産をリスクヘッジできるように。ブルーモ・インベストメントが放つ第1弾サービス「Bloomo」

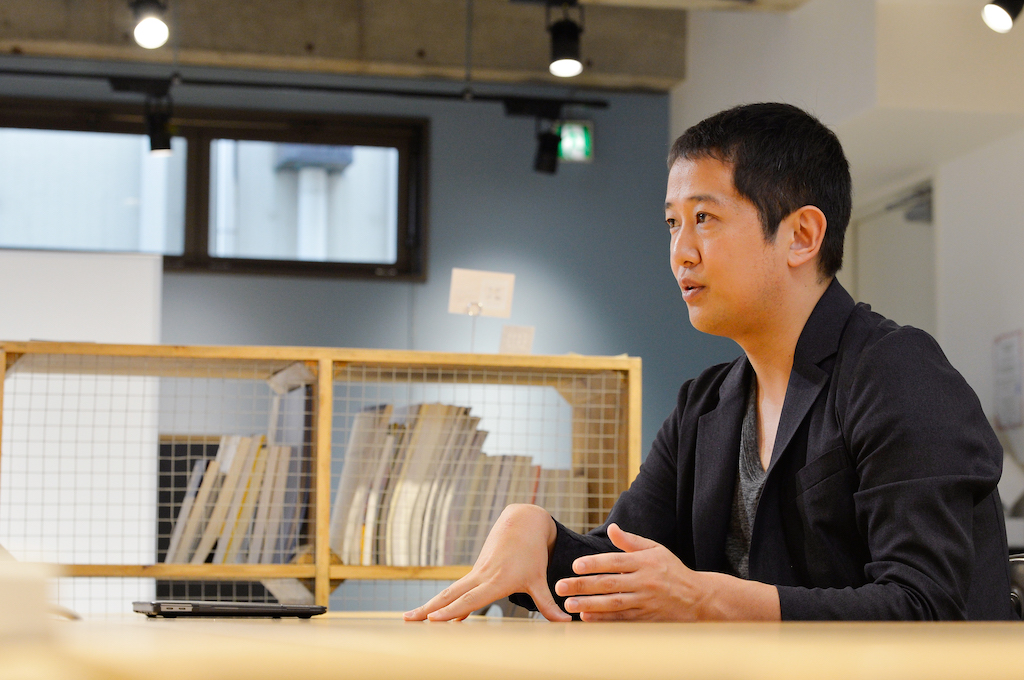

国や政府に委ねるのではなく、一人ひとりが自分の資産をリスクヘッジできるように。それを叶えるため、みんなが使える資産形成の手段を作りたい―。こういった思いから立ち上げられた会社がある。2022年創業のブルーモ・インベストメントだ。

創業者であり代表取締役社長の中村仁氏は、小さい頃にバブル崩壊の影響を受け、また大学時代にリーマンショックを間近に見る中で「金融危機のせいで人々がチャンスを奪われる世の中にしたくない」と考えた。こういった原体験が、冒頭の思いにつながっている。

そして同社はいま、目標を実現すべく新規サービスを開発中。長期資産形成に特化し、米国株・ETF(上場投資信託)をアプリで取引できる「Bloomo」だ。2023年夏頃から招待制でのリリースを見据えているという。

一体どんなサービスなのか。そして、中村氏が日本の金融分野でやりたいこととは。詳しい話を聞いた。

「国や政府が資産を守ってくれる」というマインドでは厳しい

母子家庭に育った中村氏は、バブル崩壊により実家が貧しくなる中で小中高時代を送った。その後、東京大学在学中にリーマン・ショックが発生。これらを見る中で、自然と金融システムに問題意識を持ったという。

こうした背景から財務省に入省したが、政治のレイヤーで変えられることには限界があると感じ、スタンフォード大学MBAの留学を経てマッキンゼーで金融機関向けコンサルティングに従事。その後、自分の持つ課題意識を解決しようと、ブルーモ・インベストメントの創業に至った。

「自分がよく知っていて、かつ課題意識を感じている『日本人の資産形成』に向き合おうと起業しました。日本の若い世代の資産形成が進まないという課題は昔から感じていて、古くは大学時代にゼミ仲間と応募した日銀の金融コンテストでも『貯蓄から投資へを促進する教育投資口座』というアイデアを提出していたんです」

そのアイデアは最優秀賞を受賞し、現在開発しているサービス「Bloomo」の原型になっている。詳しいサービス内容は後述するとして、彼が当時から日本の資産形成が進まないことを大きな課題と捉える背景には、こんな理由があった。

「私の考えとして、日本経済はどこかでハイパーインフレや経済危機に陥るリスクがあると見ています。そのとき、“国や政府がどうにかしてくれる”というマインドでは現実的に厳しく、個人がみずからリスクヘッジできるようにしなければなりません。だからこそ資産形成が進まない現状は大きな課題だと思っていました」

ではなぜ、日本では資産形成が進まないのか。とりわけ若い世代で進まない理由はどこにあるのか。中村氏は大きく2つの理由があると考えている。

「1つはインターフェースのわかりにくさです。投資のサービスや手続きには、煩雑なもの、難しいものが多く、私も手続きが面倒になって離脱したことがあります(笑)。たとえ投資の知識があっても、手間やめんどくささは別問題であり、やめてしまう人はいる。何より仕事や趣味がある中で、資産形成に時間を掛けていられない人は多いはずです」

もう1つは、金融教育が進んでいないこと。金融リテラシーを高めるコンテンツは豊富にあるが、どうしても面白みやわかりやすさに欠け、十分に届いていないという。

「最近は金融庁の『うんこお金ドリル(小学生向けコンテンツ)』や『うんこクイズ(新成人向けコンテンツ)』など、ユニークな事例も増えて状況は変わりつつあります。それでも、まだこの部分の課題は強いのではないでしょうか」

「Bloomo」も、インターフェースと金融教育にこだわった

こういった課題を解決すべく、同社で開発しているサービスが「Bloomo」だ。スマホアプリで米国株と米国ETFを売買できるもので、長期資産形成に特化したサービスだという。機械が“おまかせ全自動”で行う「ロボアド」タイプではなく、あくまでユーザーが自分で銘柄や配分を決めて投資する。アプリで購入できる銘柄は今後決まっていくが、まずは「100~200銘柄ほどを予定している」とのことだ。

Bloomoの開発においてこだわったのは、上述した2つの課題。インターフェースと金融教育の観点だ。

「インターフェースの特徴は、ユーザーが先にポートフォリオを作ると、それに従いアプリが自動で売買代行することです。この銘柄に10%、このETFに20%……と配分を決めて資金を口座に入れれば、配分通りに売買が行われる。200円から各銘柄を購入できるため、0.02株など“1株未満”でも希望のポートフォリオを実現するために購入します」

もう1つ、金融教育の観点では、このサービスを使うことでユーザーが金融リテラシーを高められる工夫を施している。具体的には、他のユーザーのポートフォリオや運用成績(%のみ表示。具体的な金額は提示しない)を見られるほか、ウォーレン・バフェットなどの著名投資家や投資ファンドの公表するポートフォリオもチェックできる。

「サービス開発に向けてユーザーインタビューを行う中で、専門家のアドバイスよりも、自分と同じ立場にある一般個人の投資方法を知りたいという意見が多数ありました。また、SNSで情報を共有する若者文化を捉えて作った機能でもあります」

こういった特徴により、Bloomoで投資を行う人が自然と金融リテラシーを身につけてほしいと考える。

「すでに投資経験のある人は、操作性の高いインターフェースを提供することで投資との接点を増やし、リテラシーを高めてほしいですし、反対にゼロから投資を始める人は、最初は知人や有名な投資家の模倣・コピーから入るのも1つの手段。いくらノウハウを事前に聞いても、いざ始めようとすると何を買えば良いかわからないことも多いですから。もちろんそのときは、損失が出ても許容できる金額で始めるのが大切でしょう」

今後については、招待制を8−9月にスタート、正式ローンチは年明けごろの予定だ。なお、サービス手数料は預かり資産の0.5%となっている。

「会社のこれからについては、まず足元ではローンチに全力を注ぎます。さらにその先は、グローバル投資によって資産管理したい人たち、特に若い層に適した金融機関になることを目指しています。投資サービスはもちろん、証券担保ローンや決済システムなど、さまざまな機能を有するデジタルバンクを作りたいですね」

一人ひとりが自分の資産を管理し、リスクヘッジできる社会を目指す―。Bloomoはそんな信念の実現を後押しするサービスであり、創業者が人生を通して見てきた金融課題への考えが内包されている。

(取材・文/有井太郎 撮影/森カズシゲ)

※記事の内容は2023年6月現在の情報です