「投資のヒント」

先行き不透明な中での資産形成(2023.7) ~株価変動時の積立投資について考える~

提供元:三井住友トラスト・アセットマネジメント

- TAGS.

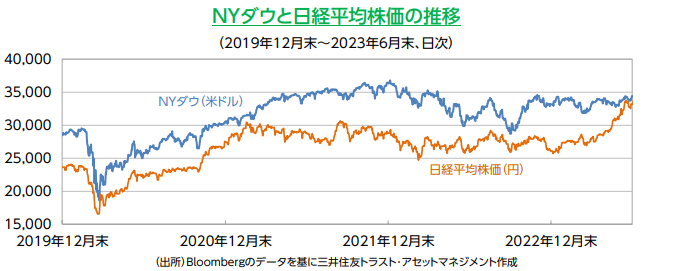

2023年前半の日経平均株価は6カ月続伸し、1990年7月以来となる33,000円台に到達しました。日本のデフレ脱却期待や東証によるPBR(株価純資産倍率)1倍割れ是正要請などから、海外投資家による日本株買いが継続しています。コロナ禍からの経済再開や、日銀の金融緩和継続などで円安・ドル高が進んだことも株価の押し上げ材料になっています。

一方、短期的に急上昇したことから、日本株の過熱感も指摘されています。また、欧米の金利引き上げによる景気悪化懸念や、中国の消費回復の遅れや不動産市況の低迷など外部環境の厳しさも見られます。欧州を中心にインフレは高止まりの状況が続いており、金融市場ではECB(欧州中央銀行)やFRB(米連邦準備理事会)での利上げが今後も続くことが想定されています。

長期・分散・積立のメリットを活かした資産形成

経済成長が続く環境下では、長期的には株式市場は右肩上がりの上昇が期待されます。しかし現在のように、海外の経済状況などに懸念が見られる場合、株価は不安定な動きをすることも想定されます。このような状況において、安定的な資産形成を行うにはどのようなことに留意すれば良いのでしょうか。

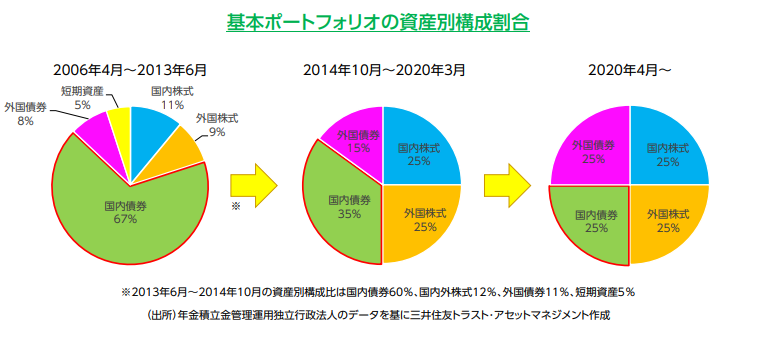

GPIFの基本ポートフォリオ

約200兆円(2023年3月末時点)の資産を運用し、「世界最大の機関投資家」と呼ばれるGPIF(年金積立金管理運用独立行政法人)は2020年3月31日、5年半ぶりに「基本ポートフォリオ」を見直しています。国内債券比率を35%から25%に引き下げ、その分、外国債券比率を引き上げました。

発足当初の基本ポートフォリオと比べると、国内債券を大幅に減らし、国内外株式・債券を25%ずつとしたことになります。ポートフォリオの見直しは、将来においてどのような運用効果を期待したものなのでしょうか。

GPIFが海外資産の比率を引き上げた理由

GPIFは将来の年金給付金に備え、「安定運用」を行うことが最大の使命です。現在の組織となった2006年度の国内債券比率は67%で、国内株式や短期資産と合わせると資金の8割強を国内資産に投じていました。

しかし、日本では長らく低金利環境が続いており、従来のポートフォリオでは、年金財政上必要な運用利回りである「賃金上昇率+1.7%」を達成することが難しい状況です。そのため、近年の経済状況に合わせてポートフォリオを変更したと考えられます。足元では物価上昇が指摘されるものの、2023年7月10日時点で、10年国債利回りは0.4%台となっています。

GPIFは見直しについて、「年金財政上必要な利回りを満たしつつ、最もリスクの小さいポートフォリオを選定した結果」であるとしています。

長期・分散・積立投資の効果(日経平均株価)

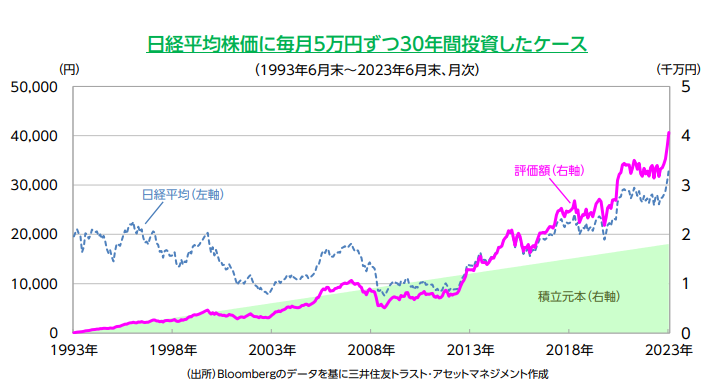

先行き不透明な状況における長期・分散投資について、日経平均株価における過去30年の例を見てみましょう。

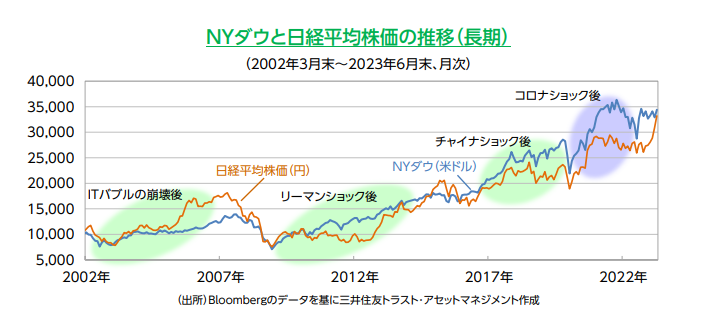

日経平均株価は、1990年代は下落傾向で、2002年には10,000円を割り込みました。その後、一旦持ち直すものの、2008年には一時7,000円を割る安値をつけました。横ばいが続いた後、アベノミクスを境に回復に転じ、2021年には一時30,000円を上回りました。2023年6月末時点では、33,189円となっています。

1993年6月から毎月5万円ずつ日経平均株価に連動する金融商品を買い続けた場合、30年間の合計投資金額(元本)は1,800万円になります。

株価が下落した際にも買い続けるため、その局面ではより安い単価で購入している(=多くの口数が買える)ことになります。結果として2023年6月末時点の価値は、約4,066万円になり、投資金額を約2,266万円上回る(元本の約2.3倍)計算となります。(年間収益率は約4.9%※複利計算)

あくまで過去の事例ではありますが、1990年代以降低迷していた日経平均株価であっても、長期に時間を分散した投資を行うことで、投資元本を上回る資産形成をすることができています。

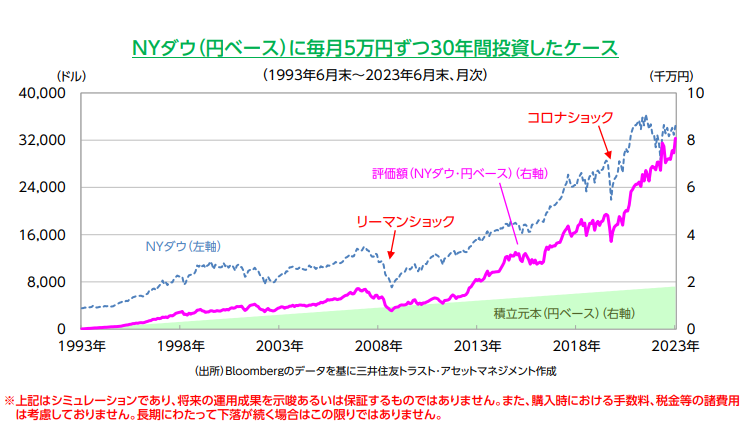

長期・分散・積立投資の効果(NYダウ)

長期・分散投資について、NYダウを例に見てみましょう。

NYダウは、1990年代は概ね上昇傾向となり、1999年には10,000ドルを超えました。2007年に一時13,000ドルを上回るものの、2008年のリーマンショック後に下落を続け、2009年には一時7,000ドルを下回る安値をつけました。その後はIT関連銘柄の台頭により上昇し、高値を切り上げました。

2020年2月以降にコロナショックで急落したものの、短期間で上昇に転じ、2022年1月初めには36,799ドルをつけ、過去最高値を更新しました。2023年6月末時点では、34,407ドルとなっています。

1993年6月から毎月5万円ずつNYダウに連動する金融商品を買い続けた場合、30年間の合計投資金額(元本)は1,800万円になります。

株価が下落した際にも買い続けるため、その局面ではより安い単価で購入している(=多くの口数が買える)ことになります。結果として2023年6月末時点の価値は、約8,075万円になり、投資金額を約6,275万円上回る(元本の約4.5倍)計算となります。(年間収益率は約8.4%※複利計算)

概ね上昇を続けたNYダウへの投資を継続した場合は、投資金額を大きく上回る資産形成ができたことになります。

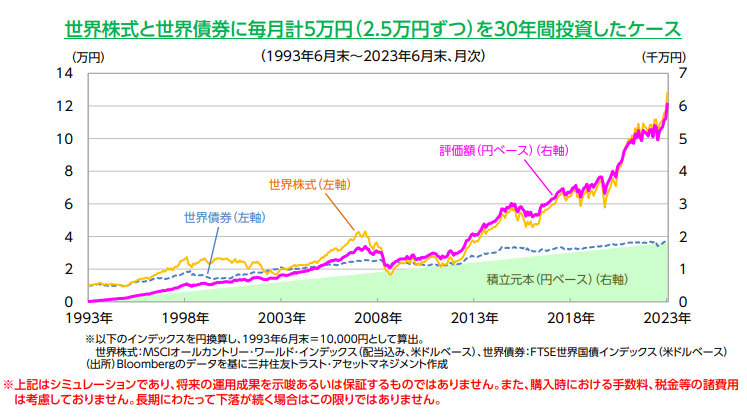

長期・分散・積立投資の効果(資産分散)

長期・分散投資について、世界の株式と債券に分散投資した場合を例に見てみましょう。

1993年から2000年にかけて世界株式は概ね上昇傾向となり、「分散投資評価額」も増加が続きました。2000年以降は、先進国の経済成長率が鈍化した一方、グローバル化の進展で新興国の成長率が急ピッチで加速し、世界株式を支えました。

世界債券は先進国の長期金利低下が続いたことで、堅調に推移しました。その後、米国、中国など先進国、新興国ともに株価が上昇していましたが、2008年のリーマンショックで世界株式は急落しました。しかし、世界債券が下支えとなり、評価額の下落は抑えられました。2010年以降は、先進国、新興国ともに経済が回復し、評価額は上昇傾向となっています。

1993年6月から毎月5万円を2.5万円ずつ世界の株式と債券に連動する金融商品を買い続けた場合、30年間の合計投資金額(元本)は1,800万円になります。

資産価格が下落した際にも買い続けるため、その局面ではより安い単価で購入している(=多くの口数が買える)ことになります。結果として2023年6月末時点の価値は、約6,055万円になり、投資金額を約4,255万円(元本の約3.4倍)上回る計算となります。(年間収益率は約7.0%※複利計算)

このように、世界の株式、債券に分散投資することで、経済成長による株式上昇での収益を享受でき、一方で景気後退時には、債券保有効果によって大幅な下落を回避できることがわかります。

資産価格は、短期的には上昇・下落を繰り返すことがあります。だからこそ、長い視点に立った資産形成が重要となります。

【ご留意事項】

・当資料は三井住友トラスト・アセットマネジメントが投資判断の参考となる情報提供を目的として作成したものであり、金融商品取引法に基づく開示書類ではありません。

・ご購入のお申込みの際は最新の投資信託説明書(交付目論見書)の内容を必ずご確認のうえ、ご自身でご判断ください。

・投資信託は値動きのある有価証券等(外貨建資産には為替変動リスクを伴います。)に投資しますので基準価額は変動します。したがって、投資元本や利回りが保証されるものではありません。ファンドの運用による損益は全て投資者の皆様に帰属します。

・投資信託は預貯金や保険契約とは異なり預金保険機構および保険契約者保護機構等の保護の対象ではありません。また、証券会社以外でご購入いただいた場合は、投資者保護基金の保護の対象ではありません。

・当資料は信頼できると判断した各種情報等に基づき作成していますが、その正確性、完全性を保証するものではありません。また、今後予告なく変更される場合があります。

・当資料中の図表、数値、その他データについては、過去のデータに基づき作成したものであり、将来の成果を示唆あるいは保証するものではありません。

・当資料で使用している各指数に関する著作権等の知的財産権、その他の一切の権利はそれぞれの指数の開発元もしくは公表元に帰属します。

(提供元:三井住友トラスト・アセットマネジメント)

関連リンク