サステナビリティ経営コンサルタントが説く“日本と海外のESG事情”~後編~

【ESG投資を知る】「サステナビリティ経営をしたら儲かる」は誤解!?

「ESG投資」とは、事業を通じて環境問題や社会課題の解決に取り組む企業への投資のこと。投資家が意識するだけでなく、企業が経営や事業を見直すきっかけにもなっている。では、企業がどのようなところに注力していくと、投資家のESG投資の対象となるのだろうか。

前回、海外と日本のESG投資の違いを解説してもらったサステナビリティ経営コンサルタントの本田健司さんに、企業が目指すべき未来について聞いた。

“日本企業に対するESG投資”が進まない理由

――そもそも日本と欧米では、ESG投資の手法などに違いはあるのでしょうか?

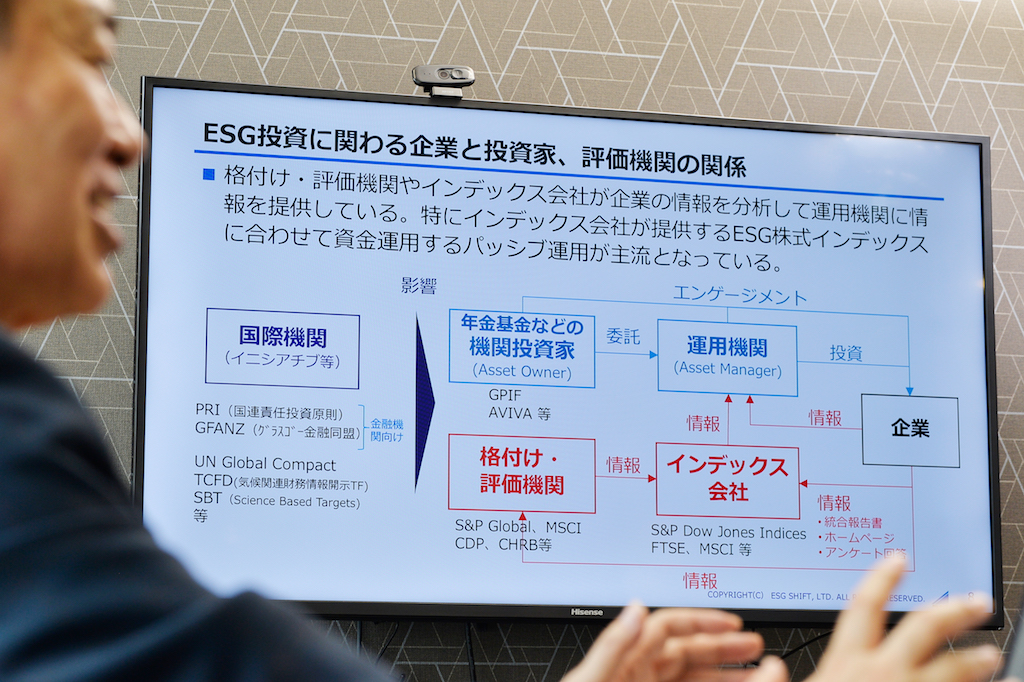

「“世界最大の機関投資家”といわれる年金積立金管理運用独立行政法人(GPIF)は、インデックス会社が提供しているESGに関する指数をもとにESG投資を行っています。実は、インデックス会社のほとんどは海外の企業で、GPIFが使っている指数も海外の企業が提供しているものなので、手法としては欧米と変わりません。

ただし、日本企業に対する投資に絞ると、日本のESG投資はまだまだ進んでいないといえます」

――なぜ、日本企業に対するESG投資は進んでいないのでしょう?

「企業がESG投資の対象になるには、事業を進める際に社会や環境にマイナスの影響を与えず、プラスの影響を与えることをすることが前提ですが、それだけで投資対象になれるわけではありません。なぜかというと、投資額の大きい機関投資家は指数をもとに投資を行うからです。企業はその指数に組み込まれなければ、ESG投資の対象になるのは難しいといえるでしょう」

――個人投資家も、機関投資家の手法や使用している指数を参考にESG投資をすることがほとんどだと思うので、指数に組み込まれることは重要ですね。

「指数に組み込まれるには、ESG情報を積極的に開示したり、インデックス会社から届くアンケートなどに回答したりして、評価される必要があります。私も野村総合研究所でサステナビリティ推進室長を務めていたときに、アンケートに回答したことがありますが、ものすごく膨大な量で苦労しました。

このアンケートなどに答え、インデックス会社の評価をクリアして、指数に組み込まれる日本企業が増えていけば、日本企業に対するESG投資も活性化していくでしょう」

これからの企業に必要なものは「ROE」と「ESG」の両立

――ESG投資はリターンもしっかり求めていくものですが、企業がサステナビリティ経営を進めることで収益が上がり、株価も上がるといえるでしょうか?

「よく聞かれる質問なのですが、サステナビリティ経営をしたら儲かるというわけではないと考えています。というのも、サステナビリティ経営に切り替えるには、それなりのお金がかかるからです。企業がメインで進めている事業において、脱炭素化や再生可能エネルギー化を進めるとなれば、新たな設備等の購入費用が発生します。

『人材版伊藤レポート』の中心人物である伊藤邦雄先生も、『企業はサステナビリティでないと将来的に存続できないかもしれないが、稼ぐ力がないとサステナビリティは進められない』と、おっしゃっていました」

――サステナビリティ経営に切り替えれば株価が上がると思ってしまいますが、準備段階にかかるコストを認識しなければいけませんね。

「企業にとってサステナビリティ経営は重りで、やると苦しくなるものなので、そのための体力をつけなければいけません。そこで重要になるのがROE(自己資本利益率)、つまり収益性です。サステナビリティ経営を進める前に稼げなければ、企業そのものが続かない可能性が出てきます」

――まずは収益を上げることに注力するべきということでしょうか?

「とはいっても、収益のためにネガティブインパクト(社会や環境に負の影響を与えること)をしてしまっては意味がありません。ESG投資は今後ますます進むことが予想されるので、ROEとESGの両方を考えていくことになるでしょう。

ただ、新しい事業を始めなければいけないというわけではありません。先ほど話した指数に組み込まれるには、ネガティブインパクトを抑止することが重要になります。メインとしている事業において、CO2の排出や労働環境の問題などのネガティブインパクトを抑えつつ、収益を上げていくことができれば、その企業の未来は開けるはずです」

――収益性とサステナビリティの両立が、これからのカギとなりそうですね。

「そうですね。世界のESG投資額は年々増えていて、2020年時点で約35兆ドル、日本円で約5000兆円、世界の投資総額の約36%にのぼっています。このままいくと、世界の投資のほとんどがESG投資となるでしょう。

そうなったときに、サステナビリティ経営を進めていない企業は、市場にいられなくなるかもしれません。稼ぐ力をつけながらネガティブインパクトを抑止していくことが、日本企業の課題と考えられます」

企業も長期スパンでの成果を見据えて行うサステナビリティ経営

――サステナビリティ経営が進んでいる日本企業は、どのような取り組みを行っているのでしょう?

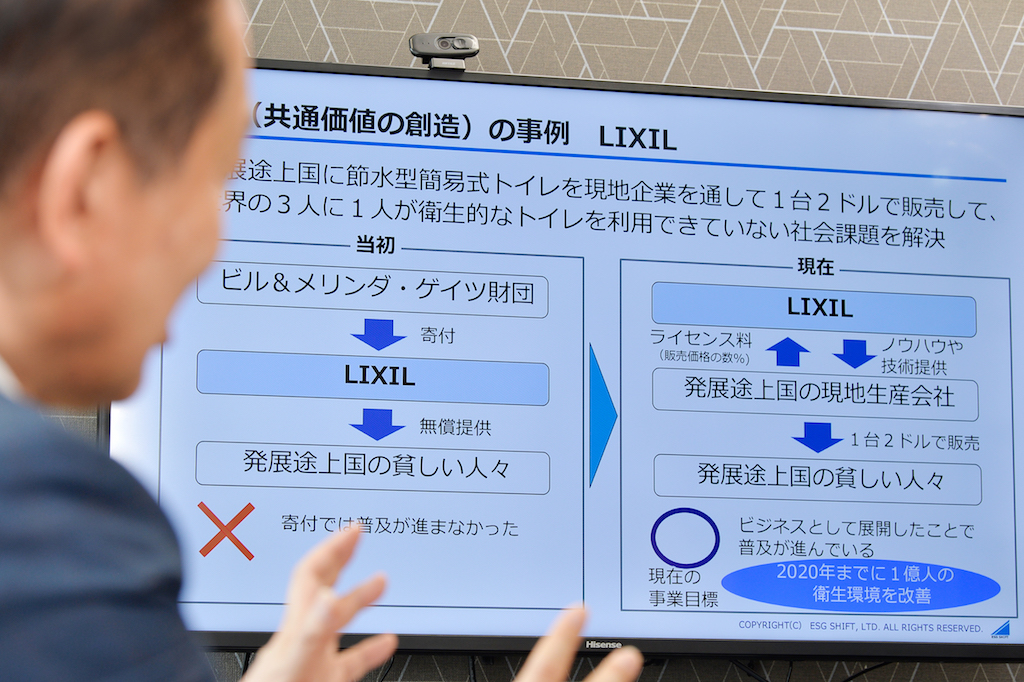

「住宅設備メーカーのリクシルは、1台2ドルの節水型簡易式トイレを発展途上国で販売する事業を展開しています。リクシルが直接売るのではなく、現地の生産会社に生産や販売のノウハウを伝え、販売価格の何%かのライセンス料を取るという形で事業を進めているのです。

1台2ドルのトイレなので、売上は決して大きくはないでしょう。しかし、このビジネスを展開したことでトイレの普及が進み、発展途上国の衛生環境が改善するという効果が出ていますし、将来的に発展途上国の人たちが裕福になったら10万円のトイレを買ってくれるかもしれない。リクシルはこのように長期スパンで考え、サステナビリティ経営を進めています」

――「ESG投資は長期投資と相性がいい」といわれるのは、リクシルのような事業モデルで進めていくものだからなのですね。

「はい。ただ、リクシルのようにポジティブインパクト(社会や環境に正の影響を与えること)を実践するのは難しいものです。ほとんどの企業は、本業でネガティブインパクトを抑止することを考えるのが先決といえるでしょう。そのうえで、本業で稼ぐのがサステナビリティ経営だと思います」

――ESG投資の波に乗り遅れないようにネガティブインパクトを抑止しつつ、収益を上げて事業を拡大していくことが理想といえそうですね。

「すべての企業がネガティブインパクトの抑止を完璧にすれば、ポジティブインパクトもしなくていいはずですよね。日本企業にももっとサステナビリティ経営の意識を高めてほしいですし、そうなることで国内の投資先も増えていくのではないかと考えています」

企業側の視点でサステナビリティ経営やESG投資を見ることで、投資する際に注目すべき点もクリアになりそうだ。これからの日本企業の動きにも注目してみよう。

(取材・文/有竹亮介(verb) 撮影/森カズシゲ)