サステナビリティ経営コンサルタントが説く“日本と海外のESG事情”~前編~

【ESG投資を知る】“世界規模の社会課題”がきっかけでグローバルに動き出したサステナビリティ経営

事業を通じて環境問題や社会課題の解決に取り組む企業への投資「ESG投資」を日本でも耳にするようになったのは、2014年の日本版スチュワード・シップコードの公表や、2015年に年金積立金管理運用独立行政法人(GPIF)が国連責任投資原則(PRI)に署名したことがきっかけといえるだろう。

しかし、海外、特に欧米では、もっと早い時期からESG投資が動き出していたようだ。

かつて野村総合研究所サステナビリティ推進室長を務め、現在はサステナビリティ経営コンサルタントとして活動している本田健司さんに、日本と海外におけるESG投資との向き合い方の違いを聞いた。さらに、環境・社会・経済において持続可能な状態を目指す経営であるサステナビリティ経営についても伺う。

“ESG投資=長期スパン”の構造に湧いた興味

――本田さんはどのような経緯で、サステナビリティ経営に携わるようになったのでしょう?

「野村総合研究所で証券・公共などのシステム開発や新規事業の立ち上げを担当した後、2013年に総務部に異動し、2014年に社内のサステナビリティ推進委員会の立ち上げを担当したのが最初です。2016年にサステナビリティ推進室長になり、2022年の退職までその職に就いていました。

サステナビリティの取り組みはやってみると面白いし、投資にも関係することがわかって、関心が強くなっていきましたね」

――どのようなところに面白みを感じましたか?

「野村総合研究所に入社した80年代は株価チャートをつくる業務を担当していたのですが、入社1年目に日経平均株価が1万円を切っていたところから、翌年は2万円を超え、翌々年は3万円、さらにその次の年は4万円になりかける様子を見て、新人ながら『こんなにお金が増えるわけがない』と感じたんですよ。結果的にバブルははじけたわけですが、そのときの違和感はずっと残っていました。

一方、サステナビリティ経営に関連するESG投資は、本来の投資に近いと感じたんです。長期スパンで企業に投資する構造は、その企業に価値を感じるという意味では自然なものですし、それで株価が上がるなら素晴らしいことではないですか。だから、興味が湧きました」

サステナビリティ経営が進む理由は“社会課題の深刻化”

――本田さんがサステナビリティに携わり始めた2014年は、日本ではまだ認知されていなかったですよね。

「まだまだでしたね。勉強する意味も込めて、サステナビリティ推進委員長だった取締役が『まずは海外に行ってきなさい』と、1週間ヨーロッパに行かせてくれたんです。脱炭素や省エネなどの取り組みを行う企業や施設を巡ったのですが、その時点でいまの日本よりも進んでいて、世界との違いを実感しましたね」

――なぜ、欧米ではサステナビリティやESGに関する取り組みが進んでいるのでしょう?

「世界的に動いた大きな要因としては、世界規模の社会課題の深刻化があると考えられます。特に気候変動が挙げられますし、貧困、人権侵害、水質汚染、生物多様性や食料の問題も密接に絡んでいる。その中で世界的に環境問題や人権問題の危機意識が高まってきたのだと思います。

資本市場においてもESGへの関心が高まり、ESGに関する国際的な原則が整備され、国連MDGs(※1)をはじめとする社会課題解決の目標が合意されました。その流れで、CSV経営(※2)やパーパス経営(※3)といった新たな経営論が出現したことで、サステナビリティと経営の一体化が求められるようになったといえます」

※1 ミレニアム開発目標(Millennium Development Goals: MDGs)。2000年9月に国連ミレニアム・サミットで採択された開発分野における国際社会共通の目標。

※2 経済的価値(利益の獲得)と社会的価値(社会課題の解決)の両立を指す「共有価値」の創造を軸とする経営のこと。

※3 自社の存在意義や社会貢献の手段を明確にし、それを経営の軸として事業を進めること。

――国連MDGsの頃というと、2000年頃ですよね。2006年にPRI(責任投資原則)が提唱される前から動き出していたんですね。

「動き出してはいましたが、特にサステナビリティ経営に大きな影響を与えたのはPRIだと思います。というのも、PRIが提唱されるまでは、ESG投資ができなかったのです」

――なぜ、ESG投資ができなかったのでしょう?

「日本ではGPIFが主にESG投資をけん引しているのと同じで、世界でも年金基金が中心になっています。年金基金が運用するのは国民のお金ですし、金額も大きいので、投資先は慎重に選ぶことになります。そのため、当初は、実際に投資をする運用機関の受託者責任(預かったお金を誠実に運用する責任)とESG投資は矛盾するのではないか、という意見があったのです。サステナビリティ経営は利益につながらないと思われていたので。

年金基金は儲かるところに投資すればいいという考え方もありました。しかし、儲かりやすいタバコ産業に投資すると、タバコを吸う人が増えて病気になり、医療費が増大し、トータルではマイナスになる。このようなさまざまな議論が行われ、ESG投資は受託者責任に反しないという結論が出たのです。その結論に国連がお墨付きを付けたのがPRIであり、PRIが提唱された2006年以降、ESG投資が加速していきました」

ESG投資で企業を見ていく際のポイント

――GPIFがPRIに署名したのが2015年と、PRIの提唱から9年後ですね。

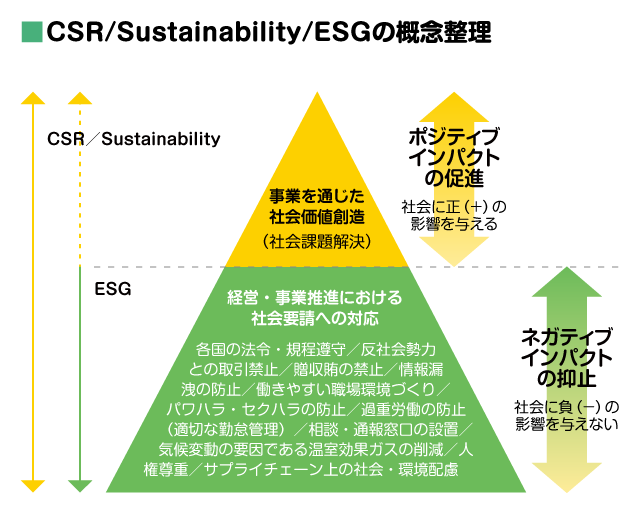

「その分、後れを取ったといえますね。また、日本では言葉の意味が勘違いされているところもあります。例えば、『サステナビリティ』は地球や社会の持続可能性を意味しますが、企業の持続可能性と思っている人が多い印象です。『CSR』も、日本では社会貢献の意味で使われますが、本来は社会的責任(社会課題の解決に寄与すること)を指すものです。

ESG投資の定義もあまり浸透していませんが、投資家が評価するべきは『ネガティブインパクトの抑止』と『ポジティブインパクトの促進』。ネガティブインパクトとは社会に負の影響を与えることで、CO2の排出や労働環境の問題などが挙げられます。ポジティブインパクトとは社会に正の影響を与えることで、CO2削減のための仕組みの開発などが考えられます」

――事業のなかで社会に対して悪いことをせず、いいことをしている企業に投資するものと考えると、わかりやすいですね。

「ESG投資をする場合は、特に『ネガティブインパクトの抑止』を見ることが重要です。たとえ社会に対していいことをしていても、同時に悪いことをしていたら、投資しにくいですよね。

ネガティブインパクトが抑止されていることが確認されたうえで、ポジティブインパクトを評価していくという順序で見ていくことが、ESG投資の流れと考えられます」

欧米で問題になっている「ESGウォッシュ」の実態

――海外では、企業が社会や環境に配慮しているように見せかけて、実態は異なる状態を指す言葉の「ESGウォッシュ」や「グリーンウォッシュ」が話題になっていますが、日本でも今後注意するべきでしょうか?

「欧米では、消費者が購入する製品のなかに『ESGウォッシュ』『グリーンウォッシュ』のものがあったために、『買わせるためにウソをついたのか』という批判が出ましたが、日本はそこまで大規模にサステナビリティをうたっている会社がないという実情があります。日本の消費者もサステナビリティやESGの認識が低いので、見せかける必要のある段階には来ていないと感じています。

ただ、『ESGウォッシュ』『グリーンウォッシュ』というものがあることは、知っておいたほうがいいでしょう」

――ちなみに、「ESGウォッシュ」が出たことで、ESG投資が停滞することは考えられますか?

「私はないと思っています。そもそもESG投資の中心は年金基金で、彼らが投資の指標にしているのは、S&P ダウ・ジョーンズ・インデックス社やMSCI社、FTSE社などのインデックス会社が提供している指数です。企業がこれらの指数に組み込まれるには、ネガティブインパクトの抑止に誠実に取り組んでいることの評価が必要になります。つまり、年金基金がESG投資をしている企業は正当に評価されているため、『ESGウォッシュ』や『グリーンウォッシュ』には当たらないといえるのです。

『ESGウォッシュ』が話題になっても、指数に連動する形でESG投資を行っている年金基金は、投資をすぐに止めるという判断をしないだろうと考えられるので、停滞する可能性は低いでしょう」

海外の実情を知ることで、日本はまだ「ESG投資」がこれからの段階にあることを実感する。後編では、日本企業が目指すべきサステナビリティ経営の形について、伺う。

(取材・文/有竹亮介(verb) 撮影/森カズシゲ)