2024年2月28日上場

140A:iFreeETF 米国10年国債先物インバース

提供元:大和アセットマネジメント

- TAGS.

2024年2月28日に【iFreeETF 米国10年国債先物インバース】(銘柄コード:140A)が新規上場します。

この新しいETFの特徴、組成や設定のねらいについてご紹介いたします。

基本情報

| 銘柄名・コード | iFreeETF 米国10年国債先物インバース ・(銘柄コード:140A) | ||

| ファンドの特色 | 信託財産の1口当たりの純資産額の変動率をS&P10年米国債先物インバース指数(以下、「対象指標」といいます。)の変動率に一致させることを目的とします。 運用にあたっては、主として米国10年国債先物取引を売建てるとともに、残存期間の短いわが国の債券および米国の債券ならびにマザーファンドの受益証券に投資し、信託財産の1口当たりの純資産額の変動率を対象指数の変動率に一致させることをめざします。 |

||

| 対象指標 | S&P10年米国債先物インバース指数 | ||

| 対象指標の概要 | 「S&P10年米国債先物インバース指数」は、日々の騰落率をS&P10年米国債先物指数の騰落率の-1倍(マイナス1倍)として計算された指数です。1999年12月1日を基準日とし、その日の指数値を100ポイントとして算出され、2018年5月14日より算出を開始しております。 | ||

| 計算期間 | 毎年4月11日~10月10日、10月11日~4月10日 (※最初の計算期間は2024年2月26日(当初設定日)から2024年10月10日まで) |

||

| 分配金支払基準日 | 毎年4月10日、10月10日(年2回) | ||

| 管理会社 | 大和アセットマネジメント株式会社 | ||

| 信託受託会社 | 三井住友信託銀行株式会社 | ||

| 売買単位 | 1口単位 | ||

| 信託報酬 | 年率0.495%(税抜0.45%)以内 | ||

| 上場日 | 2024年2月28日(予定) | ||

新しいETF組成の思い

大和アセットでは「投資(investment)を、もっと自由(Free)に」の思いを込めて、iFreeというブランドの下、ETFを組成しています。

今回ご紹介するのは、米国国債先物の中でも最も取引高が多い10年国債先物の騰落率に対し-1倍(マイナス1倍)の騰落率を実現することを目指すETFです。

当ETFは、国内ETF市場では初の米国国債インバース型ETFとなり、様々な相場観を持つ投資家の皆さまに、「機動的なポジション構築」や「保有債券に対するヘッジ取引」はもとより「他資産との組み合わせ等による戦略的なポジション構築」の機会をご提供したいと考えました。

新しいETFの特徴

当ETFは東証に上場する米国国債インバース型ETFであり大きく分けて3つの特徴があります。

1つ目の特徴は、価格形成にあります。当ETFの商品性を反映して、米国国債相場の下落局面(利回りは上昇)でプラスのリターンとなり、米国国債相場の上昇局面(利回りは低下)でマイナスのリターンとなります。(※1)

2つ目の特徴は、これまで投資家がアプローチするには相対的にハードルが高かった米国国債先物取引に当ETFを通じてアクセスできる点です。当ETFでは先物取引を行う際の様々な処理は全てETF内で行うため、投資家の取引負担が大幅に軽減され、円貨で手軽に米国金利のインバースポジション(売りポジション)を構築することが可能となりました。

なお、先物取引に係る証拠金等(米ドルの保有部分)については、為替変動リスクを低減するため為替ヘッジを行ないます。(※2)

3つ目の特徴は収益分配金についてです。当ETFの主要な取引対象は米国国債先物取引となります。そのため、一般的な債券投資のように利息を受け取ることはなく、お支払いできる収益分配金の原資は発生しないことになります。投資対象となっているマザーファンドの受益証券などからの利息等や、保有する現金・証拠金等から発生する利息は収益分配金の原資となることがありますが、その金額は相対的に極めて少なく分配額がゼロとなる場合があります。

(※1)債券の利回りと価格の関係は逆となり、さらにインバース(売り)ポジションとなりますのでご注意ください。

(※2)為替変動リスクを完全に排除できるものではありません。為替ヘッジを行なう際、日本円の金利が組入資産の通貨の金利より低い時には、金利差相当分がコストとなり、需給要因等によってはさらにコストが拡大することもあります。

連動する指数の特徴

米国国債先物では、2年国債先物、5年国債先物、10年国債先物、長期国債先物など、短期・中期・長期の複数の年限の先物が活発に取引されています。その中でも、米国10年国債先物は最も取引量が多く中心的な取引として指標化されているものです。

一般的に短期債は足元の金融政策や政策金利水準を反映しやすく、長期債は均衡金利水準やインフレ率、長期の潜在成長率を反映しやすいという特徴があります。これに対し10年債など中~長期の金利は、短期債から長期債にわたって反映される様々な価格形成要因の影響を受け、多くの投資家が10年国債先物を取引する要因ともなっています。

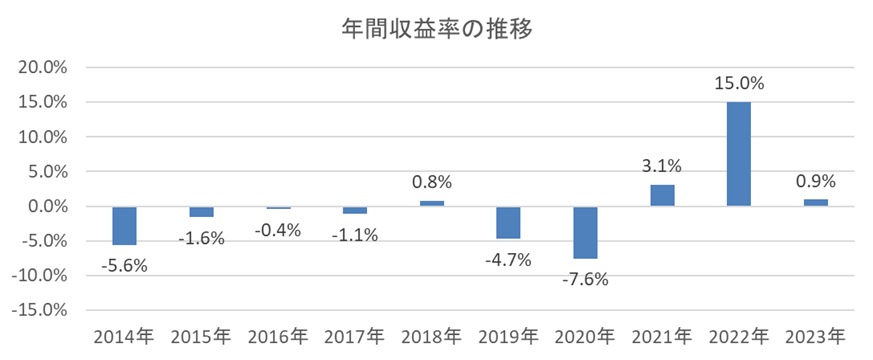

連動指標のパフォーマンス

連動対象指数の約10年の指数の推移状況は以下の通りです。

(ご注意)算出開始日以前の情報は算出開始日において有効なメソドロジーに基づいて行ったバックテストによるものです。

(出所)S&Pダウ・ジョーンズ・インデックスのデータを元に大和アセット作成

間別騰落率については以下の表をご覧ください。

(出所)S&Pダウ・ジョーンズ・インデックスのデータを元に大和アセット作成

パフォーマンスの特徴

対象指数の値動きについての追加的記載事項

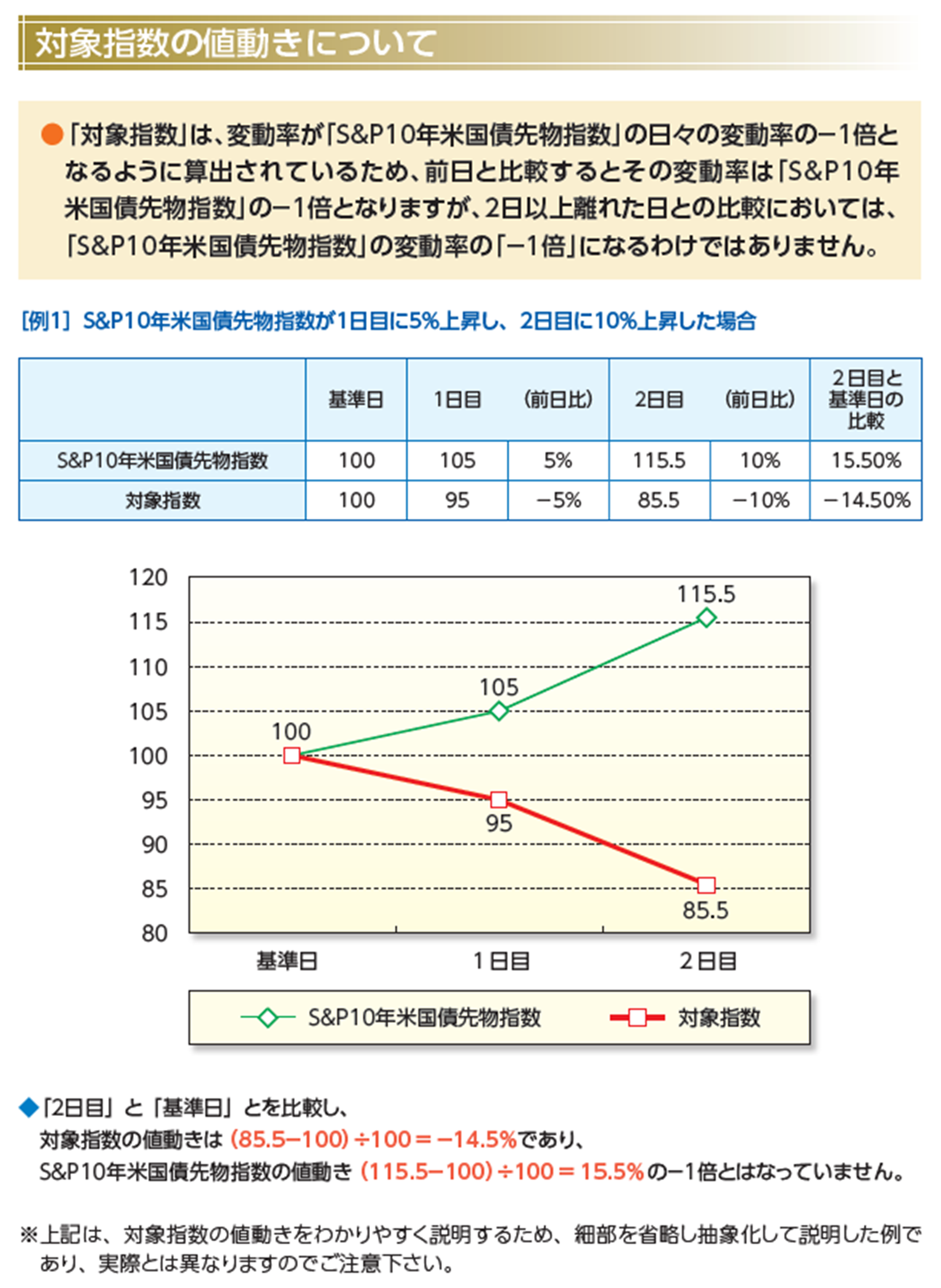

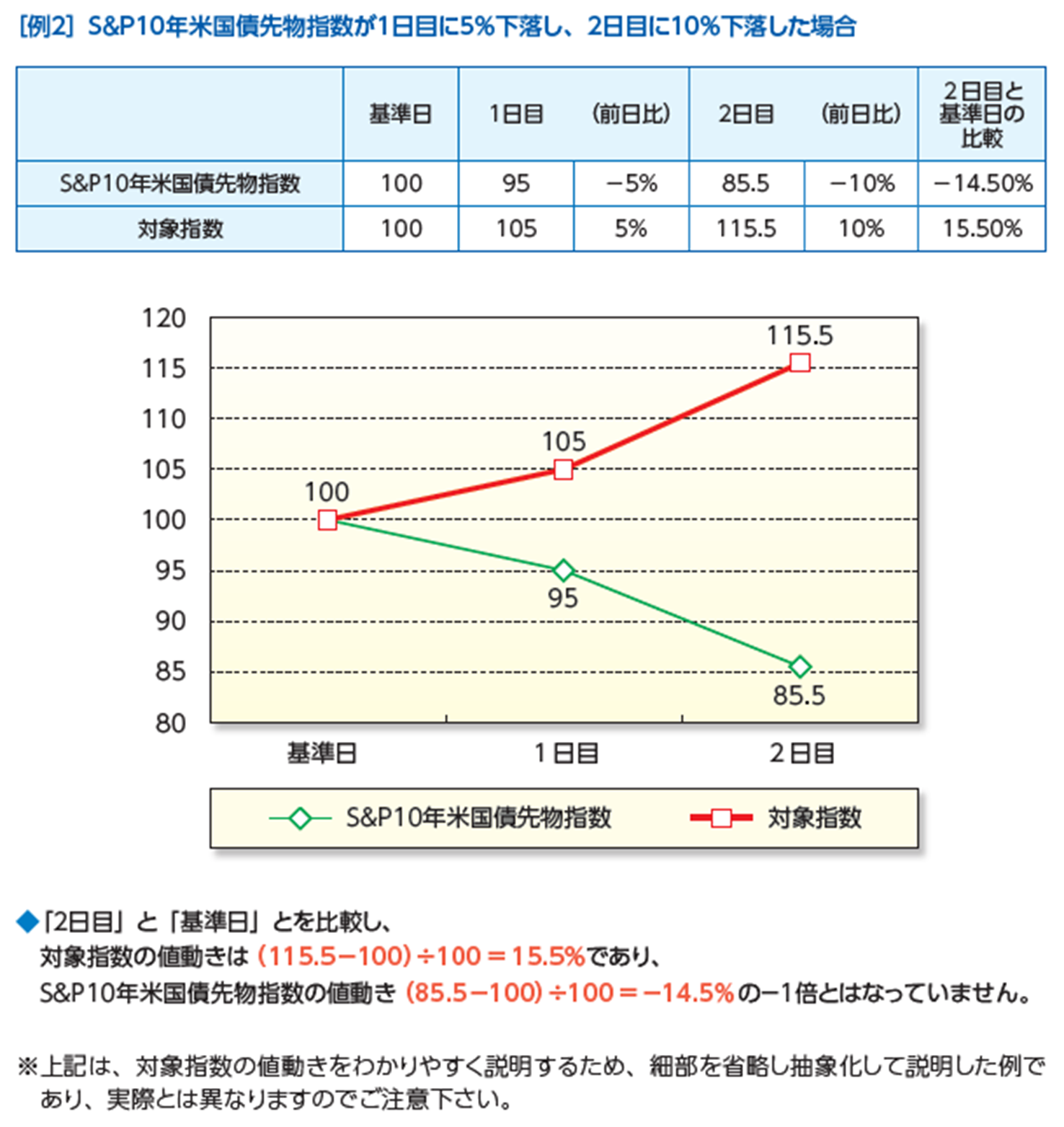

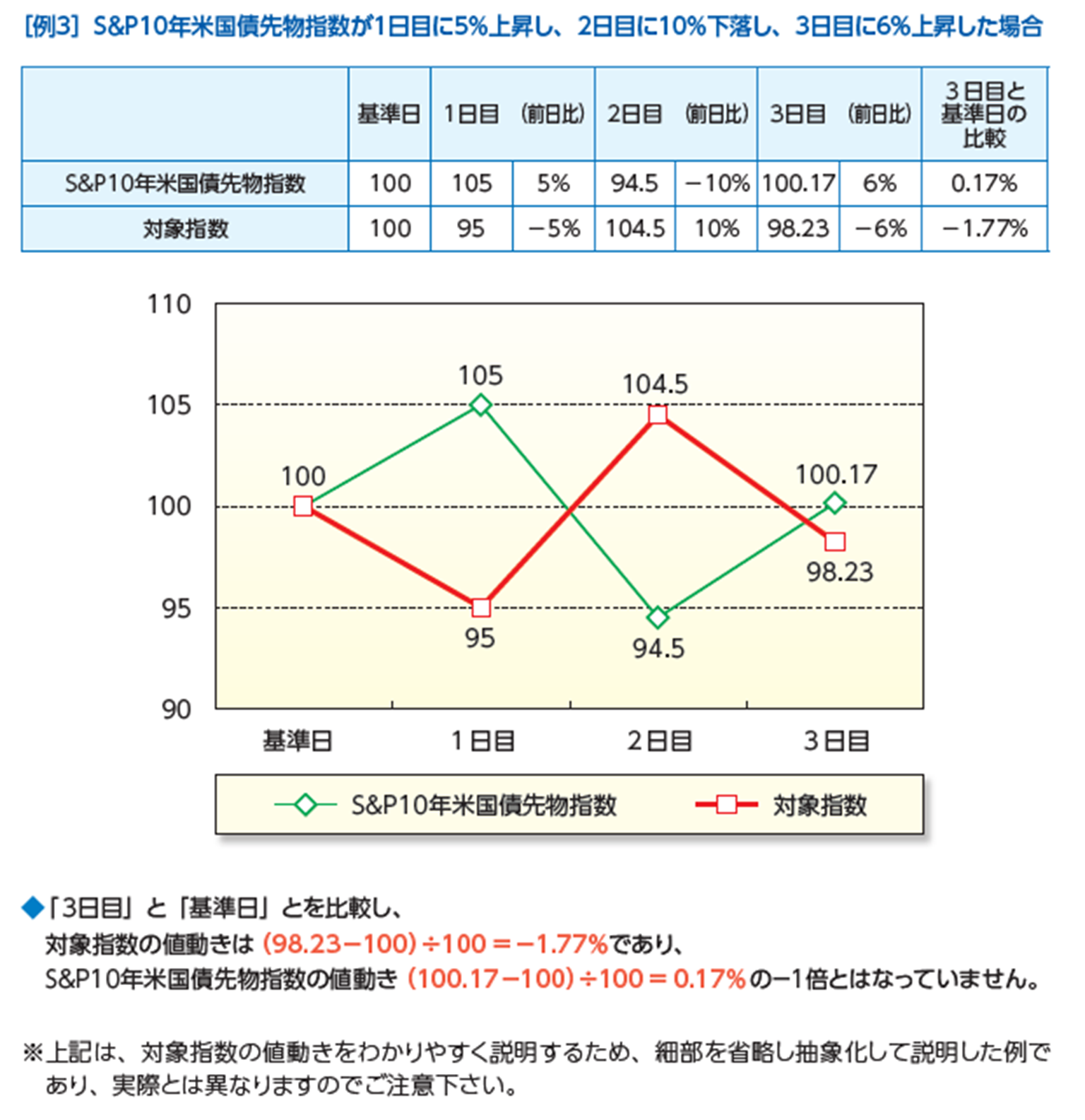

対象指標とする「S&P10年米国債先物インバース指数」は基本的に原指標の「S&P10年米国債先物指数」の変動率の「-1倍」(マイナス1倍)の値動きになる指数です。

指標と原指標は完全な逆相関ではないため、複数日以上の計算期間では、複利効果のため指数値は一般的に「S&P10年米国債先物指数」の変動率の「-1倍」とはならず、計算上、差が生じます。この差は当該期間中の「S&P10年米国債先物指数」の値動きによって変化し、プラスの方向にもマイナスの方向にもどちらにも生じる可能性がありますが、一般に、「S&P10年米国債先物指数」の値動きが一定の範囲内で上昇・下落を繰り返した場合に、マイナスの方向に差が生じ、対象指標は逓減する可能性が高くなります。

また、一般に、当該期間が長くなればなるほどその差が大きくなり、対象指標の逓減が強まる特性を持ちます。レバレッジ倍率に比した高リスク商品であり、初心者向けの商品ではありません。長期に保有する場合、対象資産の値動きに比べて基準価額が大幅に値下がりすることがあるため、そのことについてご理解いただける方に適しています。対象株価指数である「S&P10年米国債先物インバース指数」の値動きの特性については、下記もあわせてご参照ください。

【参考情報】

● 情報ベンダーコード

(ETFコード)

Quick:140A/T、Bloomberg:140A JT Equity、Refinitive:140A.T

(対象指標)

Quick:-、Bloomberg:SPUST1IP Index、Refinitive:-

※指数のディスクレイマーについては下記をご参照ください。

S&P10年米国債先物インバース指数(「当インデックス」)はS&P Dow Jones Indices LLCまたはその関連会社(「SPDJI」)の商品であり、これの使用ライセンスが大和アセットマネジメント株式会社に付与されています。S&P®、S&P 500®、US 500、The 500、iBoxx®、iTraxx®およびCDX®は、S&P Global, Inc. またはその関連会社(「S&P」)の商標です。Dow Jones®は、Dow Jones Trademark Holdings LLC(「Dow Jones」)の登録商標です。これらの商標の使用ライセンスはSPDJIに付与されており、大和アセットマネジメント株式会社により一定の目的でサブライセンスされています。当ファンドは、SPDJI、Dow Jones、S&P、それらの各関連会社によって後援、推奨、販売、または販売促進されているものではなく、これらのいずれの関係者も、かかる商品への投資の妥当性に関するいかなる表明も行わず、当インデックスのいかなる過誤、遺漏、または中断に対しても一切責任を負いません。

関連リンク