“稼ぐ力”で-日本経済の活性化を牽引

【トップインタビュー】ついに登場!日本初のJPXプライム150連動型ETF 「iFreeETF JPXプライム150」

- TAGS.

2024年1月24日、日本初のJPXプライム150指数(配当込み、以下略)への連動を目指すETFとして「iFreeETF JPXプライム150」(銘柄コード:2017)が上場し、上場セレモニーが行われました。当ETFの上場にはどんな背景や想いがあったのか、大和アセットマネジメントの小松幹太社長とJPX総研の宮原社長に、上場セレモニー当日にお話を伺ってきました。

ETF組成への思い

―本日は上場おめでとうございます。まずは小松社長にお話をお伺いしたいのですが、JPXプライム150指数に連動する初のETF「iFreeETF JPXプライム150」の商品化にはどういった想いがあったのでしょうか?

小松社長:

資本効率改善に向けた日本企業の改革の進展と成長性への期待から、国内外の投資家による日本株へのマネーシフトが生じています。年明け1月11日には、東京証券取引所のドル建ての時価総額が上海証券取引所を上回り、3年半ぶりにアジア首位に返り咲くなど、1990年3月以来の約34年ぶりの高水準となっております。このように注目度が高まる日本市場の継続的な成長を享受する、中長期での資産形成のベースとなる新たな選択肢を検討する中で、企業価値向上を意識した経営を実現した企業に対し、更なる企業価値向上を促進するJPXプライム150指数のコンセプトに共感し、本ETFを組成するに至りました。

―指数のコンセプトに共感した点について、詳しく教えていただけないでしょうか?

小松社長:

日本市場が更なる活性化と真の成長を遂げるためには、資本コストや株価を意識した価値創造経営の浸透と日本株市場の魅力向上へ向けた改革が、質を伴って今後も継続されることが必要です。JPXプライム150指数に選定される企業はこのような施策を実現し、中長期での成長が期待できることから、投資対象としてふさわしいと考えました。日本企業の企業価値向上経営への意識は高まっており、日本市場の活性化は着実に進展していますが、全体で見れば未だ改革の余地が残されており、市場全体に意識改革を促し、継続的な企業価値向上への取り組みを推進していく必要があると考えています。

宮原社長:

我々JPXグループとしても同様の認識を持っております。2022年4月に市場区分の見直しを実施しましたが、その大きな目的は、上場会社に企業価値向上を実現してもらうための基盤を整備することであり、その実効性を向上させるため、投資家、上場会社の経営者、学識経験者、エコノミストなどの市場関係者で構成されるフォローアップ会議を設置しました。そこでの議論においても、企業が投資家の期待に応え、持続的な成長と中長期的な企業価値向上を実現するためには、資本コストや資本収益性を十分に意識した経営が重要といった指摘があり、そうした状況から、2023年3月に東証から上場企業の皆様へ「資本コストや株価を意識した経営の実現に向けた対応」を要請いたしました。

ちょうど先日1月15日に、本要請に基づき開示を行っている企業の状況が公表されましたが、上場企業の取組みは進んできているように思います。JPXグループでは、引き続き、より多くの上場企業の皆様に取り組んでいただけるよう働きかけていくとともに、対応のポイントや事例の公表等を通じて、取組みの継続的なブラッシュアップを促してまいりたいと思います。

小松社長:

東証の要請にもあるように、日本企業が企業価値向上に取組み、稼ぐ力を高めていくことが必要です。それが実現すれば投資家からの投資が集まるようになり、その投資資金を活用して更に企業が成長していくという一連のサイクルが生まれることとなり、それが今後、日本が成長していくためには不可欠だと考えています。

我々大和アセットマネジメントとしても、こうした良いサイクルを生み出す機能の一翼を担いたいと考え、「iFreeETF JPXプライム150」の組成に着手しました。投資家の皆様にいち早く投資機会を提供したかったので、本日、日本初のJPXプライム150指数連動型ETFを上場できたことを喜ばしく思います。

指数開発の経緯

―なるほど、日本市場の成長とそのためにいち早く商品提供をしたいという想いから商品組成が進められたのですね。ここで改めてではありますが、指数としては2023年7月に発表されたJPXプライム150指数、その裏側にはどのような開発背景があったのか、宮原社長に伺いたいのですが、いかがでしょうか?

宮原社長:

先ほども少し触れましたが、特に2022年4月の市場区分の見直し以降、企業の価値創造に期待と注目が集まっています。当時の日本の企業の状況としては、将来の価値創造の期待を表すPBR(株価純資産倍率)が1倍割れしている銘柄が、米国S&P500構成銘柄では約5%程度であるのに対し、東証プライム市場の上場銘柄では約半数に上っていました。

―投資家にとって日本は価値創造ができている企業が少ないと評価されていると考えられますね。

宮原社長:

はい、しかしその一方で、裏を返せばPBRが1倍を超えている企業も半数あり、しっかりと価値創造している企業もたくさんあるとも言えます。価値創造とはつまり“稼ぐ力”であり、そうした稼ぐ力を持つ企業を見える化し、構成銘柄としたのがJPXプライム150指数です。

小松社長:

日本の稼ぐ力を持った企業が集結した指数ですから、これからの日本経済の牽引役として期待が高まりますね。今後の日本の成長力を買おうとする海外投資家も注目するはずですし、ゆくゆくはアジアを代表する指数になるのではないかと期待しています。

宮原社長:

おっしゃるとおりです。将来的には JPXプライム150指数を構成する、時価総額が1兆円を超えるような規模の日本を代表する企業の皆様が価値創造を意識した経営の先導役となって、日本経済および日本の株式市場全体をリードしていただくことを大いに期待しています。

指数の特徴

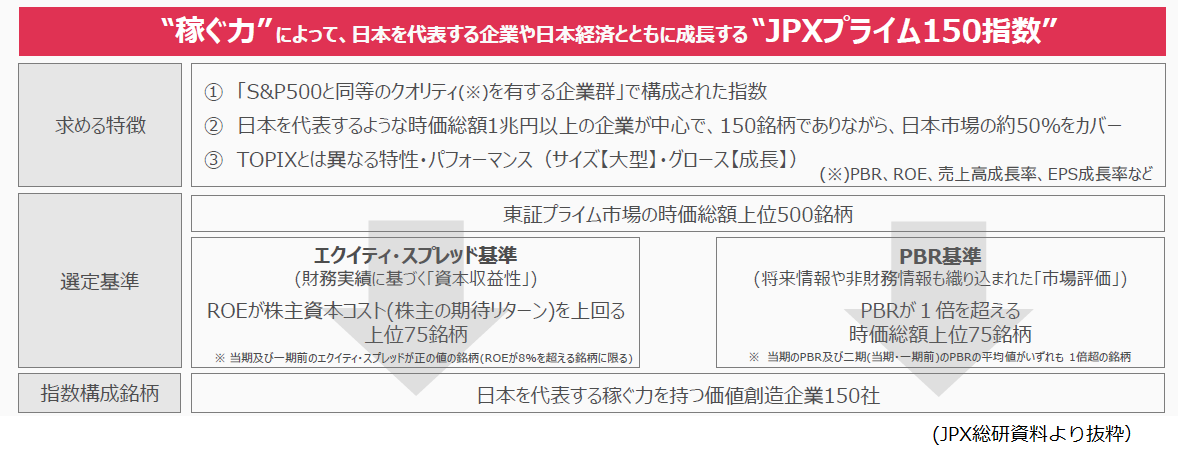

―具体的にはどうやって稼ぐ力を持った企業を選定しているのでしょうか?

宮原社長:

東証プライム市場の時価総額上位銘柄のうち、「資本収益性」に着目したエクイティ・スプレッド基準と「市場評価」に着目したPBR基準で、計150社を選定します。エクイティ・スプレッドとはROEから株主が期待するリターンである「株主資本コスト」を差し引いた値であり、PBRは株価が1株当たり純資産の何倍かという値です。

小松社長:

エクイティ・スプレッド基準は、投資家の期待を超えて稼いだ企業群、PBR基準は、投資家から将来の稼ぐ力を評価された企業群と言えますね。

宮原社長:

はい、そのとおりです。エクイティ・スプレッドは営業実績として創造された付加価値、PBRの1倍を超える部分はいわゆる企業の非財務資本によって創造された付加価値であり、多面的に企業の稼ぐ力を評価しています。

小松社長:

実は、残念ながら大和証券グループ本社はJPXプライム150指数に現在入れていないのですが、PBRは1倍を超える水準となりました。今後ROEが上昇し、構成150銘柄に選定されることを期待しています。

実際に選ばれた企業を見てみると、経営の効率性が高く、市場からも評価されている日本を代表する優良企業群だと感じています。

宮原社長:

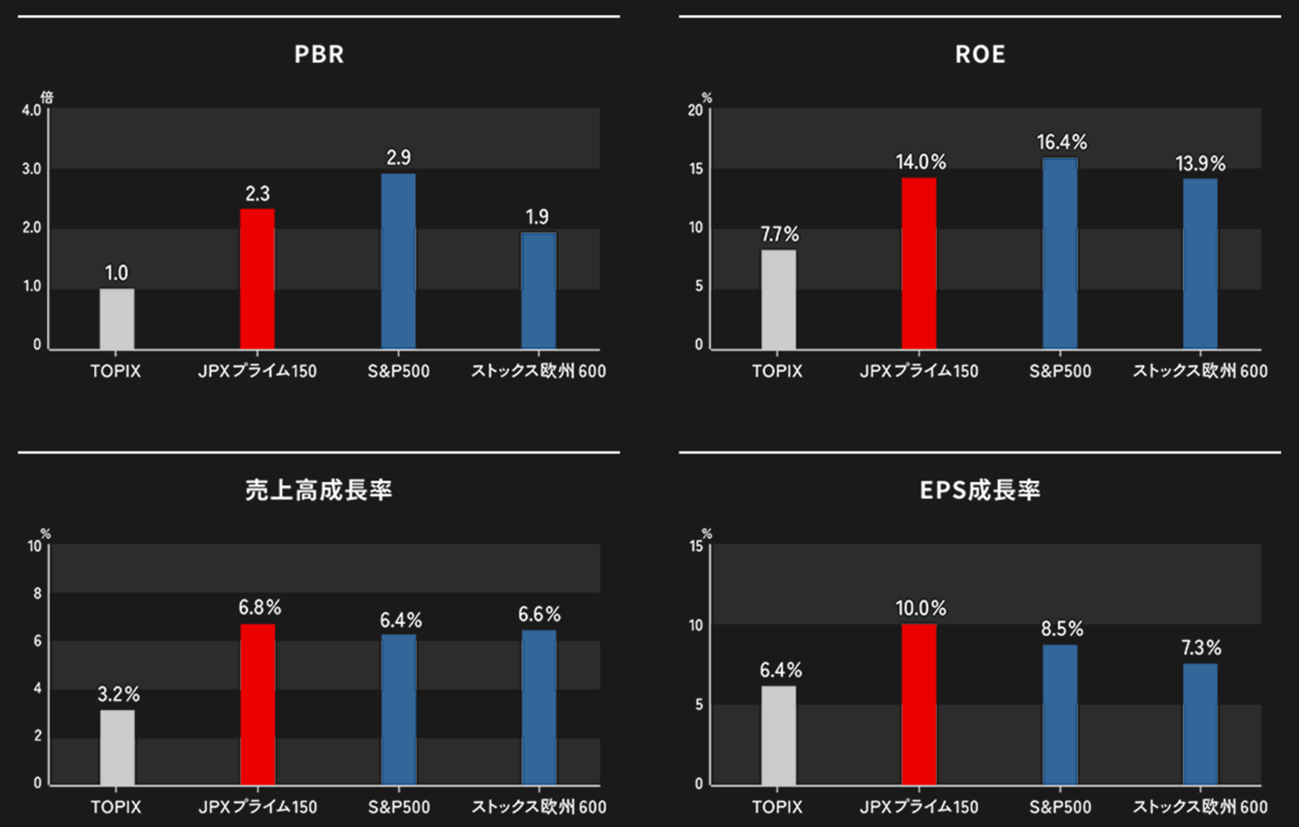

はい、実際にJPXプライム150指数の構成銘柄のPBRやROEは欧米の代表的な株価指数と比較しても遜色のないクオリティであり、これは売上高やEPS(1株当たり純利益)の成長率についても同様です。

(出所)JPX総研のデータから大和アセットマネジメント作成

―S&P500と言えば投資家なら誰もが知る米国の主要指数ですが、S&P500の構成銘柄と同水準の稼ぐ力を持った企業群が構成銘柄となっているということは、今後より一層の成長が期待できそうですね。

宮原社長:

はい、今回大和アセットマネジメント様に上場していただきました「iFreeETF JPXプライム150」を通じて、投資家の皆様には日本の稼ぐ力を持った企業の成長の果実を享受していただければと思います。

ETFの特徴

―小松社長にお伺いしたいのですが、今回ETFとして上場した「iFreeETF JPXプライム150」ですが、どのような投資ニーズに応えた商品なのしょうか?

小松社長:

まず第一に、先ほどご説明にあったような指数のコンセプトや指数のクオリティの観点で今までにない投資の選択肢であるということです。日本経済のダイナミズムを捉えることができる他に類を見ない商品であるとともに、S&P500のクオリティに匹敵する企業群の日本株に投資ができるという点で画期的な商品です。

また、指数の特性について見てみても、当社では高配当商品に代表される大型・バリューのETFやその他ESGに着目したETFを上場させていますが、本ETFのような「大型・グロース」のETFは今までのラインナップにはなく、他社においても投資信託を含め、こういった特性の商品はあまりないように思います。

宮原社長:

東証に上場しているETFの中でも高配当に着目したものが数多く上場しているのに対し、企業の成長性あるいは価値創造や稼ぐ力に着目したものはそれほど多くはありません。

小松社長:

さらに、機関投資家においても、バリュー投資と組み合わせることでスタイル分散を図るようなニーズにもお応えできるものと考えています。

宮原社長:

JPXグループ一丸となってJPXプライム150指数のプロモーションを実施していますが、海外の機関投資家からも、既存の主要日本株指数と比べて、日本を代表する銘柄が厳選された本指数について新たな選択肢として高い関心の声を聞いています。おかげ様で、3月にはJPXプライム150指数の先物取引もスタートする予定です。今回、大和アセットマネジメント様にETFという投資ビークルを先んじてご用意いただいたことは、我々にとっても強力な追い風です。

―本ETFはどのような市場環境で良いパフォーマンスが期待できるのでしょうか?

小松社長:

先ほどお伝えしたように、ETFの特性が大型・グロースということもあり、金利低下局面、とりわけ米国金利の低下局面で優位なパフォーマンスが期待できるものと考えています。

また短期的な相場環境の一方で、中長期的な目線では、稼ぐ力によって安定的に成長することでETFのパフォーマンスも上昇していくものと考えています。

宮原社長:

当社における過去10年のバックテストにおいても、選定後の各1年間で見るとTOPIXと比較すると勝ったり負けたりでしたが、各3年5年といった形で期間を延ばしてみるとTOPIXへの勝率は高い結果となっていました。

―長い期間持ち続けることで商品のリターンもより期待できますね。

―本日「iFreeETF JPXプライム150」はETFとして上場したわけですが、投資信託と比べたときのETFの魅力はどのようなところにあるのでしょうか。

小松社長:

やはりETFは上場しているため、リアルタイムに取引できるというのは大きな魅力の1つだと思います。場中に実際に取引価格を見ながら売買できるので、個別株と同様、自分の好きなタイミングで売ったり買ったりすることが可能です。

―自分で売買のタイミングを決められるのは良いですね。

小松社長:

「iFreeETF JPXプライム150」の売買とはつまり、JPXプライム150指数を構成する150社の株式をまとめて売買できるということで、150社をまとめて自分の好きなタイミングで売買できるというのは魅力的だと思います。

宮原社長:

多くの企業をまとめて売買することは一般的な公募の投資信託でも可能ですが、やはり自分の好きなタイミングでリアルタイムに売買できるというのはETFならではですね。

小松社長:

はい、ETFならではということでもう1つ、ETFにかかる費用も低く抑えています。当ETFの信託報酬は年率0.176%(税込み)(2024年1月現在)で提供させていただいており、JPXプライム150指数への投資手段としては使い勝手の良いETFではないかと考えています。

―コストを抑えられればより高い運用成果にもつながりますね。

個人投資家へのメッセージ

―最後にお二人より今後の期待や投資家へのメッセージがあれば教えてください。

小松社長:

2024年から新しいNISAが始まり、有難いことに多くのお客様に、iFreeシリーズをはじめとする当社の商品をお選びいただいております。JPXプライム150指数への連動を目指す本ETFは、新NISAの成長投資枠の対象にもなっており、長期資産形成における重要な選択肢になると期待しています。まさに今、変わり始めている日本企業、その象徴となるのがJPXプライム150指数です。投資家の皆様には「iFreeETF JPXプライム150」を通じて、日本のトップ企業のダイナミズムをダイレクトに享受していただきたいと考えております。

宮原社長:

現在まさに日本株への注目が世界からも集まっているところですが、コーポレート・ガバナンスの充実、資本コストや株価等を意識した経営の浸透、スチュワードシップ活動の拡充などにより、今後もさらに高まっていくものと考えます。そうした中で、本ETFが国内及びグローバルな投資家の日本株投資の重要な選択肢となることで、日本株市場の活性化、ひいては日本経済の成長につながることを期待しています。

―お二人とも本日はありがとうございました。JPXプライム150指数への投資にあたっては、「iFreeETF JPXプライム150」の活用を検討してみてはいかがでしょうか?

<左:大和アセットマネジメント 代表取締役社長 小松幹太>

経歴:一橋大商卒。米ハーバード大経営大学院上級マネジメントプログラム修了。昭和60年大和証券入社。令和4年4月から現職。兵庫県出身。

<右:JPX総研 代表取締役社長 宮原 幸一郎>

経歴:慶應法卒。昭和54年電源開発入社。昭和63年東京証券取引所入所。令和4年4月から現職。日本取引所グループ取締役を兼務。東京都出身。

iFreeETF JPXプライム150の特集ページ

※指数のディスクレイマーについては下記をご参照ください。

(1)配当込みJPXプライム150指数の指数値および同指数にかかる標章または商標は、株式会社JPX総研または株式会社JPX総研の関連会社(以下「JPX」といいます。)の知的財産であり、指数の算出、指数値の公表、利用など同指数に関するすべての権利・

ノウハウおよび同指数にかかる標章または商標に関するすべての権利はJPXが有します。

(2)JPXは、同指数の指数値の算出もしくは公表の方法の変更、同指数の指数値の算出もしくは公表の停止または同指数にかかる標章もしくは商標の変更もしくは使用の停止を行なうことができます。

(3)JPXは、同指数の指数値および同指数にかかる標章または商標の使用に関して得られる結果ならびに特定日の同指数の指数値について、何ら保証、言及をするものではありません。

(4)JPXは、同指数の指数値およびそこに含まれるデータの正確性、完全性を保証するものではありません。また、JPXは、同指数の指数値の算出または公表の誤謬、遅延または中断に対し、責任を負いません。

(5)本件商品は、JPXにより提供、保証または販売されるものではありません。

(6)JPXは、本件商品の購入者または公衆に対し、本件商品の説明または投資のアドバイスをする義務を負いません。

(7)JPXは、当社または本件商品の購入者のニーズを同指数の指数値を算出する銘柄構成および計算に考慮するものではありません。

(8)以上の項目に限らず、JPXは本件商品の設定、販売および販売促進活動に起因するいかなる損害に対しても責任を有しません。

関連リンク