積極的にリターンを狙う投資家に人気

S&P500のパフォーマンスを凌駕する株価指数「NASDAQ100」「SOX」のリスク・リターンを徹底比較!

提供元:Mocha(モカ)

米国株価の動きを示す代表的な株価指数のひとつ、S&P500。米国のニューヨーク証券取引所(NYSE)やナスダック(NASDAQ)に上場する銘柄の中から、時価総額の大きな主要500社の時価総額をもとに算出され、米国株式市場の時価総額約80%をカバーしています。

このS&P500の値動きを凌駕するパフォーマンスを見せる株価指数に「NASDAQ100」と「SOX」があります。どちらも積極的にリターンを狙う投資家に人気ですが、どのような違いがあるのでしょうか。

今回は、NASDAQ100とSOXの指標の違いや、リスク・リターンを徹底比較していきます。

NASDAQ100はどんな指標?

NASDAQ100はナスダック証券取引所の上場銘柄のうち、金融業を除く時価総額上位100社で構成された株価指数です。米国企業でなくても条件を満たせば算出の対象になります。

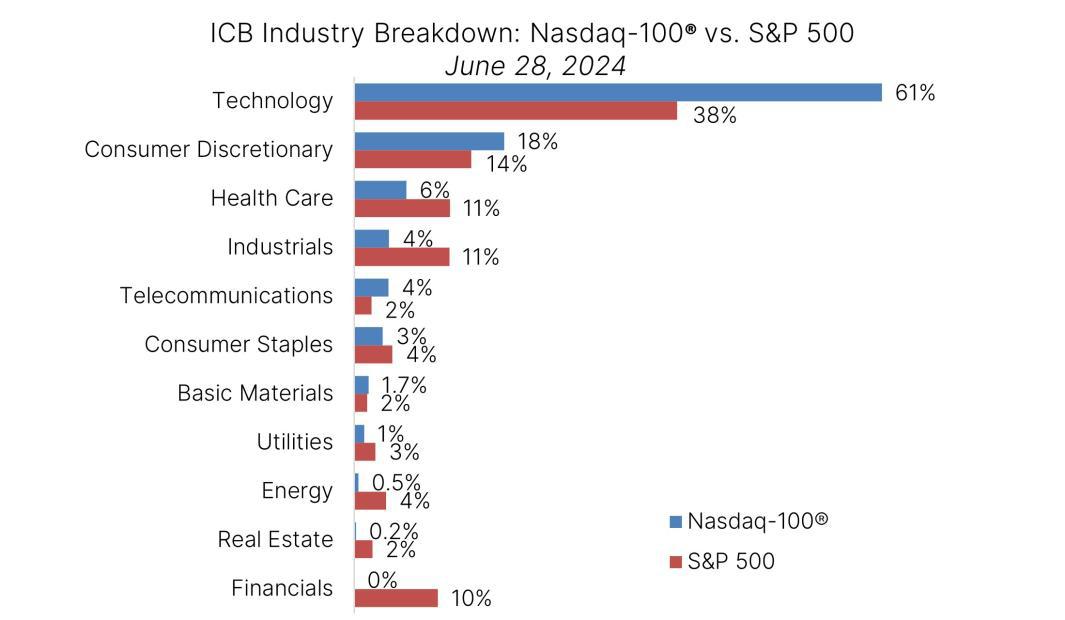

NASDAQ100とS&P500の業種別の構成比率は次のようになっています。

<NASDAQ100とS&P500の業種別の構成比率の違い>

NASDAQ100(青のグラフ)もS&P500(赤のグラフ)も、もっとも多く組み入れているのは情報技術(Technology)です。ただその比率はNASDAQ100が61%、S&P500が38%と、NASDAQ100の方がずっと多くなっています。金融(Financials)は、S&P500では10%組み入れているのに対し、NASDAQ100では組み入れていません。

NASDAQ100は、米国株式市場のカバー率こそ約35%となっています。S&P500はカバー率が約80%なので、それよりも少ないのですが、積極的な投資によって赤字になっている企業でも採用の可能性があります。

特に新興企業の場合、成長が著しいものの、積極的な投資で赤字になっているケースがあります。NASDAQ100ではそうした赤字企業も採用することがあるため、イノベーションの種を早期に取り入れることが期待できます。こうした成長力の高さはNASDAQ100の特徴といえるでしょう。

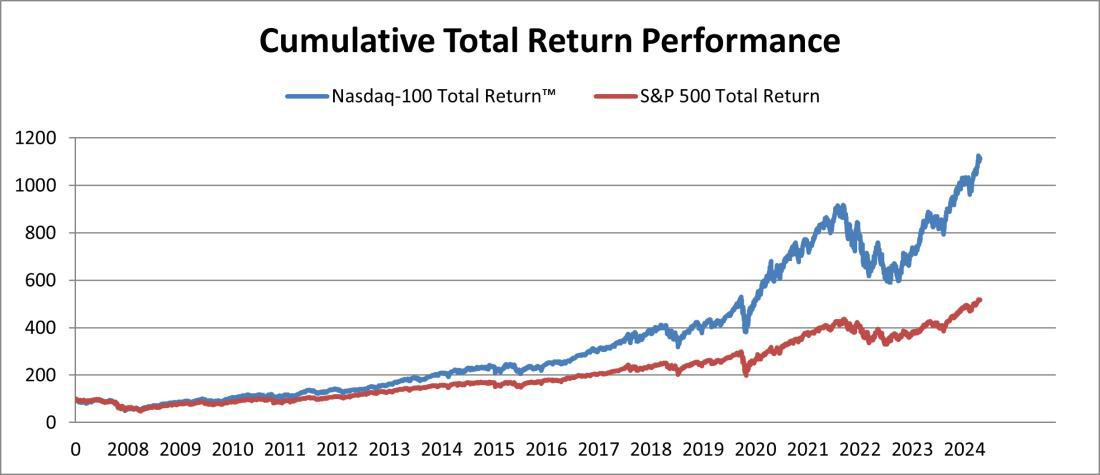

実際、NASDAQ100とS&P500のトータルリターンの推移(2007年12月31日〜2024年6月28日)を見るとNASDAQ100がS&P500を大きく上回っています。

<NASDAQ100とS&P500のトータルリターンの推移※2007年12月31日=100として指数化>

NASDAQ100をベンチマークとする低コストファンドには「楽天・NASDAQ-100インデックス・ファンド」[信託報酬:年0.198%]や「ニッセイNASDAQ100インデックスファンド」[信託報酬:年0.2035%] があります。

SOXはどんな指標?

SOXは「フィラデルフィア半導体株指数」といって、米国の株式市場に上場する主要な半導体関連銘柄で構成された株価指数です。日本でも有名なインテルやエヌビディア、台湾のTSMCなど30銘柄が組み入れられています。

半導体は昔から「産業のコメ」と呼ばれ、身近な家電製品や自動車などに幅広く利用されてきました。今でもスマホやパソコンなどの電子機器にたくさん使われています。さらに。ChatGPTに代表される生成AIや自動車の自動運転技術の確立などにも半導体が欠かせません。日本でも熊本県に半導体の大規模な工場が建設されて話題になりましたね。

SEMIジャパンの資料によると、半導体市場の市場規模は2023年時点で約5220億ドル。これが2030年には1兆ドルと、ほぼ倍増することが見込まれています。それに合わせてSOXのパフォーマンスも高まる期待ができます。

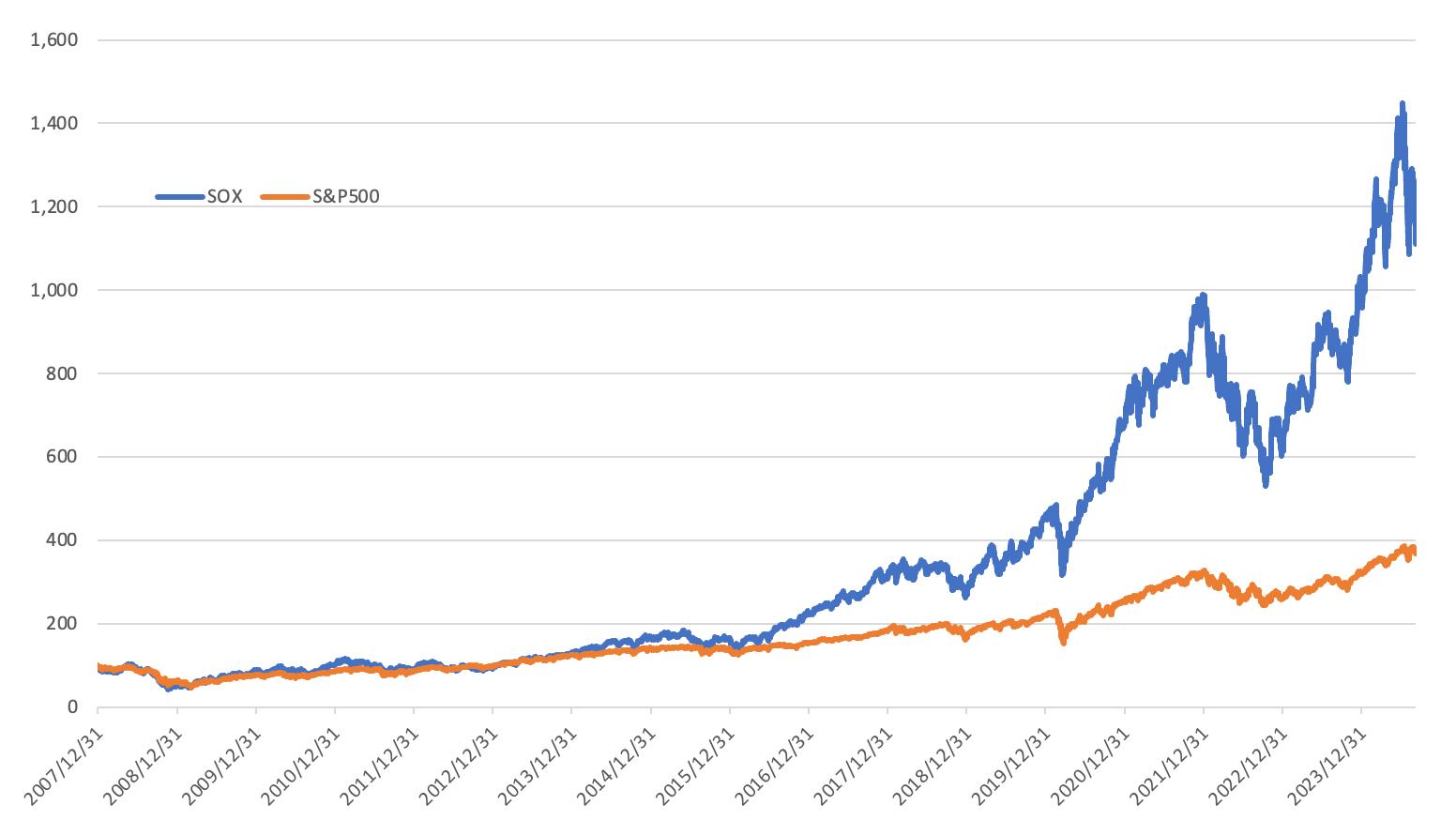

事実、SOXのトータルリターン(2007年12月31日〜2024年9月6日)も、S&P500をはるかに上回っています。

<SOXとS&P500のトータルリターンの推移※2007年12月31日=100として指数化>

SOXをベンチマークとする低コストファンドには「楽天・SOXインデックス・ファンド」[信託報酬:年0.176%]や「ニッセイSOX指数インデックスファンド(米国半導体株)」[信託報酬:年0.1815%]があります。

2024年の値動きとリスク・リターンはどうなっている?

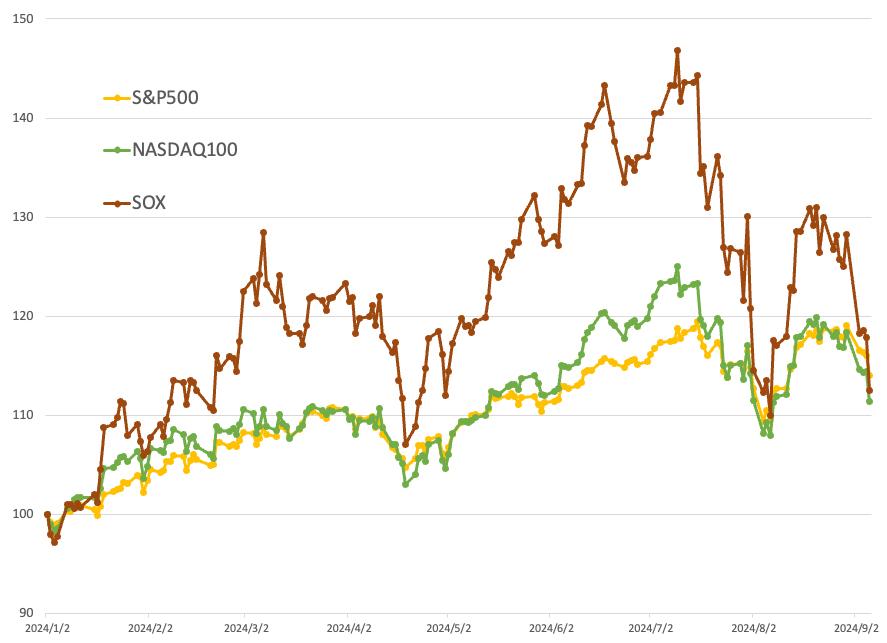

NASDAQ100とSOXの2024年の値動きはどうなっているのでしょうか。前述のS&P500の値動きと比較してグラフで見てみましょう。

<2024年のS&P500・NASDAQ100・SOXの推移(2024年1月2日を100として指数化)>

3つの指数ともおおむね連動していますが、値動きが一番大きいのはSOXです。値上がりするタイミングで大きく値上がりし、反対に値下がりするタイミングで大きく値下がりしています。SOXの次に値動きが大きいのはNASDAQ100です。どちらも、値上がり・値下がりのタイミングではS&P500よりも大きく上昇しています。

実際のETFでリスク・リターンを比較してみましょう。ここでは、

【S&P500】 バンガードS&P 500 ETF(VOO)

【NASDAQ100】 インベスコQQQトラストシリーズ1ETF(QQQ)

【半導体株価指数】iシェアーズ・セミコンダクターETF(SOXX)

の3つのETFのリスク・リターンを比較します。

なお、「iシェアーズ・セミコンダクターETF(SOXX)」の連動指数は「ICE Semiconductor Index」ですが、SOXと重複する銘柄が多く、30銘柄で構成されていますので、半導体株価指数の値動きはこちらで代替します。

<リスク・リターンの比較表(ドルベース)>

10年(年率)のトータルリターン・リスクで比べると、S&P500<NASDAQ100<半導体株価指数の順に高くなっていることがわかります。つまり、NASDAQ100やSOXは、S&P500よりも積極的にリスクをとってリターンを得たいという人に向いています。

NASDAQ100・SOXと連動するインデックスファンド

NASDAQ100・SOXと連動する低コストのインデックスファンドには、次のものがあります。なお、以下のデータは2024年9月6日時点のものです。

【NASDAQ100】

・楽天・NASDAQ-100インデックス・ファンド

純資産総額:466億円

基準価額:10,813円

信託報酬(税込):年0.198%

※2024年1月30日設定のため、トータルリターンの表示なし

・ ニッセイNASDAQ100インデックスファンド

純資産総額:1,829億円

基準価額:16,050円

信託報酬(税込):年0.2035%

トータルリターン(1年):21.51%

※2023年3月31日設定のため、トータルリターン(1年)を表示

「楽天・NASDAQ-100インデックス・ファンド」は楽天証券でしか購入できませんが、信託報酬は年0.198%と、0.2%を切る水準です。そのうえ、保有している投資信託の残高に応じて楽天ポイントがもらえる「投信残高保有プログラム」の対象になる「楽天・プラスシリーズ」の商品でもあります。楽天・NASDAQ-100インデックス・ファンドの場合、年率0.05%の楽天ポイントがもらえますので、信託報酬から還元率を差し引いた「実質の負担率」は0.148%と、さらにコストを抑えることができます。

「ニッセイNASDAQ100インデックスファンド」も他のNASDAQ100をベンチマークとするインデックスファンドの中でも信託報酬が安く設定されています。

【SOX】

・楽天・SOXインデックス・ファンド

純資産総額:120億円

基準価額:10,875円

信託報酬(税込):年0.176%

※2024年1月30日設定のため、トータルリターンの表示なし

・ニッセイSOX指数インデックスファンド(米国半導体株)

純資産総額:355億円

基準価額:16,337円

信託報酬(税込):年0.1815%

トータルリターン(1年):28.98%

※2023年3月31日設定のため、トータルリターン(1年)を表示

「楽天・SOXインデックス・ファンド」も前述の「投信残高保有プログラム」の対象で、年率0.05%の楽天ポイントがもらえますので、信託報酬から還元率を差し引いた「実質の負担率」は0.126%になります。ただし、 楽天証券でしか購入できない点には注意しましょう。

SOXと連動する投資信託はまだNASDAQ100ほどは多くありませんが、「ニッセイSOX指数インデックスファンド(米国半導体株)」は信託報酬も安く設定されています。

S&P500をベンチマークとする低コストファンドには「eMAXIS Slim米国株式(S&P500)」[信託報酬:年0.09372%]があります。投資家に人気で、特に2024年スタートの新NISAでは売れ筋の投資信託として常連になっています。実際に投資している方もいるでしょう。

もちろん、S&P500と連動する米国株インデックスファンドも、米国株だけに100%投資するのですから、相応にリスクの高い商品です。しかし、リスク許容度が高く、積極的にリターンを狙いたいのであれば、NASDAQ100・SOXに連動する投資信託も取り入れるというのも一案です。皆様の投資行動の参考になれば幸いです。

(執筆:マネーコンサルタント 頼藤太希)

関連リンク

株式会社Money&You

お金の知性が、人生を変える。女性向けマネー&キャリアのコラムサイト