「投資INSIDE‐OUT」

日米の消費動向を考えるキーポイントとは? ~語られざる投資の真実(99)~

提供元:三井住友トラスト・アセットマネジメント

- TAGS.

◆米国の個人消費は全体として底堅いが、所得階層で「2極化」状況

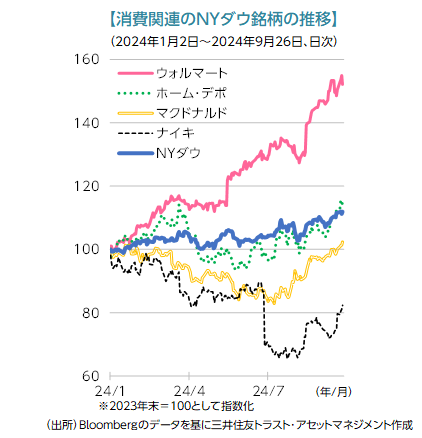

過去最高値圏で推移するNYダウですが、組み入れ30銘柄中で今年最も上げた銘柄の1つが世界最大のスーパーマーケット、「ウォルマート」です。こう聞くと「なるほど、米国の消費はまだまだ底堅い!」と早合点されそうですが、同社好業績には理由があります。GDP(国内総生産)統計での米個人消費は堅調ですが、所得階層間で「2極化」が進んでいます。コロナ禍での貯蓄が払底し、物価高による打撃が大きい低所得者層の消費が急減速する一方、高所得者層は株価や住宅価格の上昇が追い風となっています。

ウォルマートは2-4月期は安さを求めて来店し始めた高所得者層の取り込み戦略、5-7月期は7,200品目にのぼる積極的な値下げ戦略が奏功し、小売業態で1人勝ちと言える好業績が株価を支えています。住宅市場の減速が重荷のホーム・デポや、過度な値上げ戦略が消費者に嫌われたマクドナルド、中国市場低迷やブランド力の低下に苦しむナイキなど、他のダウ銘柄とは大差がついています。米国経済の軟着陸には「消費の腰折れ回避」が前提とみられますが、消費の先行きに楽観は禁物と言えそうです。

◆日本の消費の「弱さ」は、高齢者のせいか?

一方、日本の消費は政府判断では「一部に足踏みが残る」とされ、エコノミストからは「消費が弱いので、追加利上げは見送るべきだ」との声もあります。今後は大幅賃上げによる実質賃金の伸びが「消費」のけん引役となるのでしょうか?

総務省が9月15日に公表したデータでは、高齢者(65歳以上)人口は3,625万人(総人口の29.3%)です。その大半が大幅賃上げの恩恵を受けていないことに異論は少ないでしょう。高齢者の消費が伸びない要因の1つは、物価高騰が続く中、金利がなかなか上がらないことです。メガバンクの普通預金金利はようやく0.10%となりましたが、未だ直近で最も高かった2008年の半分です。世帯主が65歳以上の家計貯蓄金額は平均2,414万円※です。普通預金金利が0.2%になれば税引き後利息が約3.9万円/年となり、直近の定額減税(1人当たり)並みの収入が得られることとなります。高齢者の消費回復には、預金金利上昇が必要かもしれません。

※「2023年家計調査報告(貯蓄・負債編)」総務省が2024年5月17日に公表

消費が弱いので金利を上げられないのか?金利を上げないから消費が弱いのか?「今、金利を上げるのはあほ」かどうかは立場によって違いがありそうです。

【ご留意事項】

・当資料は三井住友トラスト・アセットマネジメントが投資判断の参考となる情報提供を目的として作成したものであり、金融商品取引法に基づく開示書類ではありません。

・ご購入のお申込みの際は最新の投資信託説明書(交付目論見書)の内容を必ずご確認のうえ、ご自身でご判断ください。

・投資信託は値動きのある有価証券等(外貨建資産には為替変動リスクを伴います。)に投資しますので基準価額は変動します。したがって、投資元本や利回りが保証されるものではありません。ファンドの運用による損益は全て投資者の皆様に帰属します。

・投資信託は預貯金や保険契約とは異なり預金保険機構および保険契約者保護機構等の保護の対象ではありません。また、証券会社以外でご購入いただいた場合は、投資者保護基金の保護の対象ではありません。

・当資料は信頼できると判断した各種情報等に基づき作成していますが、その正確性、完全性を保証するものではありません。また、今後予告なく変更される場合があります。

・当資料中の図表、数値、その他データについては、過去のデータに基づき作成したものであり、将来の成果を示唆あるいは保証するものではありません。

・当資料で使用している各指数に関する著作権等の知的財産権、その他の一切の権利はそれぞれの指数の開発元もしくは公表元に帰属します。

(提供元:三井住友トラスト・アセットマネジメント)

関連リンク