フォローアップ・メモ

米金融政策の「空気感の変化」

提供元:日興アセットマネジメント

24年12月の日米金融政策決定会合での決定内容を受け、当面の米ドル(対円)と日米株式市場の見通しについて、弊社チーフ・ストラテジスト神山直樹の見解をお伝えします。

<当レポートのポイント>

■米国の政策金利は想定通り0.25%ポイント引き下げ、ドット・チャートの変化は予想外

■25年1月にトランプ氏が大統領に就任し、政策を発表するまで、市場は神経質な展開に

■賃金上昇が続く日本は、25年に緩やかな利上げ

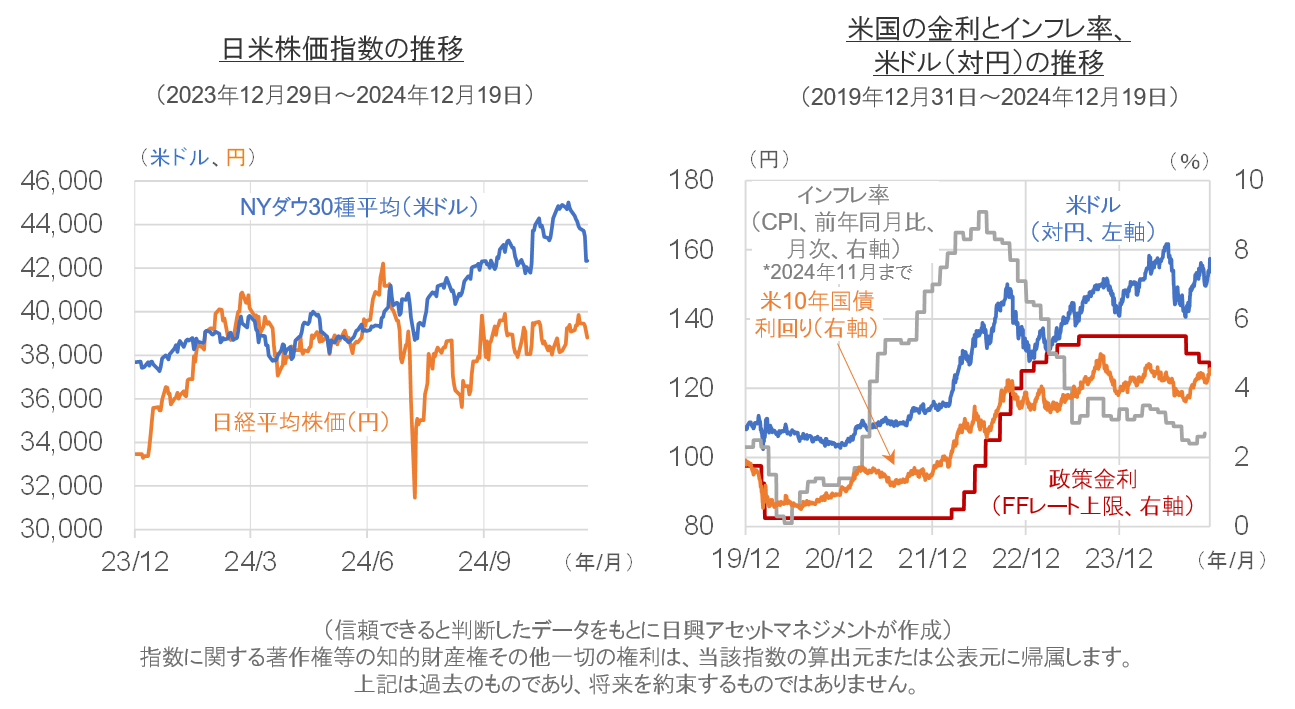

米FOMC(連邦公開市場委員会)は12月18日、市場の想定通りに政策金利を0.25%ポイント引き下げ、FFレートの誘導目標を4.25~4.50%にすることを決定しました。米株式市場では、想定通りの利下げであったものの、NYダウ30種平均が前日比1,000米ドル以上下落するなど、予想外に反応しました。

一方、日銀は12月19日の金融政策決定会合で、政策金利を据え置きました。市場では利上げの可能性もあるとみていましたが、市場へのインパクトは限定的となりました。

米国:想定通りの利下げなのに、なぜ株価は大幅下落したのですか?

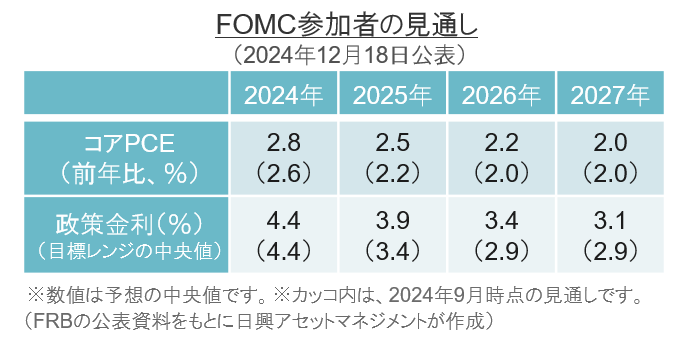

米国での利下げは想定通りとなりましたが、ドット・チャート(FOMC参加者が予想する政策金利の見通し)で、25年の利下げ回数が、前回9月時点の年4回(1回当たり0.25%ポイント換算)から2回に半減したからです。

市場はこれを受けて、米国のFRB(連邦準備制度理事会)が思いのほか「タカ派」化したことに驚いたのです。そもそもFOMC参加者の個人的な見通しを集めたドット・チャートに注目しすぎる必要はないと考えますが、FOMC参加者の空気感の変化が市場では予想外だったのです。

金融市場は驚かされることを嫌うため、市場が神経質となり、一時的に株安、金利高で反応したことは仕方がなく、FRBもこのような動きは予想ができたはずです。

今回のドット・チャートの変化は、インフレ率が十分抑え込まれていないとFRBが考えている点を市場へのメッセージとして伝えているといえます。 FRBは、インフレ率が順調に低下しているとはいえ、2.0%の目標に到達することがまだ明確ではないので、追加利下げについて、より慎重になる必要があったのでしょう。

米国経済は高金利が長く続き、コロナ下で傷んだ商業用不動産業界などの苦境が伝えられていますが、大手ハイテク企業のような米株式市場の中心的な銘柄群は、金利に敏感ではありません。工場を持たない半導体関連企業や、サブスクライバー(契約者)が増えるにしたがって設備を増やせば良い(売上増と設備投資に伴う金利負担が同時に進む)IT関連企業が多いので、高金利継続は主要な株価指数に本質的な影響を与えにくいとみています。

株式市場は、短期的に高金利継続による負担面だけを見る一方で、インフレに支えられる売上げや利益の増加を忘れる傾向があり、政策金利の高止まりを嫌うかもしれませんが、少し長い目で見ると企業業績が価格転嫁などで金利負担を乗り越えて回復するでしょう。

トランプ次期大統領の政策と今回の空気感の変化に関係はありますか?

そもそも、市場がFOMCのドット・チャートの「タカ派」化を予想しなかったのは、最近の経済指標がドット・チャートの変化につながるように見えなかったからです。そうであれば、市場ではインフレ的なトランプ政策とFRBの姿勢の変化に関係があると誤解していることになり、トランプ氏が大統領に就任する25年1月ごろまで模様眺め気分が強い中、政治家発言などに神経質な展開となりそうです。実際FOMC参加者の一部でトランプ政策のリスクを市場に伝える意図があった可能性もありますが、インフレ率の低下が遅いことの方が重要でしょう。

ただし、利下げペースが遅くなることは、米国経済が全体として悪化していないというFRBの判断であるとみることもできます。株式市場の不安感は企業業績の発表などを通じて徐々に後退するでしょう。25年末には、 NYダウ30種平均は46,600米ドル程度に上昇すると予想します。

日本は利上げをしなかったので、円安・米ドル高が続くのでしょうか?

日銀は、政策金利を24年にマイナスからプラスに大きく変化させたので、ここからの利上げ(金利正常化)を急ぐ必要はないとみているのでしょう。日本の賃金上昇率の高止まりと2%程度でのインフレ率の定着で、25年中に、政策金利は慎重に2回程度引き上げられ、0.75%になると予想します。利上げタイミングとしては、日本経済が悪化するほどの円安・米ドル高が進むとみれば、日銀は早期の利上げに向かうかもしれませんが、いまのところ25年6月までに1回、12月までにさらに1回とみています。

米国の緩やかな利下げも含めて考えれば、さらなる円安・米ドル高は考えにくく、米ドル(対円)は144円程度の緩やかな円高となるでしょう。日経平均株価は、消費・設備投資の回復で25年末に42,600円程度に上昇すると想定しており、金利上昇、円高でも内需の回復で株価上昇が可能とみています。

(日興アセットマネジメント チーフ・ストラテジスト 神山直樹)

当資料は、日興アセットマネジメントが情報提供を目的として作成したものであり、特定ファンドの勧誘資料ではありません。また、弊社ファンドの運用に何等影響を与えるものではありません。なお、掲載されている見解および図表等は当資料作成時点(2024年12月20日)のものであり、将来の市場環境の変動等を保証するものではありません。投資信託は、値動きのある資産(外貨建資産には為替変動リスクもあります。)を投資対象としているため、基準価額は変動します。したがって、元金を割り込むことがあります。投資信託の申込み・保有・換金時には、費用をご負担いただく場合があります。詳しくは、投資信託説明書(交付目論見書)をご覧ください。

関連リンク