~YouTubeでも公開中~

運用のプロが着目する投資のポイントとは?

提供元:三井住友トラスト・アセットマネジメント

個人投資家の中には、昨今の不透明な相場環境下で運用のプロは今後をどう見通しているのか、どのような観点に着目しているのか関心を持たれている方も多くいらっしゃると思います。

三井住友トラスト・アセットマネジメントでは、東証に上場している3本のアクティブETFの運用担当者が着目しているトピックなどをYouTube動画として四半期で公開しています。

今回は、2025年5月に公開しております2025年1-3月の運用報告動画から、運用担当者の視点を取り上げたコラムをご紹介します。

Jリートにも“アクティビスト登場”!?

アクティビストは、いわゆるモノ言う株主であり、企業価値などを高めるために経営陣への提言も辞さないという印象があります。

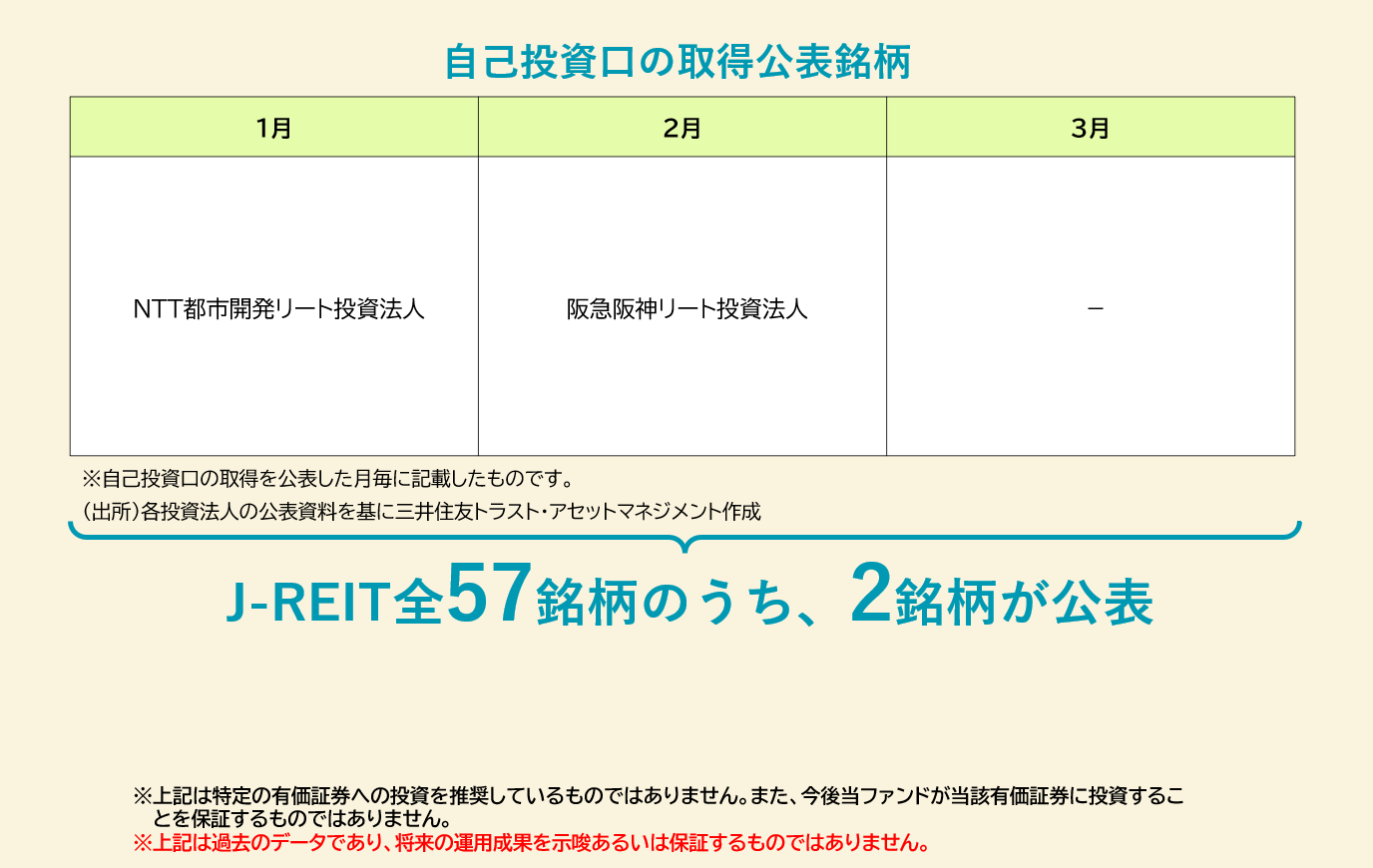

2025年1月にはNTT都市開発リート(8956)、そして2月には阪急阪神リート投資法人(8977)に向けていずれも同じ3Dインベストメント・パートナーズによる公開買い付けが公表されました。

双方ともに買い付け予定数の下限に達しなかったため不成立になりましたが、リートの価値を測る重要な指標の一つである、「保有物件の鑑定評価額」に対する時価の倍率」(株でいうPBRの様なもの)が1倍を割る銘柄が多い中、このような動きが出てくることで、割安放置されていたJリートの運営に緊張感が生まれるとともに、今後のJリート市場に一石を投じることになったと運用者は考えています。

35年連続増配の花王

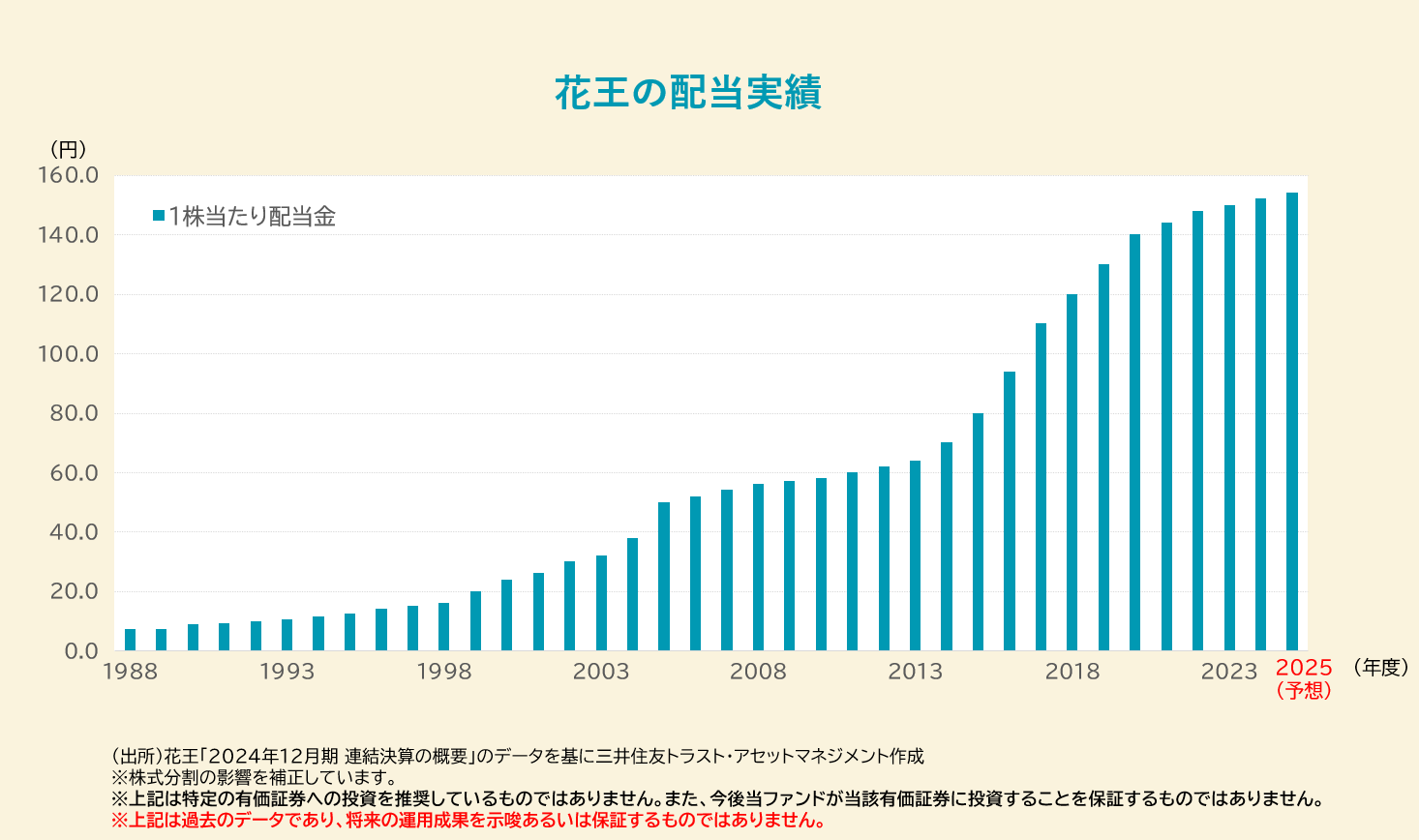

花王は2024年の配当を、前年より一株当たり2円増配して152円と公表しました。これにより、日本の上場企業における最長記録である35年連続の増配となりました。

花王の増配は、1990年からスタートしていますが、それ以降今に至る中で、世界的な金融危機や、自然災害など株価や経済に大きな影響を与える出来事に幾度となく直面しています。それでも増配を続けてこられた背景は、単に花王が取扱う製品が好不況に関係なく我々の日常に欠かせない日用品であるというディフェンシブな事業特性だけでなく、経営陣の「連続増配を続けたい」という強い意志が大きく影響していると考えられます。

減配という事実だけをもって企業を否定するものではありませんが、配当に着目して投資をするファンドを運用する立場では、花王のように配当水準の維持、引き上げに強い意欲を持った経営陣がいる企業を発掘し、投資することが重要だと考えます。

アクティブ・ファンドを身近なものに

最後に今回このような動画を作成した動機について簡単にご説明します。

ファンド(ETF)を選ぶ際にコストに注目されるご投資家は非常に多いです。そのこと自体を否定するものではありませんが、それだけでいいのかという思いが運用会社にはございます。

アクティブETFは一般的にインデックスファンド(ETF)に比べて信託報酬が高い傾向があります。そのコストに見合ったパフォーマンスを出しているのかを正確にお伝えすることが運用会社として非常に大切なことだと考えています。

機関投資家向けの商品では四半期報告など受益者向けにパフォーマンスを説明することが多いのですが、公募投信など個人投資家向けでは余り一般的ではありません。今回ご紹介のアクティブETFに関しては、どのようなパフォーマンスであったのか、そしてそれはどのような要因によるものなのかを四半期ごとに動画で発信することにいたしました。

また、あわせて、運用者ならではの情報や見方も「コラム」という形でお伝えすることといたしました。

ぜひこういった情報もご覧いただき、ETF選択の一助としていただけますと大変うれしいです。

(提供元:三井住友トラスト・アセットマネジメント)

関連リンク