運用成績を大きく左右する「資産配分」

プロ投資家も実践するポートフォリオのつくり方 年代別配分例も公開

提供元:Mocha(モカ)

運用成績の9割は資産配分で決まる

理想的な運用は「減らさずに増やす」こと。それを実践しているのがGPIF(年金積立金管理運用独立行政法人)や生命保険会社などの機関投資家です。

生命保険会社では、未経験の新人でも資産運用を任されますが、これは業務がルール化・システム化されているからです。資産を増やすには、こうした仕組みを参考にしましょう。

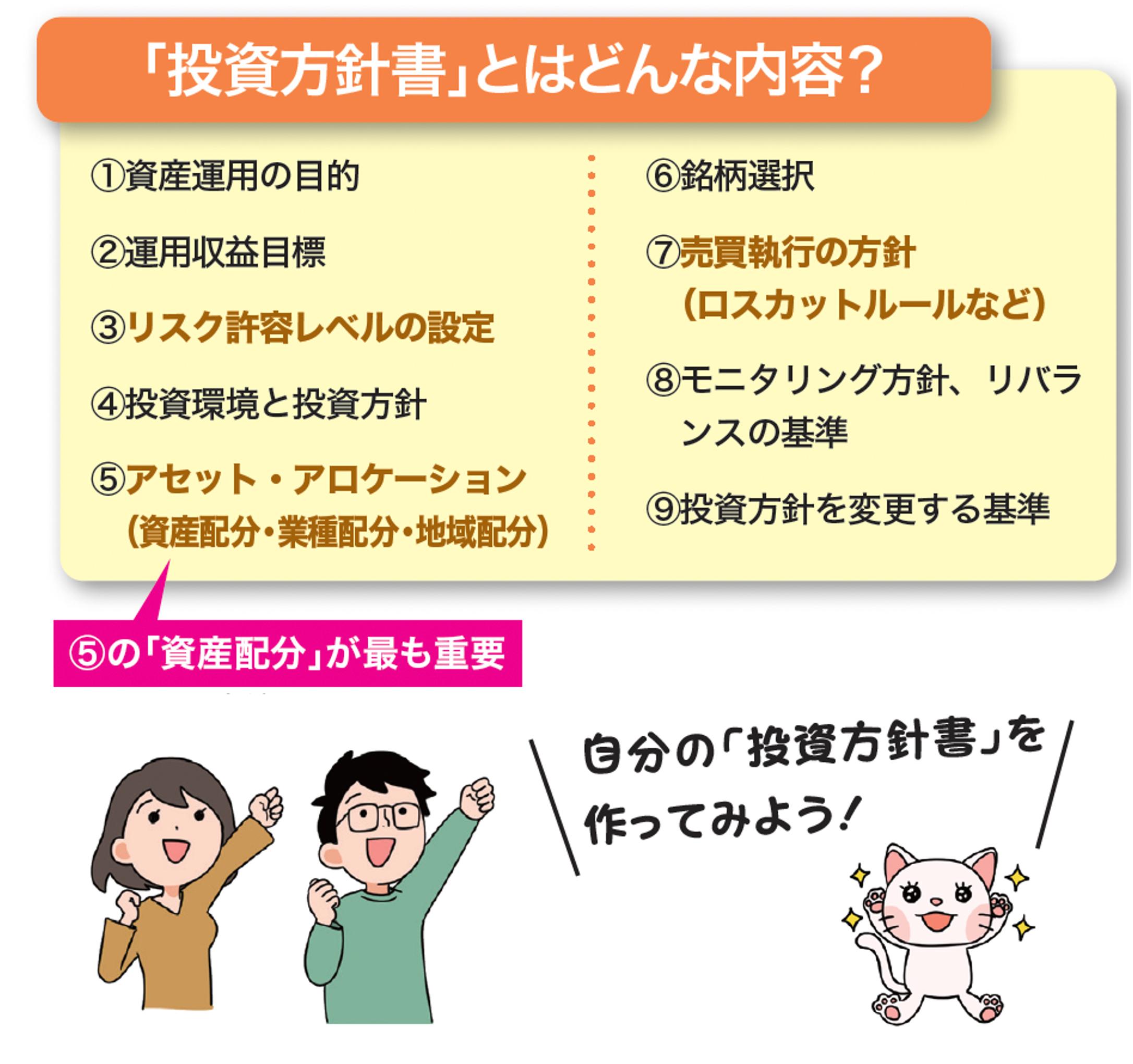

機関投資家は、まず「投資方針書」やリスク管理を定め、そのうえで投資先を選びます。

<投資方針書の記載内容>

中でも「アセット・アロケーション(資産配分)」が運用成績の約9割を左右する重要な要素。お金を守りつつ増やすには、彼らの配分を参考にして、自分に合った資産配分を考えることが大切です。

リスク許容度に合わせて資産配分・投資商品を選ぶ

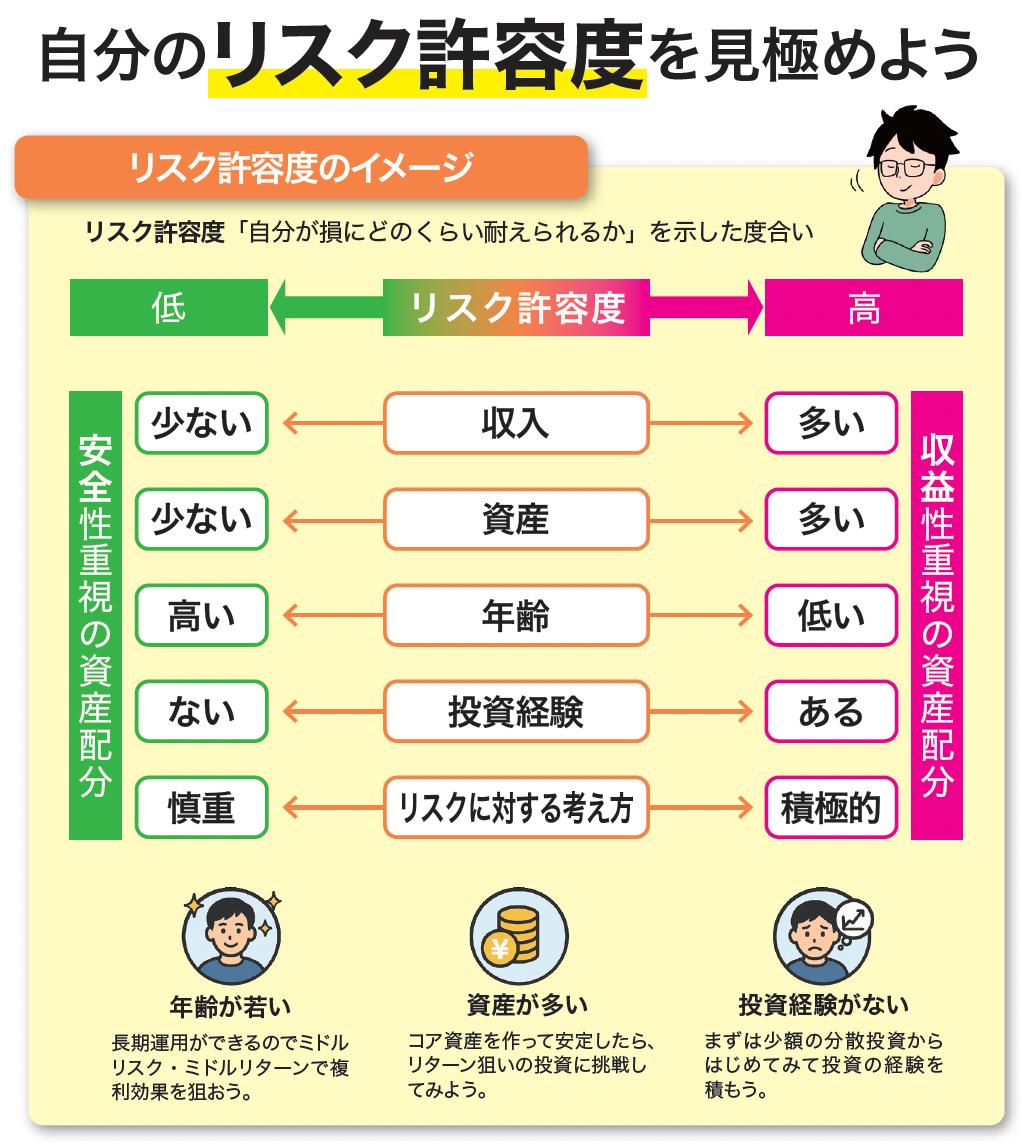

投資をする前に必ず確認しておくべきなのが、自分が抱えられるリスクがどのくらいなのか、という「リスク許容度」です。

<リスク許容度のイメージ>

リスク許容度は、収入・資産・年齢・投資経験などによって変わります。もし、資産が200万円の人が100万円投資するとしたら、相当な負担になるでしょう。しかし、資産を2000万円持っている人が100万円を投資するのは、それほど無理なくできそうです。

この時、資産200万円の人のリスク許容度は低く、資産2000万円の人のリスク許容度は高いといえます。

同様に、一般的には「収入・資産が少ない」「年齢が高い」「投資経験が少ない」ほどリスク許容度は低いとされます。

プロも実践する「コア・サテライト戦略」

資産運用にはリスクを抑えながら、お金を効率よく増やす方法が求められます。

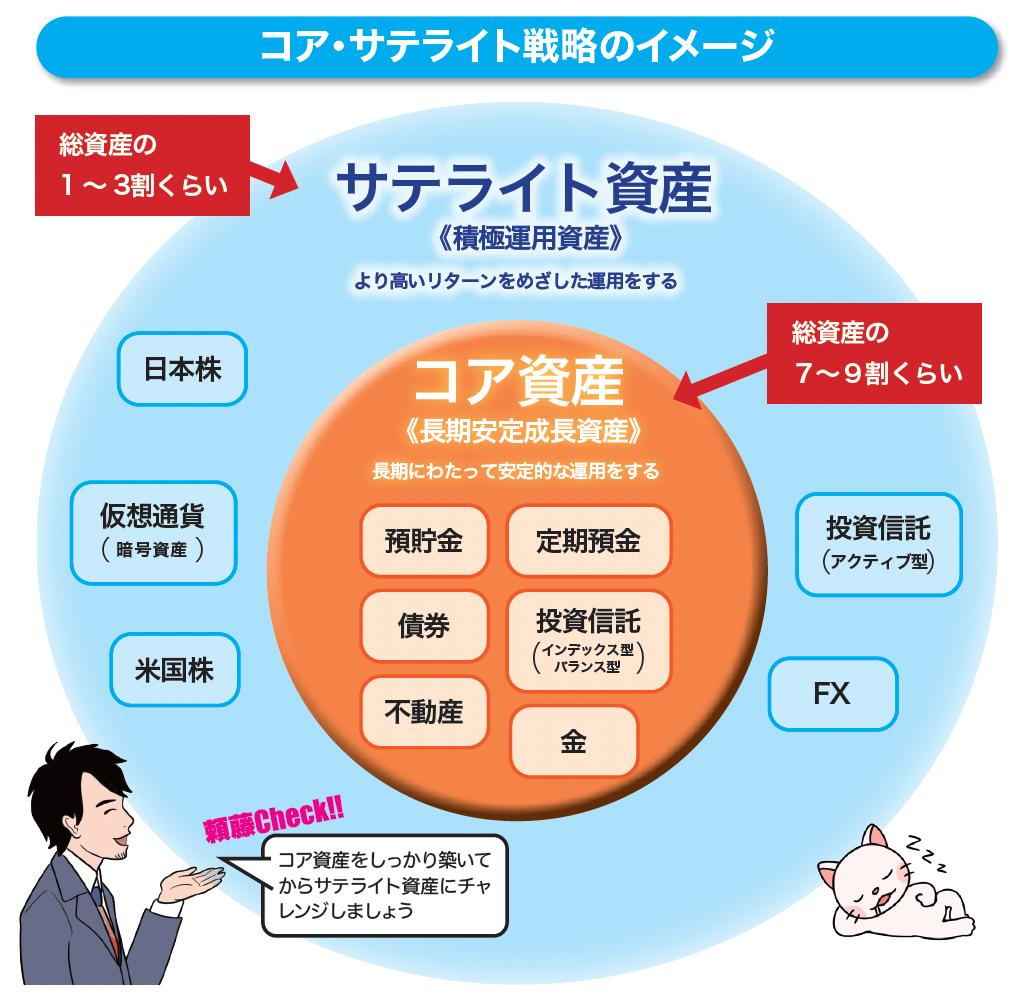

「コア・サテライト戦略」は、そんな希望をかなえる方法の1つです。この戦略では、自分の資産を長期安定成長の「コア資産」と積極運用の「サテライト資産」に分けて運用します。

<コア・サテライト戦略のイメージ>

まず「コア資産」とは、資産の土台を作る部分です。ここには預貯金や投資信託、債券などのように、長期的に安定した成長が期待できる商品を選びます。全体の7割から9割を占めるように構成します。変動が少なく、安心感のある投資です。

一方の「サテライト資産」は、より高いリターンを狙うためのチャレンジ枠として使います。割合は残りの1割から3割が目安です。日本株や米国株といった個別株やアクティブ型の投資信託など、値動きは大きいけれど将来性のあるものに投資します。

いずれもNISAを利用し税金を減らしながら効率よく投資します。

コア資産とサテライト資産の違いは、リスクの大きさです。コア資産はリスクが控えめの「守りの資産」、サテライト資産はリスクが高めの「攻めの資産」。守りを固めつつ攻めることで、お金を減らさずに増やすことができます。

20〜30代に適したポートフォリオ

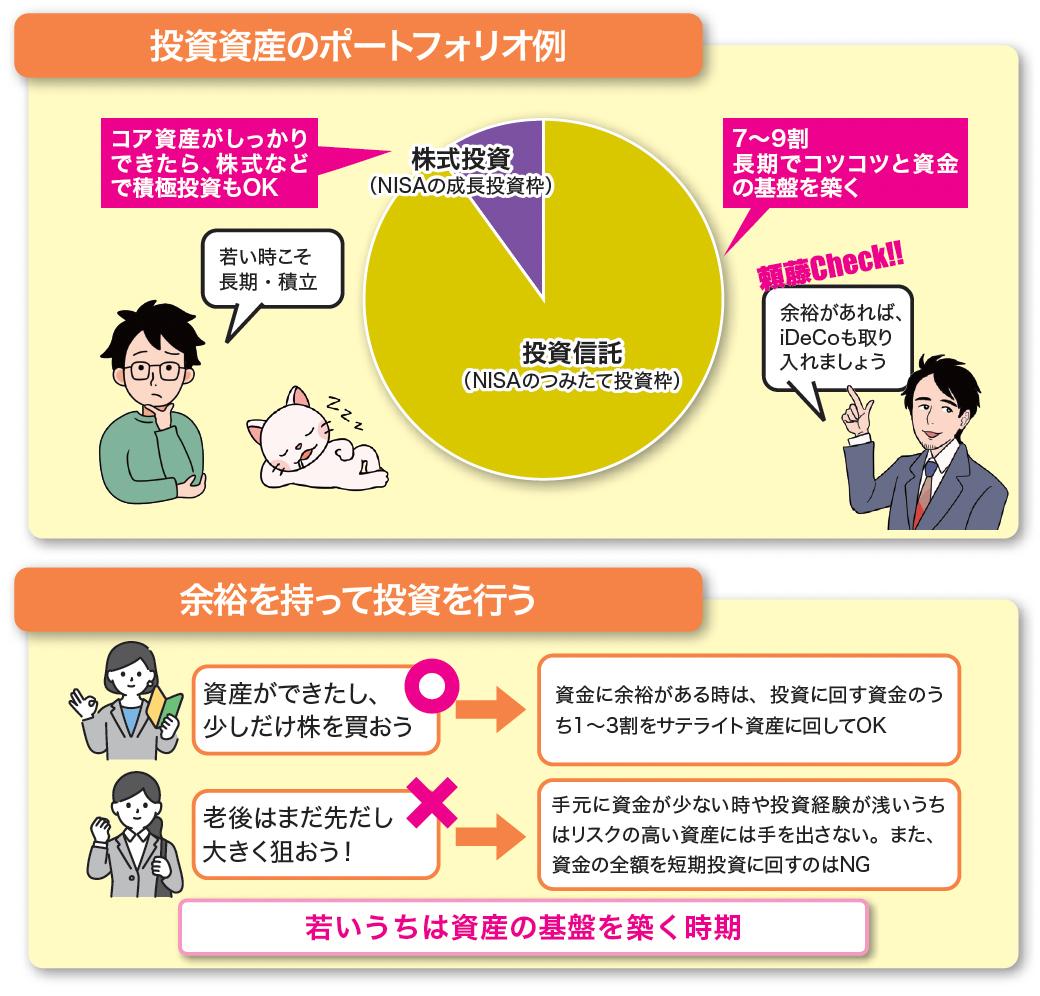

「若いうちはお金がないうえ、挽回がきくからリスクを取って短期売買をする」「老後の資金づくりはまだ先の話だから、今は大きく利益を狙う」という話も聞きますが、投資未経験者が短期売買で利益を上げるのは難しいです。

若い人こそ、長期でコツコツと資金の基盤を築くことが先決です。

20~30代なら、まずはNISAのつみたて投資枠をフル活用して、コア資産から用意していきましょう。株などのサテライト資産への投資は、コア資産ができてからで十分です。

<20〜30代に適したポートフォリオ例>

実際の投資でもある程度の資金が手元にあるからこそ強気に出ることができます。

また、資金の余裕は、心の余裕につながります。

40〜50代に適したポートフォリオ

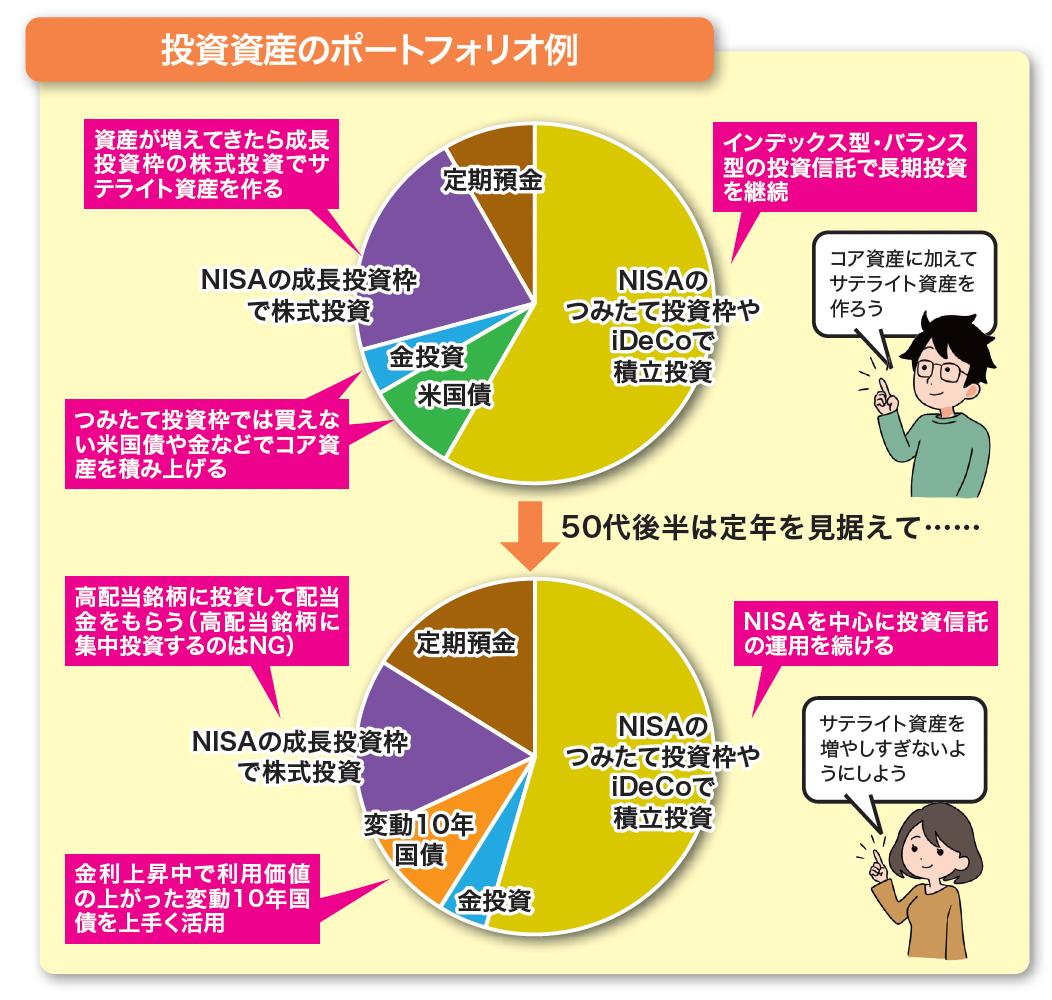

40~50代でも、NISAのつみたて投資枠やiDeCoによる長期・積立投資を続けましょう。一切行っていないなら、まずはじめることが大切です。すでに積立投資を行っていれば、米国債や金投資などでコア資産の積み上げを行います。そしてコア資産が十分になれば、サテライト資産での運用も取り入れて、株やFXなどの割合を増やしてもよいでしょう。

<40〜50代に適したポートフォリオ例>

50代後半は定年後を見据え、年齢上限のないNISAを中心に投資しましょう。値動きの大きなサテライト資産は売却し、コア資産に切り替えて取り崩しやすいNISAで運用しましょう。余力があれば、高配当株などに投資して資産の積み増しを狙うのもよいでしょう。

[執筆:マネーコンサルタント 頼藤太希]

関連リンク

株式会社Money&You

お金の知性が、人生を変える。女性向けマネー&キャリアのコラムサイト