アジア太平洋地域の金保有量が増加

提供元:ステート・ストリート・インベストメント・マネジメント

- TAGS.

アジア太平洋(APAC)地域における金保有量は、主要市場に共通する経済的・構造的要因によって増加傾向にあります。堅調な投資家需要は、インドや中国などの国々における文化的親和性によって拍車がかかり、信頼できる価値保存手段としての金の役割を確固たるものにしており、金の継続的な強気モメンタムの主要な原動力となり続けています。

アジア太平洋(APAC)地域の金保有量はここ数年間で急増しています。保有量の伸びをけん引しているのは主要な地域市場であり、投資家は現地経済の不確実性、地政学的緊張、通貨安、リスク資産の低迷を背景に、金への投資姿勢を強めています。

こうした状況は、西側諸国の金ETF投資家に直接的な恩恵をもたらす可能性があります。APAC地域における金購入の動きは、リスクオン/リスクオフのセンチメントや米連邦準備制度理事会(FRB)の政策サイクルよりも、現地市場の動向に左右される反循環的な現物金需要の源泉となる可能性があります。

政府の積極的な施策、規制改革、そしてポートフォリオ分散化を重視する傾向は、需要の勢いを増幅させています。APAC地域は今後も世界的な金投資の主要な参加者となり続けると予想されます。

現物金保有量は2020年の景気後退後に増加

APAC地域における金地金・金貨の保有量は、過去5年間で急増しました。パンデミック以降、投資家は分散効果、ボラティリティに対する保護手段、キャピタルゲインの可能性といった確立されたメリットを理由に、金への関心を強めています。この間に、金の米ドル建てスポット価格は2020年初めの1オンス1,517米ドルから約118%上昇して、2025年6月には3,303米ドルに達しました1。

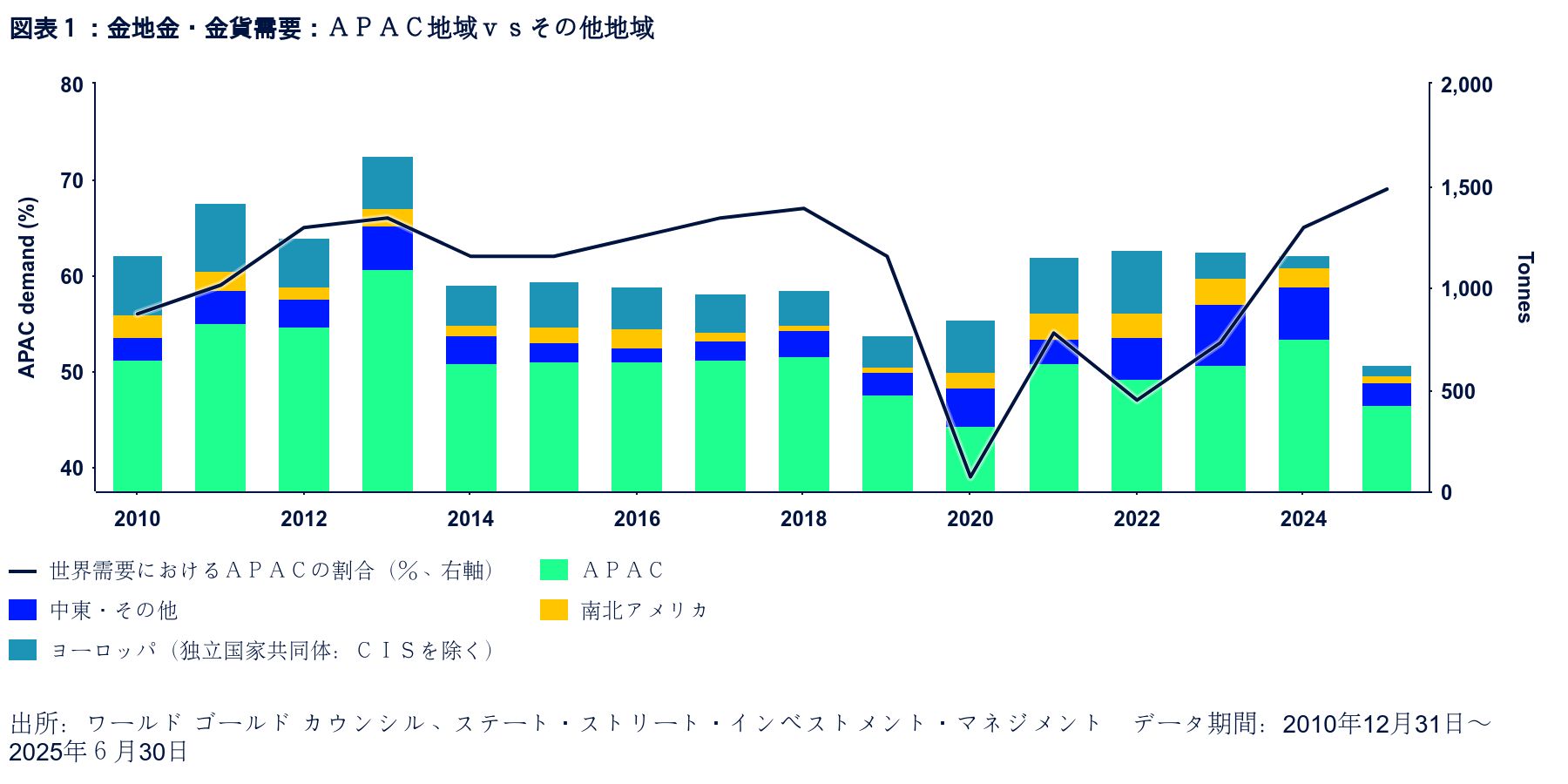

図表1は、2010年から2025年上半期までの金地金・金貨の世界需要を示しています。この期間に、世界全体の需要に占めるAPAC地域の割合が大きく変動しました。2020年には、パンデミックに関連する混乱や投資家行動の変化の影響を受けて急激に低下し、APAC地域の寄与度はわずか39%まで急低下しました。

しかし、この傾向はその後数年で反転し、APAC地域のシェアは着実に回復しています。2025年半ばには、当地域は世界全体の需要の69%を占めるまでになり2、失地を回復しただけでなく、2010年~2019年の平均(63%)を上回る水準となりました。これは、APAC地域が現物金投資において再び圧倒的な地位を占めるようになったことを明確に物語っています。

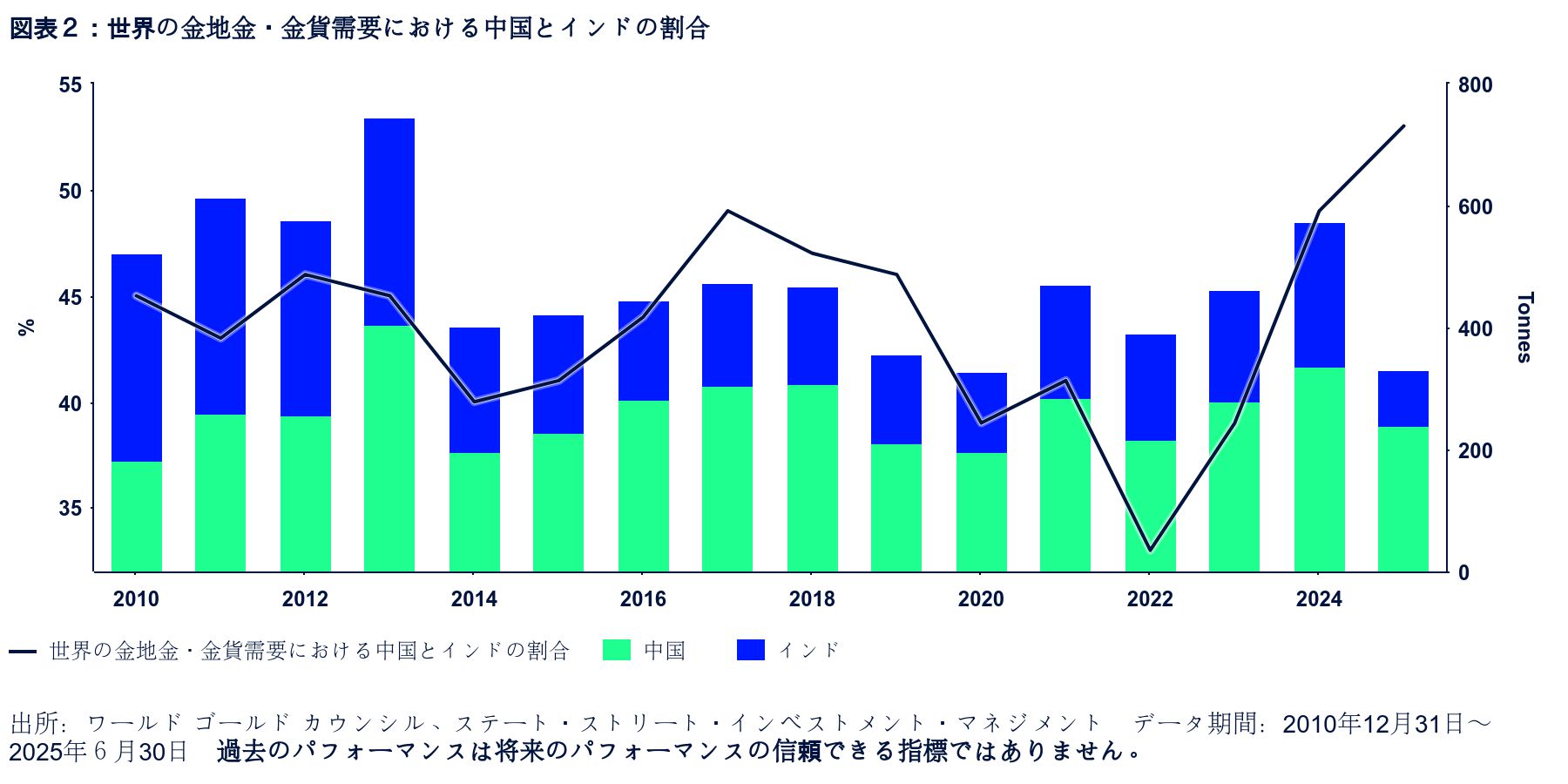

APAC地域における伝統的な金保有国であり、世界の貴金属消費をリードする中国とインドは、世界の需要拡大の主な原動力となってきました。2025年上半期には、両国で世界の金地金・金貨需要の53%を占め、2020年の39%から上昇し、さらに2010年~2019年の平均(45%)も上回っています3。

中国の需要拡大を促したのは、当初は国内の株式・不動産市場の低迷でした。その後、信頼できる代替資産が限られていることや、低迷する経済の活性化に向けた施策をめぐる不透明感が続く中で、現地通貨のヘッジ役として金の需要が拡大しました。こうした環境の中、中国の投資家にとって金は価値保蔵や分散化のための好ましい手段として台頭しています。

一方、インドの需要拡大を支えているのは、堅調な国内経済、人口1人あたりの所得増加、継続的なインドルピー安です。これらを総合すると、APAC地域の2大現物金市場である中国とインドにおいて、性質は異なりつつも相互に補完し合う投資需要の原動力が存在することが浮き彫りとなります。

金を裏付けとするETFの普及拡大

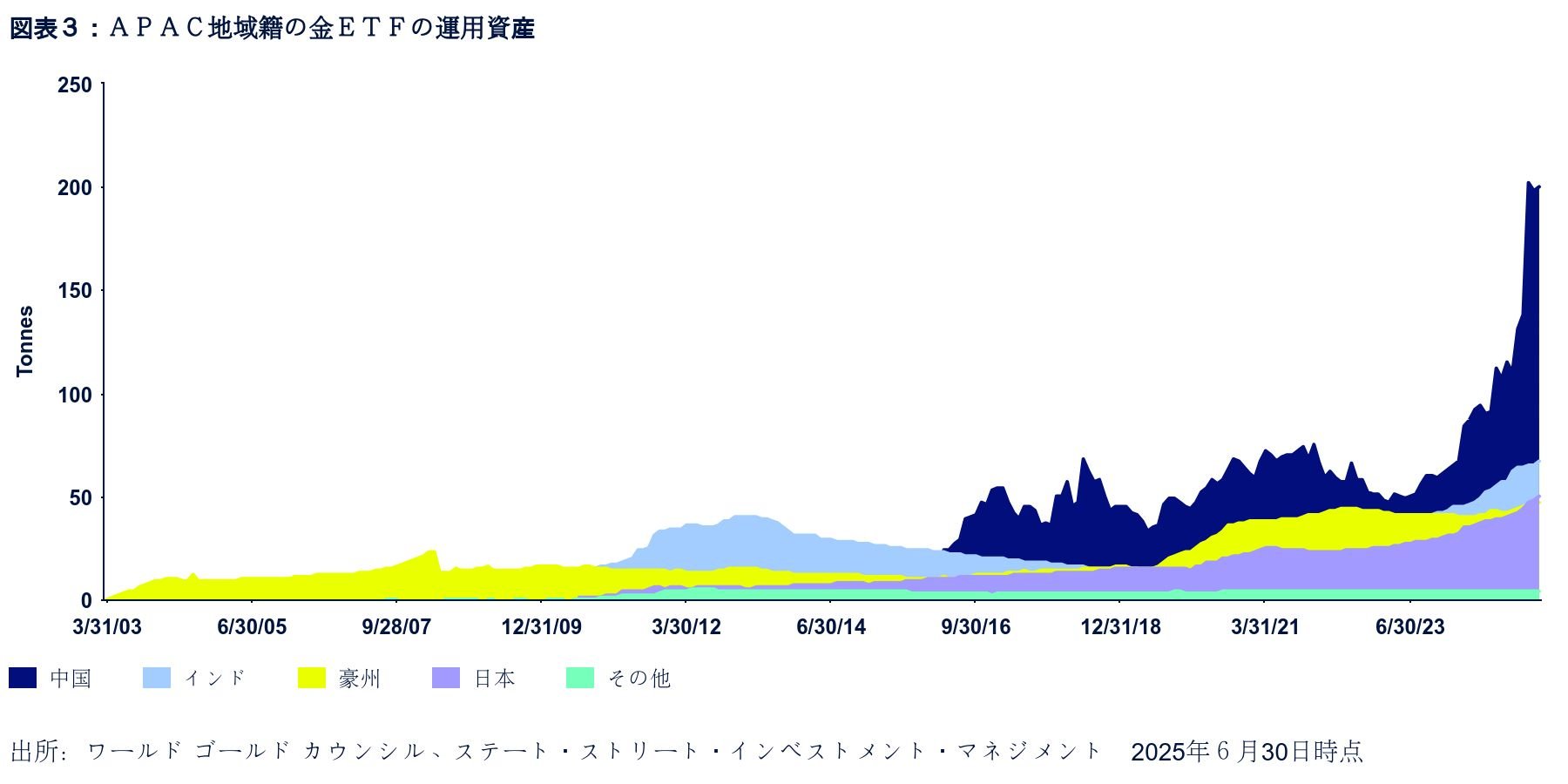

APAC地域は、2003年にオーストラリアが世界初の金ETFを立ち上げたことで金ETFの先駆者となり4、着実に成長する市場の基礎を築きました。2025年6月時点で、当地域の保有量は過去最高の368トンに達し、世界の金ETF保有量の10.2%を占めるまでになりました5。初期の成長ペースは緩やかで、100トンに達するのに14年かかりましたが6、2020年以降は中国などの国々も含め、普及が大幅に加速しました。

こうした急増の背景には、経済的不確実性の高まり、持続的なインフレ、現地通貨安、ポートフォリオにおける金の分散効果に関する認知度向上など、マクロ経済面と構造面の複合的な要因がありました。APAC地域における機関投資家と個人投資家はいずれも、金へのエクスポージャーを得るため流動性が高く、透明性があり、コスト効率の高い手段として、金ETFをますます活用するようになっています。

今後の見通しは引き続き堅調です。金価格の持続的な上昇傾向と、税制優遇策や政策改革などの規制面の枠組みの進展によって、非伝統的セクターを含む現地需要は一段と促進されるとみられます。世界の金投資環境におけるAPAC地域の影響力が拡大するにつれて、金ETFは地域の投資戦略において一段と重要な役割を果たすようになるとみられます。

金投資商品の普及拡大

APAC地域では金ETFの人気上昇に加えて、他の金投資商品も一部の市場、特に日本やタイで注目を集めるようになっています。

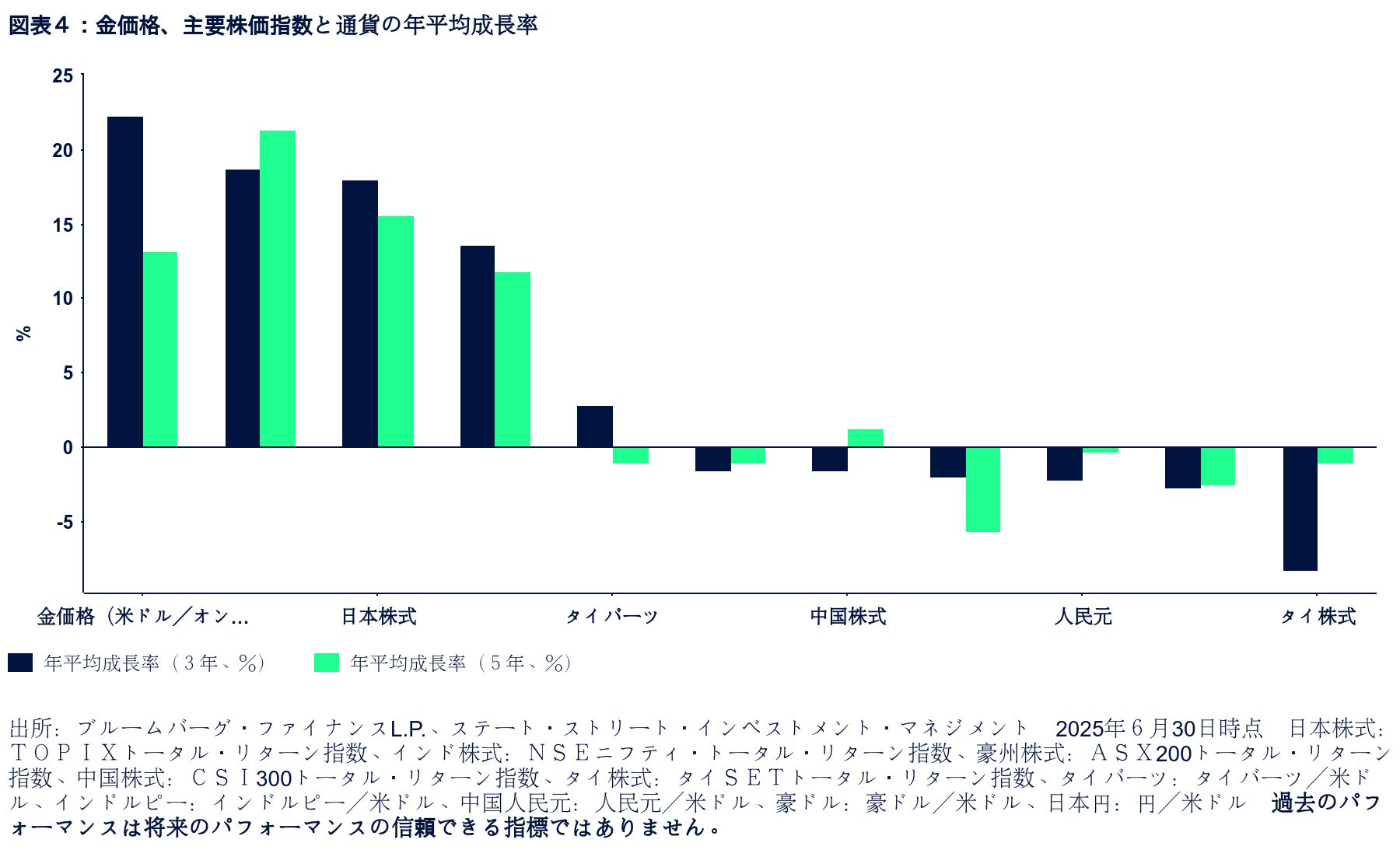

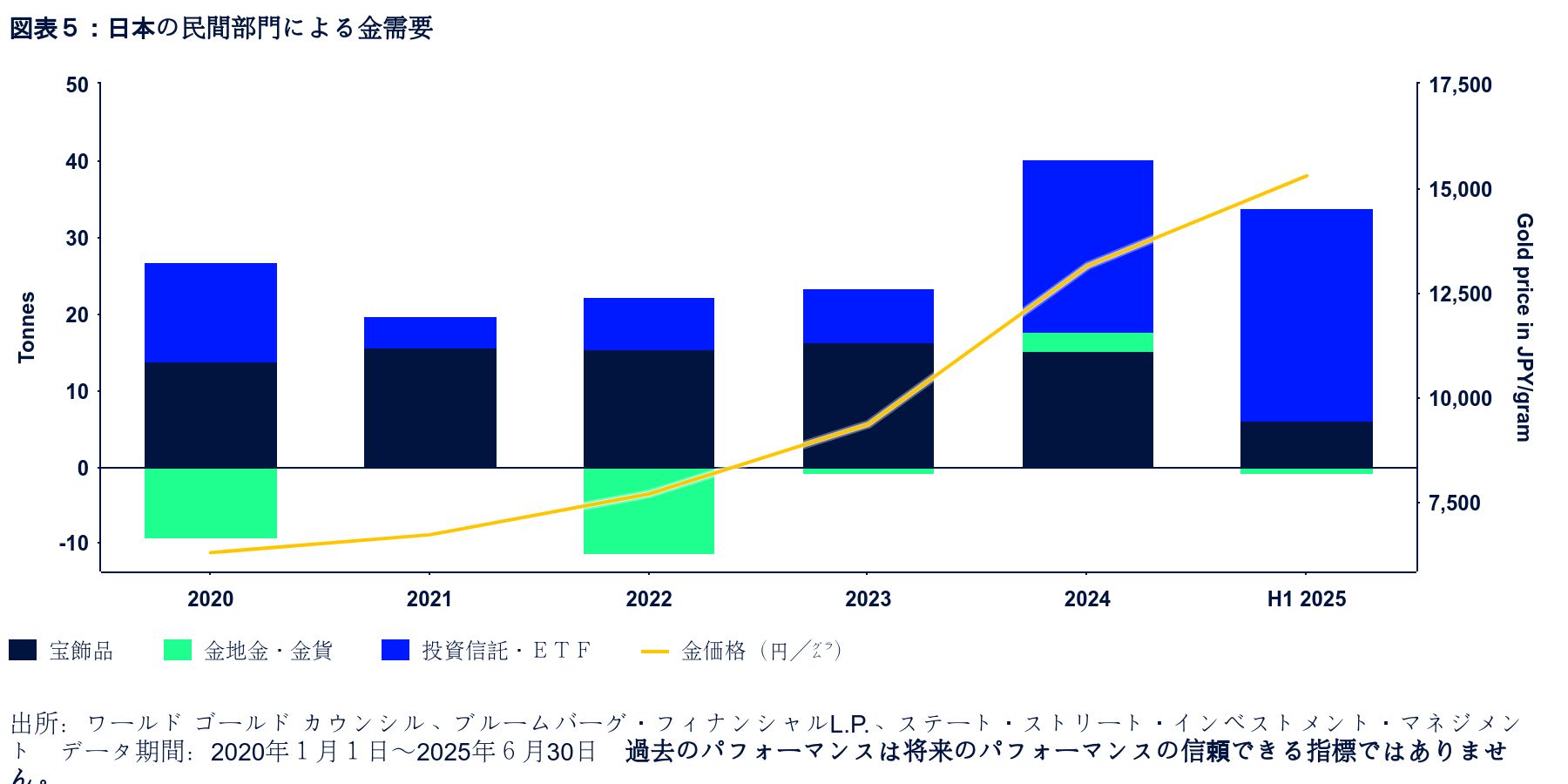

日本では、2020年から2024年までの経済環境が金の需要動向を形成する上で重要な役割を果たしました。持続的な円安、2022年以降の国内インフレ率の加速、前例のない地政学的リスクを背景に、家計はこれらのリスクをヘッジできる伝統的な資産に逃避先を求めました。

金の小売価格はこの期間に急騰し、過去最高値を幾度となく更新しました。2024年初頭までに、円建て金価格は1グラムあたり10,000円超えの史上最高値に達しました。これにより、金への関心がさらに喚起されたと考えられます。

この期間に個人投資家の間で金投資信託と金ETFの人気が高まったのは確かです。これは、これらの投資商品が現物金の保有に比べて、アクセスが簡単で、さほど面倒でない投資手段を提供するという世界的な傾向を反映しています。

金投資信託と金ETFへの純資金流入額は、2020年~2023年の年平均4億7,860万米ドルから、2024年には18億9,810万米ドルに急増しました7。この堅調な増加傾向は2025年に入っても続き、純流入額は上半期だけでも29億7,290万米ドルに達しました。これは2024年通年の約1.6倍に相当する金額です8。絶対量ベースでも、これらの投資商品に関連する金需要は2020年~2023年の年平均7.8トンから、2024年には22.4トンに急増し、さらに2025年には上半期だけで22.7トンに達しました9。

2025年上半期には、新規資金流入額の約83%が金投資信託に向けられ、2024年の約78%から上昇しました。一方、残りの17%は金ETFに流れ、2024年の約22%から低下しました10。

日本では、幾つかの構造的・文化的要因から、ETFよりも投資信託の方が引き続き選好されています。長年にわたる存在感と高い知名度が人気の背景となっています。加えて、メガバンクや有名金融機関を通じて広範にアクセスできることも、投資信託の人気を支えています。ただし、若年層やより高度な知識を持つ投資家の間では、コスト効率の良さと取引のしやすさから、ETFに投資する傾向が強まっています。

タイでは、タイ証券取引所に上場する有価証券で、(金ETFを含む)外国上場ETFへの完全投資が可能な預託証券(DR)が導入され、国内投資家の間で人気が高まっています。2024年に導入された複数のDRは世界最大の金ETFへのアクセスを提供しており11、タイの個人投資家は、規制された手軽な投資手段を通じて金への直接的なエクスポージャーを得ることが可能になっています。

関連リンク