どんな状況でも安定したリターンを目指す

安全性・収益性・暴落耐性を見据えた資産配分「日本版パーマネントポートフォリオ」

提供元:Mocha(モカ)

日経平均株価やS&P500などの株価指数が最高値を更新したというニュースが話題になりました。投資家にとって、株価上昇はうれしいものです。しかし、株価上昇はいつまでも続くとは限りません。2024年8月や2025年4月に市場が暴落したことを覚えている方も多いでしょう。

今回は、そんな不確実性のある市場で、なるべくどんな状況でも安定したリターンを目指す「パーマネントポートフォリオ」「カウチポテトポートフォリオ」、そして筆者が日本人向けにアレンジした「日本版パーマネントポートフォリオ」を紹介します。

将来の市場は誰にも予測がつかない

いくら調子の良い投資先であっても、ずっと好調を維持できるとは限りません。

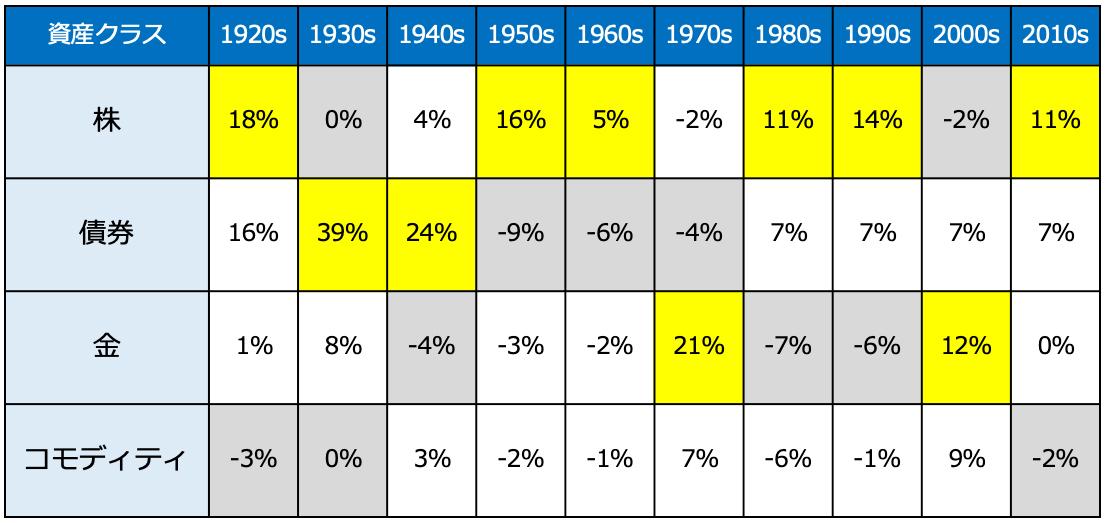

次の表は、1920年代から2010年代までの100年間を10年ごとに区分して、株・債券・金・コモディティの4つの資産クラスの実質リターン(インフレを考慮したリターン)がどうだったかを示したものです。もっともパフォーマンスがよかった資産を黄色、もっともパフォーマンスが悪かった資産をグレーにしています。

<各資産クラスの実質リターン>

株はパフォーマンスが好調な資産であることがわかります。4つの資産クラスの中でももっとも値上がりしたことが6回もあります。しかし、株も常に好調というわけではありません。1930年代・2000年代は逆に、他の資産と比べてもっともパフォーマンスが悪かった資産となっています。株が不調なときには、債券や金が値上がりしています。

将来の市場がどうなるのかは、誰にも予測がつきません。それであれば、複数の資産を組み合わせておくのがベターであることが分かります。

暴落を想定しつつ安定したリターンを目指す配分戦略「パーマネントポートフォリオ」

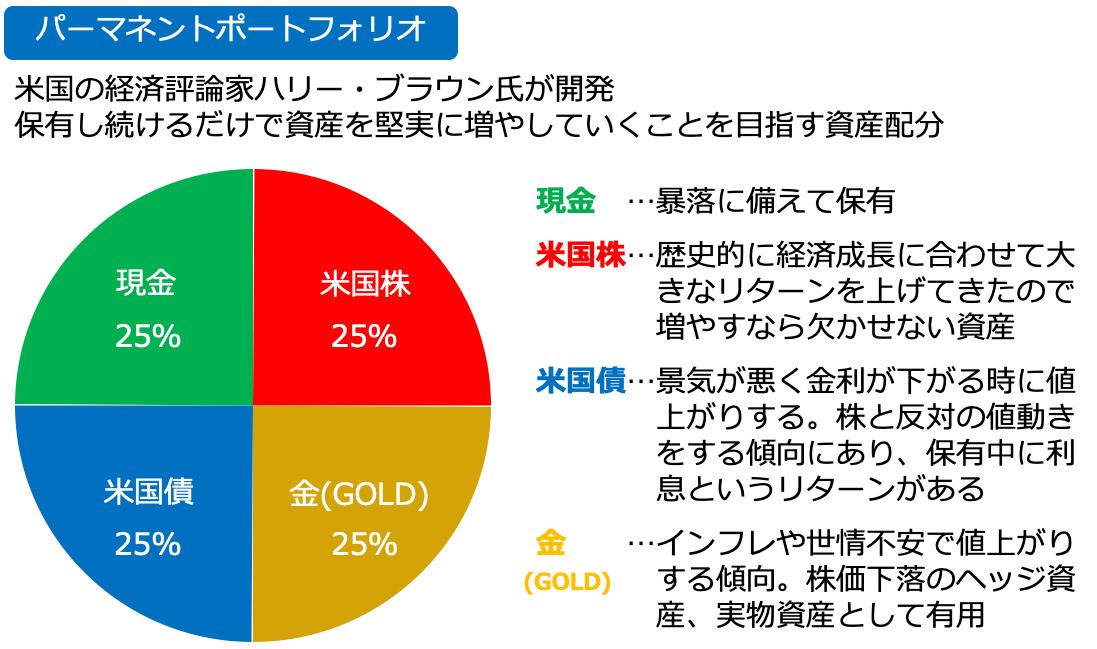

不確実性のあるマーケットにおいて、なるべくどのような状況でも安定したリターンを目指す戦略が「パーマネントポートフォリオ」です。米国の経済評論家、ハリー・ブラウン氏が開発しました。

パーマネントポートフォリオの「パーマネント」は「半永久的な、長持ちする」といった意味。パーマネントポートフォリオは、保有し続けるだけで資産を堅実に増やしていくことを目指す資産配分の考え方です。

<パーマネントポートフォリオ>

パーマネントポートフォリオでは、資産を現金(ドル)・米国株・米国債・金(GOLD)の4つの資産に25%ずつ配分します。

それぞれの資産の役割は、次のとおりです。

・現金(ドル)…普段の生活資金の引き出し資産として必須。

・米国株…歴史的に経済成長に合わせて大きなリターンを積み上げてきた資産であり、資産を増やすなら欠かせない資産。

・米国債…不景気では金利が下がるため値上がりする傾向。株と反対の値動きをする傾向や、保有中に利息という安定リターンがある資産。

・金(ゴールド)…インフレや世情不安で値上がりする傾向。株価下落のヘッジ資産としても有用。

パーマネントポートフォリオは、これら4つの資産があることで、補いながら堅実に増やしていけるという考え方です。ある資産が値下がりしても、他の資産の値上がりでカバーできるという考え方は良いですよね。

しかし、「パーマネント」と言っている割には現金の比率がちょっと低いのではないかと感じます。現金は25%しかありません。心の安定度を考えるともっと高い方がベターだと思います。

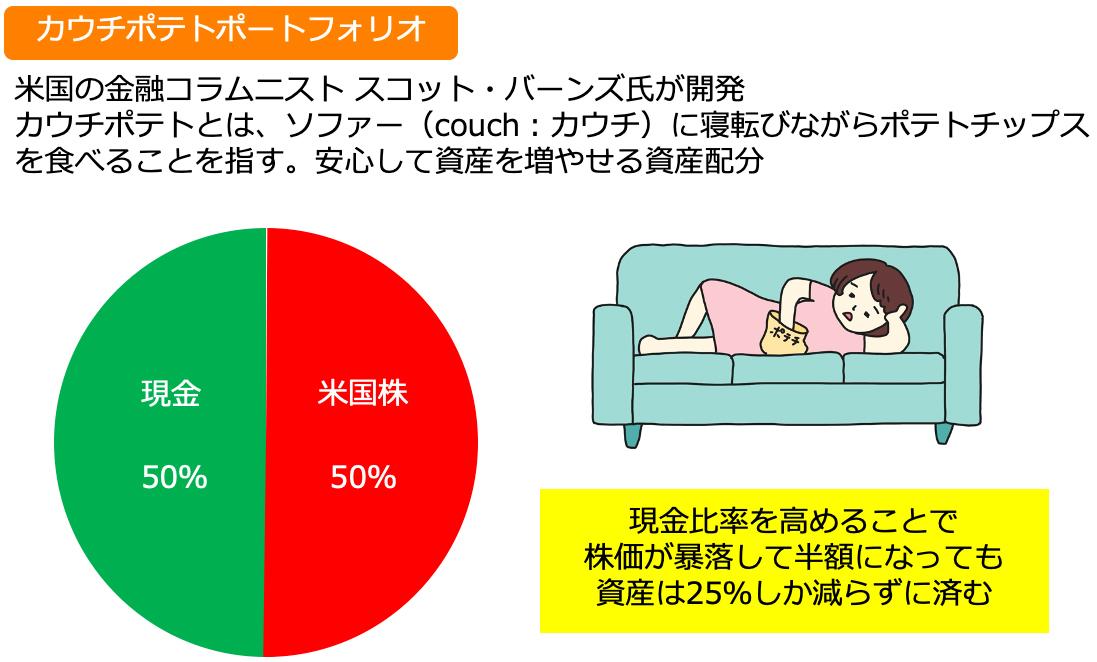

現金比率50%で保有、心の安定度を高めた配分戦略「カウチポテトポートフォリオ」

心の安定度を優先した資産配分戦略に「カウチポテトポートフォリオ」があります。米国の金融コラムニスト、スコット・バーンズ氏が開発したものです。

カウチポテトとは、ソファー(couch:カウチ)に寝転びながらポテトチップスを食べることを指す言葉。安心して資産を増やせる資産配分ということで、現金半分、米国株半分というシンプルな資産配分になっています。

<カウチポテトポートフォリオ>

たとえば株価が暴落して株が半額になったとしても、資産全体では25% しか減らずに済みます。暴落時の心の安定度を高めるような配分戦略といえます。

より安心して投資を続けることを踏まえると、カウチポテトポートフォリオの考え方も取り入れた方がベターです。

頼藤太希考案「日本版パーマネントポートフォリオ」

パーマネントポートフォリオもカウチポテトポートフォリオも、米国の専門家が米国人に向けて考えた資産配分ですので、日本人が活用するには色々と調整が必要です。

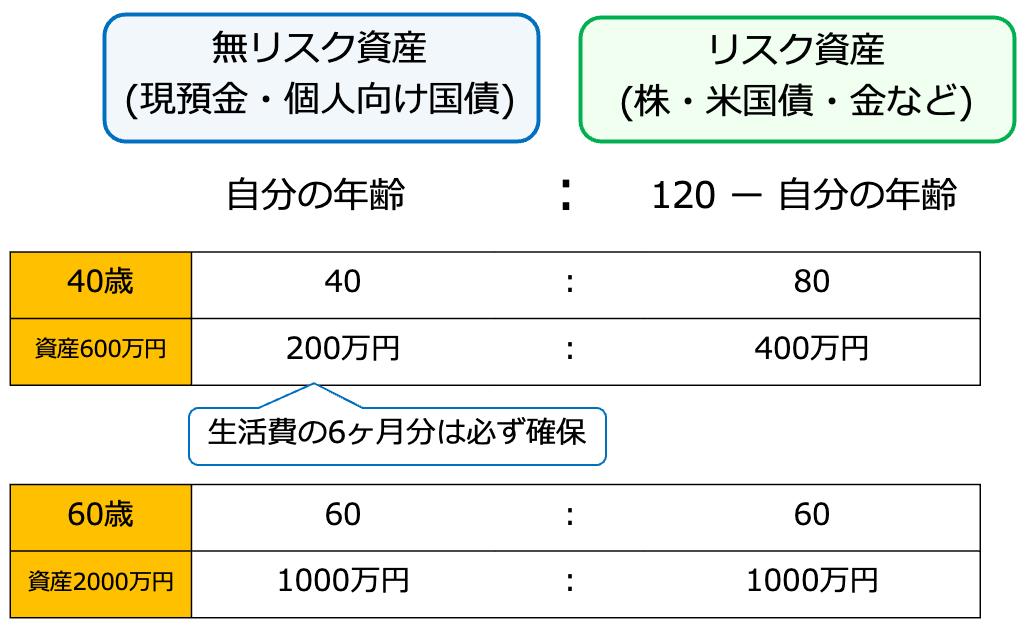

心の安定を測るためには現金比率が大事だとお分かりいただけたと思います。カウチポテトポートフォリオの「50:50」でもいいのですが、「120の法則」もあります。

<120の法則>

120の法則は、無リスク資産とリスク資産の割合を「自分の年齢:(120−自分の年齢)」に置き換えるというものです。

無リスク資産には現預金と、日本の場合は個人向け国債も良いですね。元本保証で金利も1%近くになっているので、加えるメリットはあります。リスク資産には、株・米国債・金などが挙げられます。

たとえば、自分の年齢が40歳の場合には「40:80」です。仮に資産が600万円であれば「無リスク資産200万円」:「リスク資産400万円」になるということです。したがって、カウチポテトポートフォリオを使っても、120の法則を使ってもよいというのが大前提です。

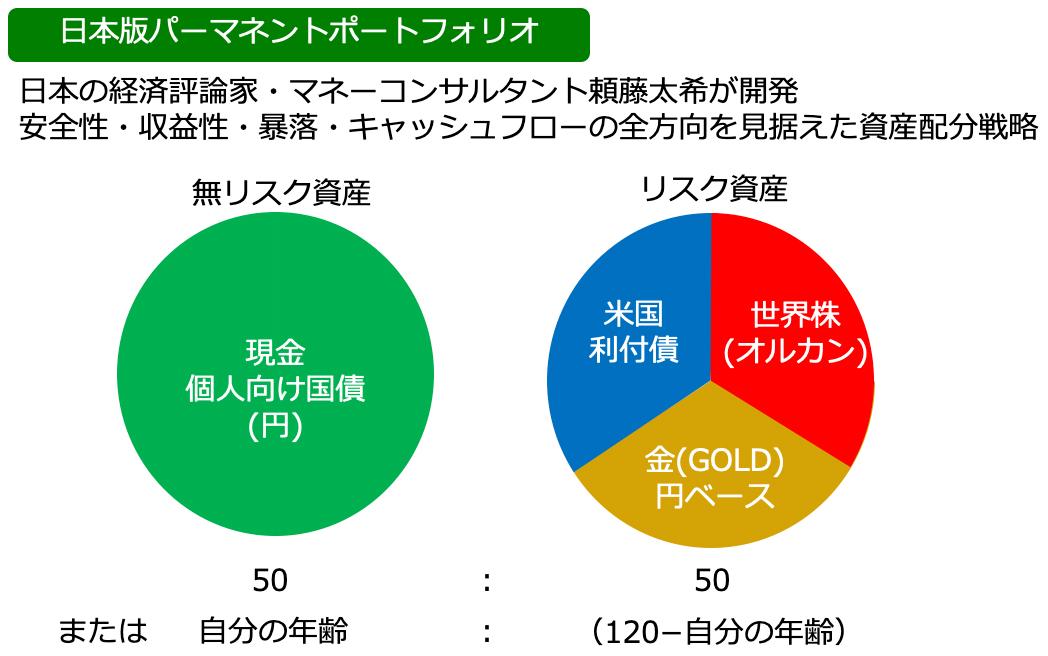

これを踏まえて「日本版パーマネントポートフォリオ」を開発しました。

<日本版パーマネントポートフォリオ>

安全性、収益性、暴落、そしてキャッシュフローの全方向を見据えた資産配分戦略となっています。

まず、パーマネントポートフォリオを無リスク資産とリスク資産に分けます。資産を分けるときの比率は「50:50」もしくは「自分の年齢:(120−自分の年齢)」です。無リスク資産には個人向け国債も入れてかまいません。円金利上昇の恩恵を受けるならば、変動10年国債がベターです。

リスク資産は、米国株ではなく世界株にしています。また金もドルベースではなく円ベースです。これに米国債を加え、3つの資産に均等配分を行います。

わかりやすさを重視して均等配分にしているので、リスクをより取りたいと思うならば、米国債と金の比率を下げてその分を株に回すのも手です。

株は「オルカンとS&P500はどちらがいいのか」という議論がよくあります。

確かに、過去の運用実績で考えるならばS&P500です。しかし、この先もずっとS&P500が良いという保証はありません。「どちらが負けにくいか」を考えると、世界株がベターではないかと思います。

金もドルで買う必要はなく、現金の円に合わせて円で買っておけば良いでしょう。金への投資は、投資信託・ETF・純金積み立てのいずれかがベターです。

米国債を残した理由は、米国債が債券としてもっとも安全で流動性が高く、取引量が世界一で、それでいて金利も高いからです。

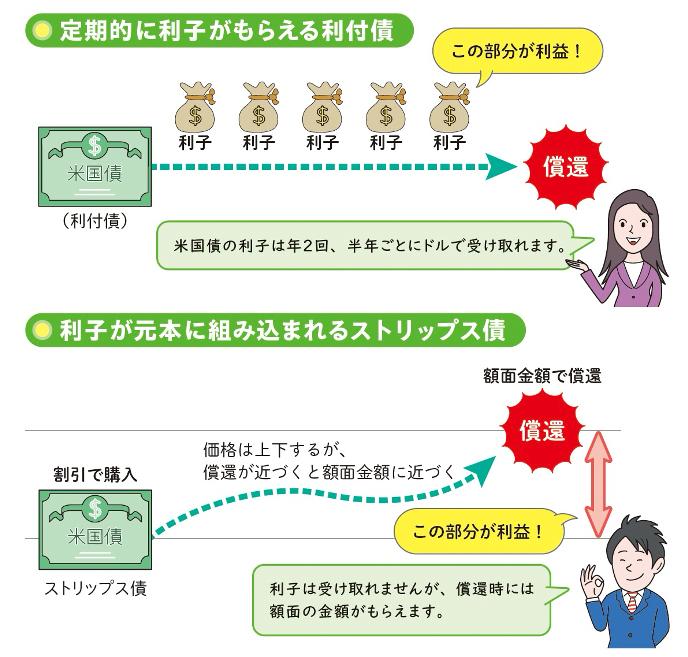

米国債には、利付債とストリップス債の2つがあります。

<利付債とストリップス債>

利付債は保有中、半年に一度利息がもらえる債券。ストリップス債は割引債のことで、額面よりも割引された価格で購入して、償還時には額面(100)で戻ってくるため、購入金額と額面の差額分が利益になります。

パーマネントポートフォリオにおいては、キャッシュフローが得られる利付債を選ぶのが個人的には良いと思っています。

資産形成の観点からは、複利効果が得られるストリップス債に分がありますが、資産形成がすべてではありません。資産形成している間の生活が充実することも大切です。資産を売却せずとも定期的に利息が受け取れる利付債のほうが使いやすいでしょう。

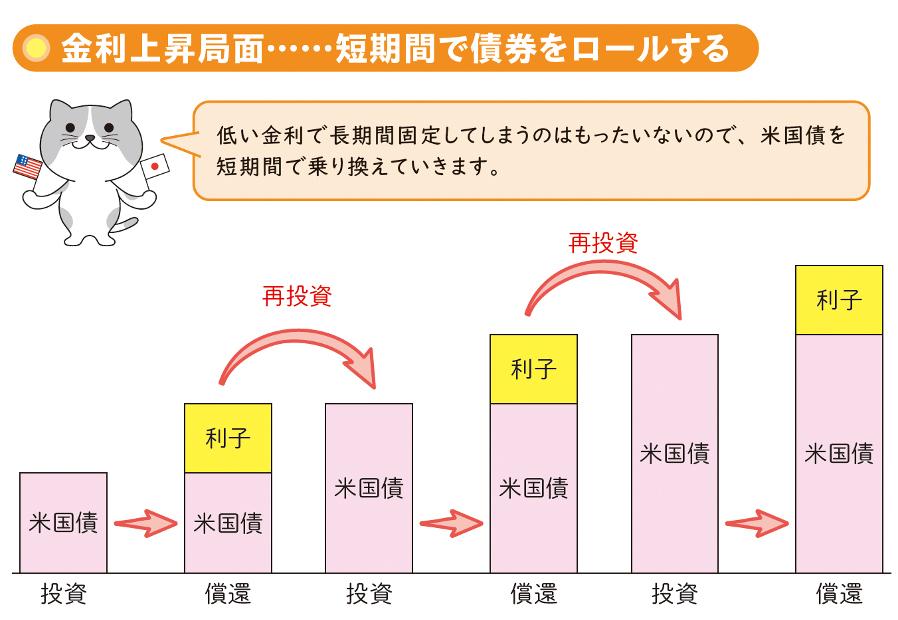

手間をかけられるならば、金利上昇局面は米国短期債を保有し、金利低下局面は米国長期債を保有するのがベターです。

<金利上昇局面>

金利上昇局面は償還日までの残存期間の短い米国債を購入して償還まで保有していきます。償還日を迎えたら、元本+金利分を次の残存期間の短い米国債に再投資していきます。金利上昇局面が続いていれば、再投資の際によりたくさん金利がもらえる利付債を購入できるようになります。

金利低下局面では償還日までの残存期間が長い米国債を購入して保有を続けます。そうすることで、その後市場金利が下がっても高い金利を受け取り続けることができます。

ただ、手間をかけたくないのであれば米国長期債の保有で良いでしょう。

どんなマーケット状況でも、心穏やかに、安定したリターンを目指したいならば今回ご紹介した「日本版パーマネントポートフォリオ」を参考にしていただければ幸いです。

[執筆:マネーコンサルタント 頼藤太希]

関連リンク

株式会社Money&You

お金の知性が、人生を変える。女性向けマネー&キャリアのコラムサイト