動画でわかる資産形成

ふんわり動画でやさしく『資産形成』をご紹介します。「ETFって何?」という方も是非一度ご覧ください!

年に1回のメンテナンス

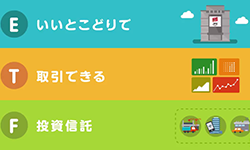

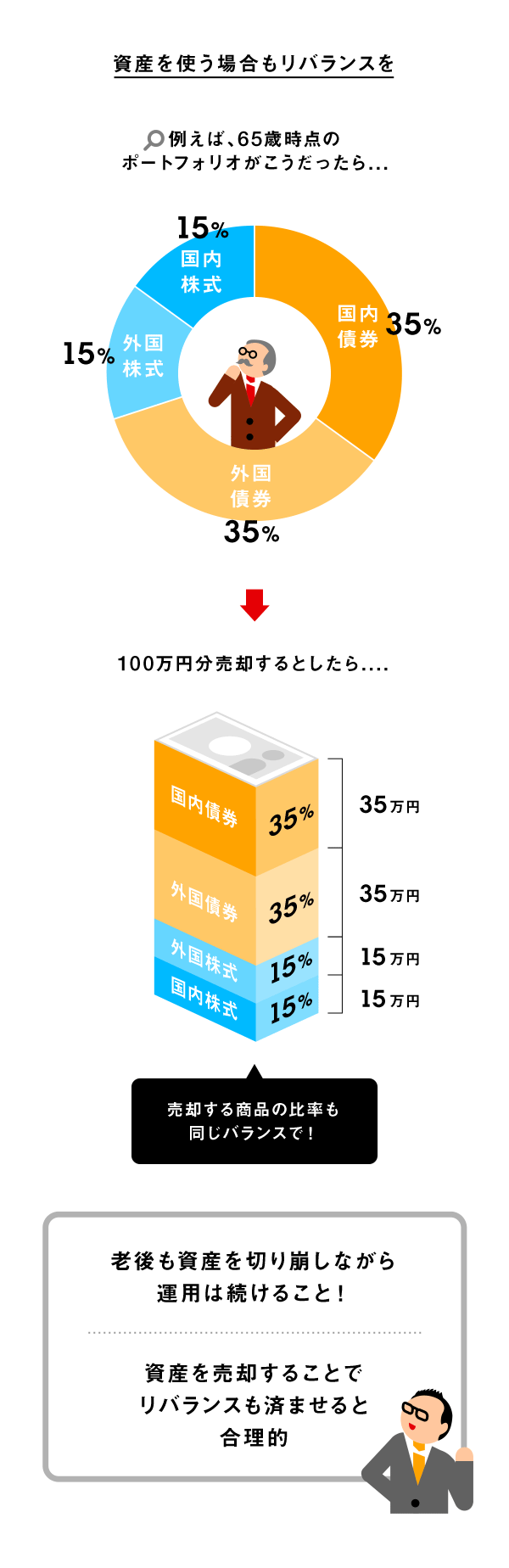

投資信託の価格は日々変動する。そのため、ポートフォリオを維持するには、適切なメンテナンス(リバランス)が必要だ。

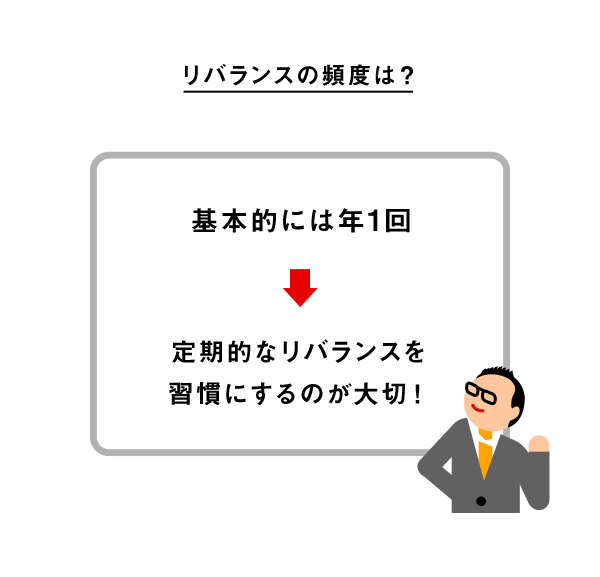

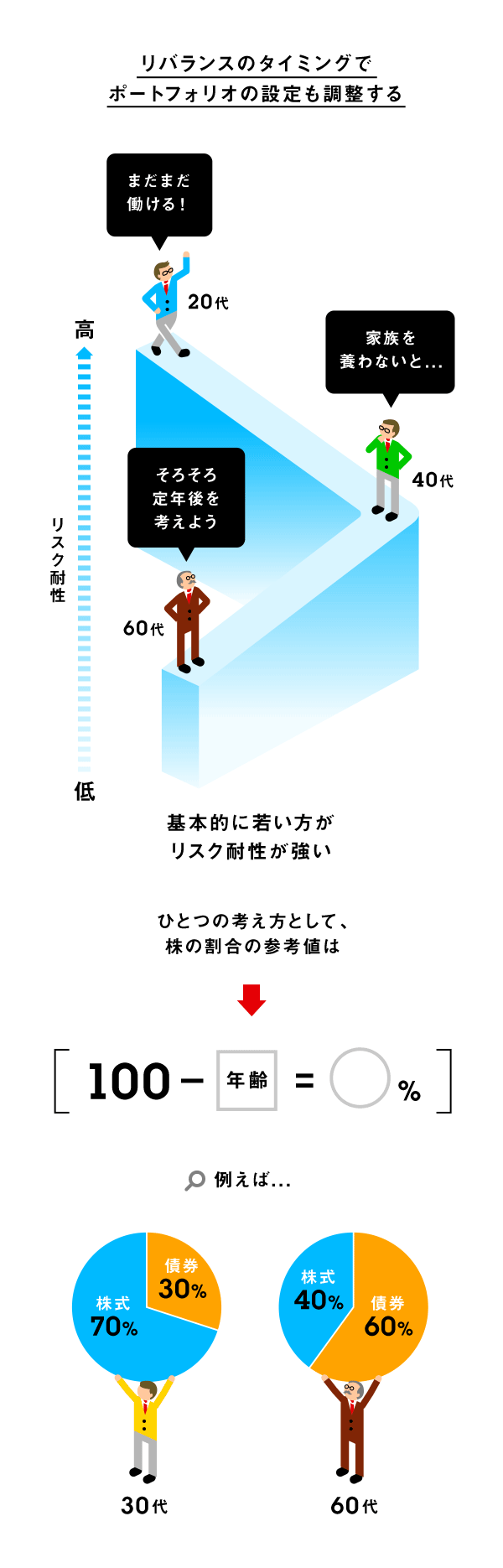

また、ライフステージに応じて取ることのできるリスクも変化する。長期的な資産運用を考えると、ポートフォリオはいかに管理すべきなのか。インデックス投資アドバイザーのカン・チュンドさんに、正しい管理方法を教えてもらった。

せっかく自分に合ったポートフォリオを組んでも、放置してバランスが崩れれば意味がない。継続してリスクを管理してこそ、有効な資産運用ができる。

「株式が暴落したとき、安くなった株を買ってリバランスする行為は、投資家としては正しい行為」とカンさん。しかし、そんな暴落した状況下ではなかなか冷静な精神状態ではいられないという。だからこそ、リバランスを年に1回の恒例行事として習慣づけ、それ以外の市場の動きはスルーするという考え方もアリなのだ。

つまり、“日々の生活でリスクを取るなら、投資のリスクは下げる”という考え方。たとえば、共働きでの結婚なら、収入が増え、効率化されて生活費は下がるため、リスク耐性は高くなる。一方、子どもができて女性が仕事を辞める場合は、リスク耐性は低くなる。ただし、女性が出産後に仕事に復帰することを想定しているのであれば、そのままのポートフォリオで資産運用に回す金額を下げることで対応することもできる。

「また、ライフステージに応じてポートフォリオを変更する場合は、段階的に変更した方がいいでしょう。もし株式の割合を10%下げる場合には、1年で2%ずつ、計5年かけて債券比率を上げると無理なく調整できます」

将来不安から、運用成績が悪いと資産を崩せない人もいるというが、あくまでも使うための投資。粛々と規則通りに切り崩すのがうまく付き合うコツだという。

ライフステージや老後の話になると、若い人にはなかなか想像しにくいが、長い時間をかけるからこそ、長期投資はリスク・リターンのちょうどいいバランスが取れる。まずは年に1回のリバランスからスタートし、ライフステージが変わる頃にまた振り返るようにしてみよう。

〈今回お話を聞いた人〉

カン・チュンド

晋陽FPオフィス代表。資産運用に特化したコンサルティングを手がける。自所セミナー回数は200回を超え、東京証券取引所、野村證券、松井証券、SBI証券など多数の講演実績を持つ。日本経済新聞、週刊ダイヤモンドなどへのメディア出演も多数。著書に『日本人が知らなかったETF投資』(翔泳社)など。

ふんわり動画でやさしく『資産形成』をご紹介します。「ETFって何?」という方も是非一度ご覧ください!