社員の資産形成をサポートする新たな仕組み

インセンティブだけじゃない、資産形成として「退職型RS」を考える!

提供元:大和証券

RS(アールエス)とは、譲渡制限付株式のことで、上場企業が役員や社員へのインセンティブ制度として自社株式を渡す方法の一つです。RSの特徴の一つでもある譲渡制限、つまり、売却できない期間が定められていることに着目すると、RSは大きく2種類に分かれます。

まずは「有期型RS」。これは前々回の記事「今、上場企業で熱い視線が注がれているRSとは?」と前回の記事「RSをもらったら、「知る前計画」忘れずに!」でも説明した、譲渡制限期間が3年とか5年に定められたRSのことです。

そして、もう一つが「退職型RS」。これは退職にともなって譲渡制限が解除されるタイプのRSを指します。今回は、この「退職型RS」の概要を事例で確認し、社員の立場から「退職型RS」について考えてみたいと思います。

役員向け「退職型RS」が急速に普及中、社員向けでも兆しあり

さて、日本でRSの制度がスタートした2016年や2017年頃は、RSの主流は「有期型RS」でした。その後、RSマーケットが拡大するにつれて、特に役員向けのRSでは、退職所得として税制上有利な扱いが受けられる「退職型RS」が急速に普及しています。例えば、2021年通年で見ると、役員向けRSでは966件中685件が「退職型RS」、その比率は70.9%と10社に7社以上が採用していることになります。

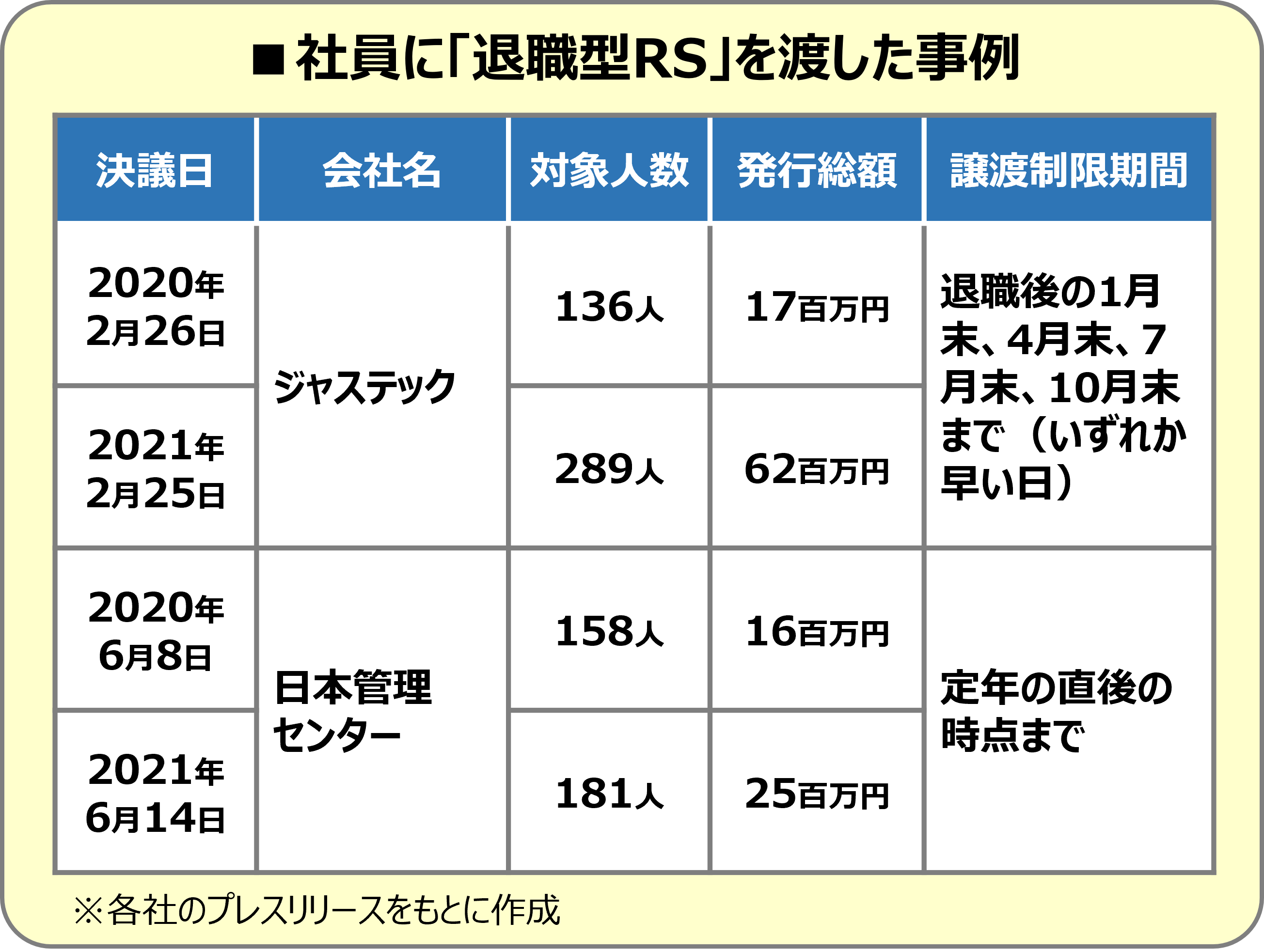

一方、社員向けRSでは、「退職型RS」はまだまだ一般的とは言えません。とは言え、そもそも、社員にRSを渡している上場企業がそれほど多くないことを考えると、現時点で「社員向けRSは有期型が中心で、退職型は少ない」と結論づけることは早計かもしれません。まずは社員に「退職型RS」を渡した事例を一緒に確認してみましょう。

1つ目のジャステック、2020年に社員136人へ合計1,700万円、2021年には社員289人に合計6,200万円のRSを渡しています。1人当たりだと平均で2020年は13万円、2021年は21万円くらいのイメージです。また、2つ目の日本管理センター、2020年に社員158人へ合計1,600万円(一人当たり平均、10万円)、2021年には社員181人に合計2,500万円(同、14万円)のRSを渡しています。

それぞれ、譲渡制限期間の決まり方には細かな違いはあるものの、退職がきっかけとなって譲渡制限が解除されること、そして、社員が亡くなった場合は即時譲渡制限を解除されること、この2つはどちらの事例でも共通です。

さらに、これら事例から、導入した翌年もRSを渡していること、そして、RSを渡す社員と株数(金額)が増えていることもわかるかと思います。今はまだ一般的とは言えませんが、これからは社員向けでも「退職型RS」が普及しそうな兆しがうかがえる、そんな事例だと思います。

社員の立場で考える、「退職型RS」vs「有期型RS」

さて、この「退職型RS」を「有期型RS」とくらべると、まず、その違いは譲渡制限期間の長さになります。換金性という観点から考えると、当然、譲渡制限期間は短いほうがいい、ということになるでしょう。一見すると、社員にとっては「有期型RS」のほうが「退職型RS」よりもありがたいように思えます。

次に、税制の観点から考えると、「退職型RS」と「有期型RS」では、課税される所得の種類が異なります。課税されるタイミングは譲渡制限解除後で同じですが、「退職型RS」は退職所得として、「有期型RS」は給与所得として課税されることになるのです。

退職所得は税制上の優遇措置を受けられます。具体的には、(1)退職所得控除が適用できること、(2)退職所得控除後の額にさらに1/2をかけた金額が課税所得になること、そして(3)総合課税ではなく、分離課税として課税されること、この3つです。税制を比較すると、「退職型RS」のほうが「有期型RS」よりも有利なように思えます。

でも、これを資産形成の観点から考えると、どうなるでしょうか。あくまでも一般論としての類型になりますが、「退職型RS」は「有期型RS」よりも、一度にもらえる株数や金額は少なめです。一方、上記事例を参考に考えれば、「退職型RS」は基本的に、毎年、定期的にもらえるものと言えるでしょう。

つまり、資産形成として考えると、「退職型RS」は少額を長期で積立投資し、「有期型RS」はある程度まとまった金額を短期で一括投資しているともみなせるのです。投資対象は自社株式で同じわけですから、資産形成のための投資リスクのコントロールという観点からは、「退職型RS」のほうが「有期型RS」よりも基本に忠実であると言えるかもしれません。

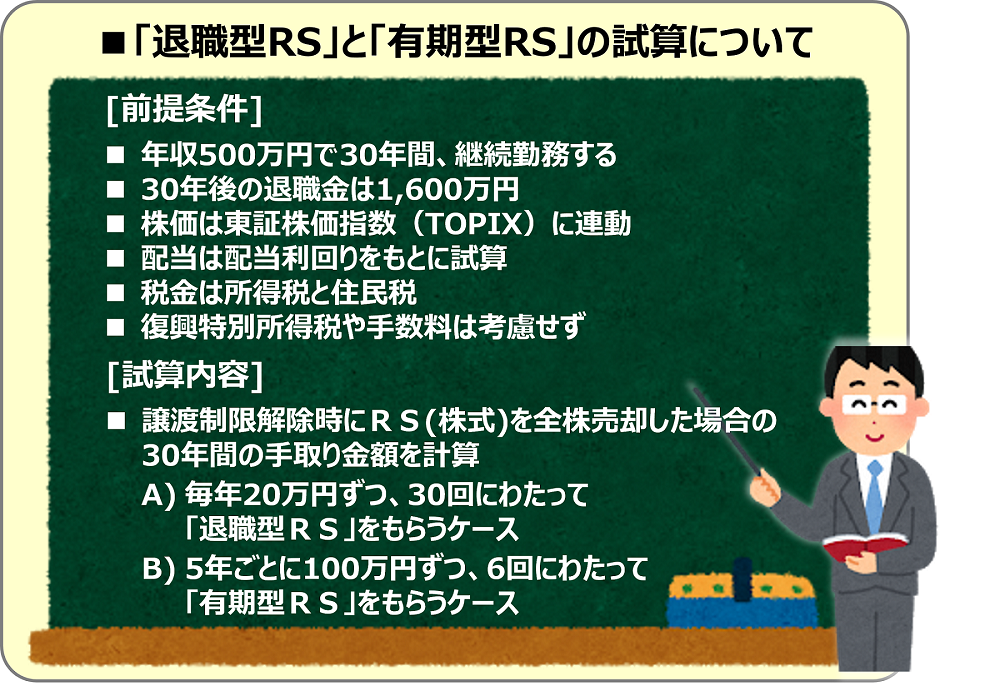

以上の3つの観点から考えると、「退職型RS」と「有期型RS」には一長一短があり、甲乙がつけがたい、そんな感じだと思います。そこで、それぞれの観点を踏まえて、「退職型RS」と「有期型RS」をより具体的にイメージできるようにするため、過去の各種データをもとに、一つの試算をしてみました。

前提条件の年収や退職金は、国税庁と厚生労働省の調査を参考にした平均値ですので、言わば、「日本株式会社」に勤める平均的な社員のケースだと考えてください。

なお、試算として、1990年の年初に最初の「退職型RS」、あるいは「有期型RS」をもらうことにしました。この時期は日本のバブル絶頂期ですから、最悪のタイミングから資産形成をはじめる、という保守的な試算にしています。また、30年後はちょうど2019年末になりますので、コロナ禍の影響を排除した試算にもなります。

それでは、それぞれの試算結果をご説明しましょう。

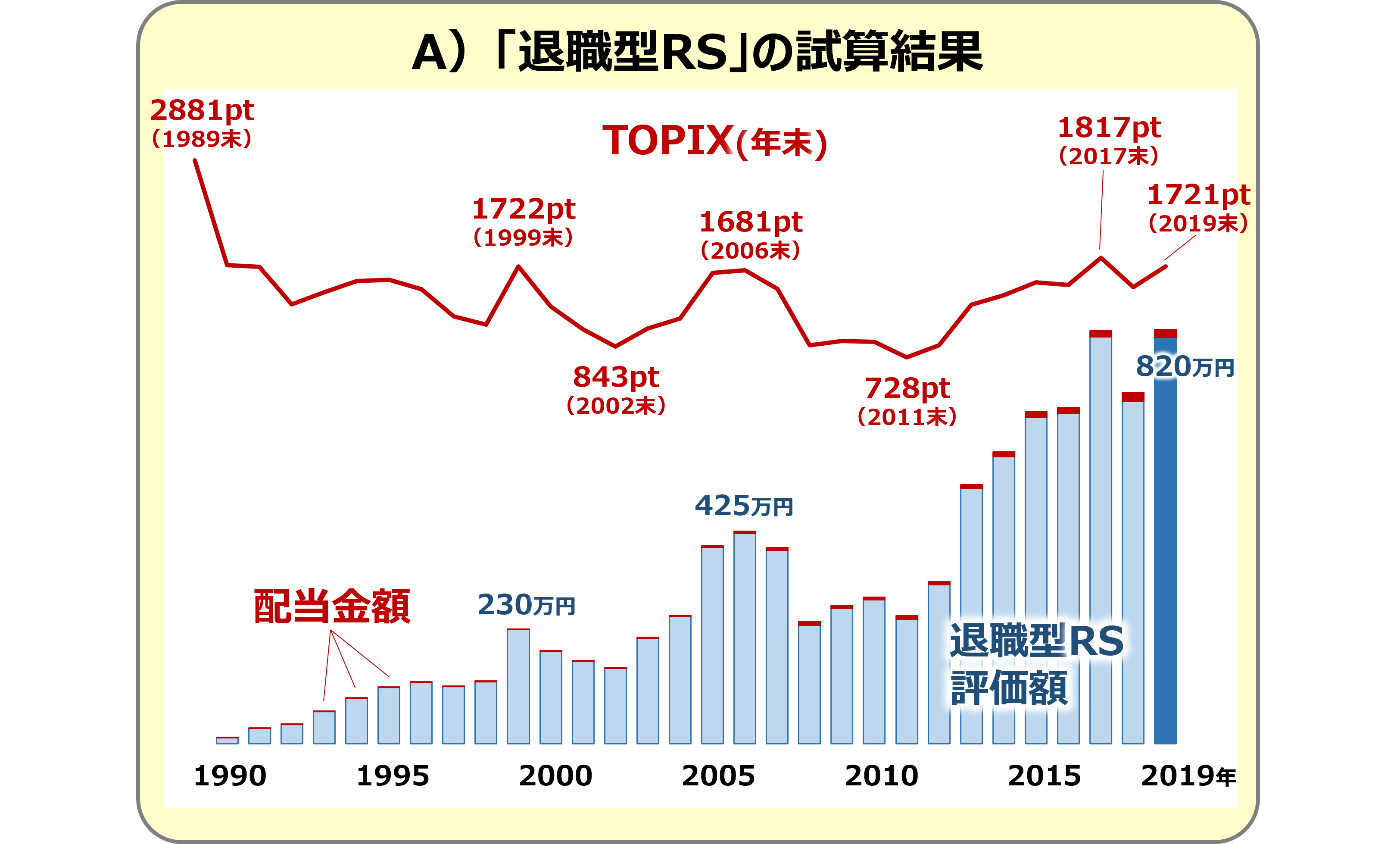

まずは「退職型RS」。ご覧いただいている試算結果は税引前の金額になります。

TOPIXはバブル絶頂期から比較すると、30年経った2019年末でも約6割の水準です。でも、30年間にわたって、毎年年初に20万円ずつ「退職型RS」をもらうとすると合計で600万円、これが2019年末には評価額が820万円になっているわけですから、まさに長期積立投資の効果と言えるでしょう。

グラフでは少し見にくくなっていますが、毎年の配当金を累計すると145万円、税引前ではありますが、評価額とあわせると約960万円と1.6倍になっているのです。悪くないですよね。なお、詳細の説明は省きますが、配当所得と退職所得としての税金(※1)を差し引くと、手取り金額としては約850万円になりました。

※1 配当所得の税率は20%、退職所得は退職金(1,600万円)と合算し、「退職型RS」によって負担が増える税金を試算。

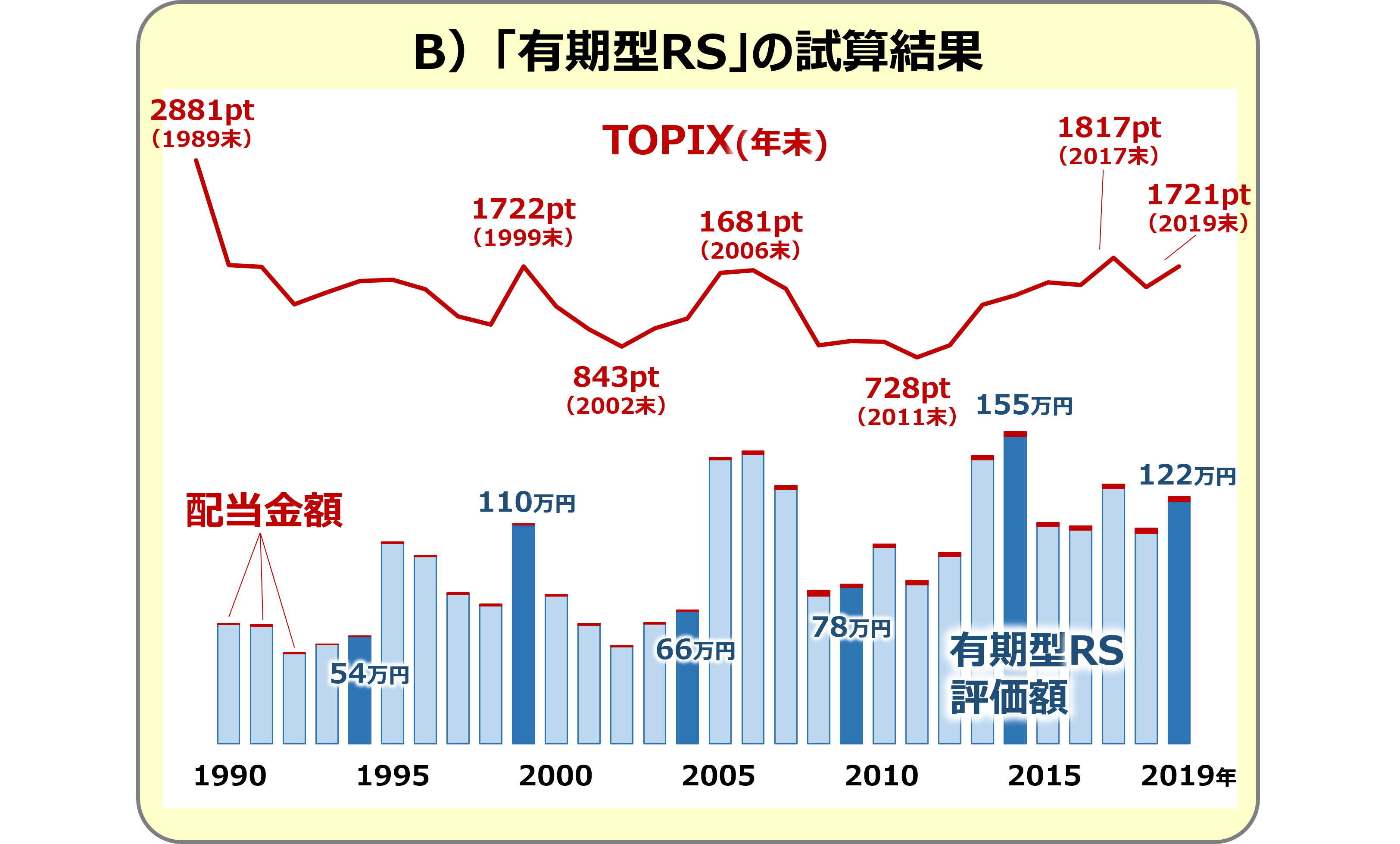

つぎに「有期型RS」。こちらも税引前の試算結果になります。100万円の「有期型RS」をもらった後、各年末の評価額をグラフにしています。

濃い青色が譲渡制限解除時の評価額になりますが、6回もらった「有期型RS」のうち、半分の3回は100万円を下回っている、そんな試算になっています。したがって、投資期間が5年程度だと、いわゆる、リターンのブレが大きいことも確認できるでしょう。

そして、濃い青色の評価額を合計すると587万円、毎年の配当金の累計が39万円になりましたので、あわせてようやく「有期型RS」としてもらった600万円を少し超える程度です。また、配当所得と給与所得としての税金(※2)を差し引くと、手取り金額としては約500万円にしかなりませんでした。

※2 配当所得の税率は20%、給与所得の税率は20%で試算。

以上はあくまでも一つの試算です。RSの譲渡制限解除時に必ず売却しなきゃいけない、というわけでもありません。例えば、退職する時期がリーマンショックやコロナショックのような株価低迷期に重なった場合は、RS(株式)を売らずに保有し続ける、という選択肢もあるのです。

ですから、この試算だけをもって「社員にとっては、退職型RSのほうが、有期型RSよりも望ましい」と断言できるわけではありません。そもそも、ライフプランは人それぞれ、退職後にもらえるお金よりも、「今、すぐに使えるお金が欲しい」、そういう人も少なからずいるはずです。

それでも、やはり、資産形成の王道は時間を味方につけること、試算を見るとそんなふうに思います。最近では、20代、30代の若い人たちの中でも、資産形成に取り組む人が増えていますが、ぜひ、その取り組みを続けて欲しいと心の底から願っています。なぜなら、資産形成とは、はじめること以上に続けることのほうが格段に難しいからです。

そして、長く資産形成を続けるために適した方法は、簡単にお金を引き出すことができない制度や口座で運用をすることだと思います。iDeCo(イデコ)や企業型の確定拠出年金がその選択肢になるのです。さらには、今回ご紹介した「退職型RS」、退職のときまで売ることができない「譲渡制限」という仕組みが、長く続けざるを得ないという意味で、社員の資産形成で大きな味方になってくれるのです。

ですから、今はまだ一般的とは言えない、社員向けの「退職型RS」ですが、これからは単なるインセンティブ制度としてだけでなく、社員の資産形成を強力にサポートする仕組みとして、日本の上場企業においても広まっていくことを願ってやみません。

「退職型RS」をもらっても、「知る前計画」忘れずに!

ところで、「有期型RS」について紹介した前回、前々回の記事では、譲渡制限が解除されるときに納税資金の確保が課題になると説明しました。これは「退職型RS」でも同様で、RS(株式)の売却が解決策の一つになります。

そして、インサイダー取引の問題が生じることなく、初心者でも安心してRS(株式)を売却するには、「退職型RS」でも知る前計画をうまく活用することがポイントになるのです。

でも、「退職型RS」で知る前計画を利用する場合、前回の記事で紹介した「有期型RS」の知る前計画を使うと、実は大変なことになります。なぜなら、RSをもらうたびに知る前計画を提出することになるからです。

先ほどの試算のように、毎年、「退職型RS」をもらうとしたら、30年間で30枚の知る前計画を証券会社に提出しなければならないのです。その後、退職を迎えた際、RS(株式)の売却は1回だけなのに、30枚の知る前計画が存在することになります。

複数枚の知る前計画を管理することだけでも大変ですし、もし売却する株式数の計算が間違っていたりすると、知る前計画にもとづく売却と認められずに、インサイダー取引規制の適用除外を受けられないことになります。こんなことでは、まさに「労多くして功少なし」ですよね(苦笑)。

実は、そのような不都合を解消するために作られたのが、「退職型RS」の一括売却型知る前計画です。

「有期型RS」の知る前計画では、あらかじめ決められた譲渡制限解除日の翌営業日か翌々営業日に売却することを明示します。一方、「退職型RS」の一括売却型知る前計画では、最初にRSをもらってから、それ以降にもらったRSも含めて、全ての「退職型RS」がはじめて譲渡制限を解除された日の翌営業日か翌々営業日に売却することを明示するのです。

このように売却対象のRS(株式)を幅広く指定することで、知る前計画としては一度だけ証券会社に提出すればよく、譲渡制限が解除されたときに、これまでにもらった全てのRS(株式)の売却に使うことができるのです。

具体的にどういうものなのかは、弊社で使用している一括売却型知る前計画のサンプルを準備しましたので確認してください。

以上は「退職型RS」をもらったあと、インサイダー取引の問題が生じることなく、RS(株式)を換金する方法として、一括売却を前提とした知る前計画のことを説明しました。

もちろん、先ほども申し上げましたように、退職する時期に株価がひどく下がっているような状況では、たとえ知る前計画を提出していたとしても、必ずRS(株式)を売却しなければいけないわけではありません。本人がそのような安値で売却したくない場合には、納税のための現金を別途手当できれば売却しないで済むわけですから。また、条件が整えば、有価証券担保ローンの利用も可能ですので、証券会社に問い合わせてみると良いでしょう。ご参考になれば幸いです。

(提供元:大和証券)

関連リンク