インフレ、インフレ、インフレ

提供元:日興アセットマネジメント

<ここがポイント!>

■ インフレ抑制優先で米利上げ継続でも、慌てることはない

■ 欧州や日本のインフレの持続性

■ 米国景気が後退し続けるとしたら

インフレ抑制優先で米利上げ継続でも、慌てることはない

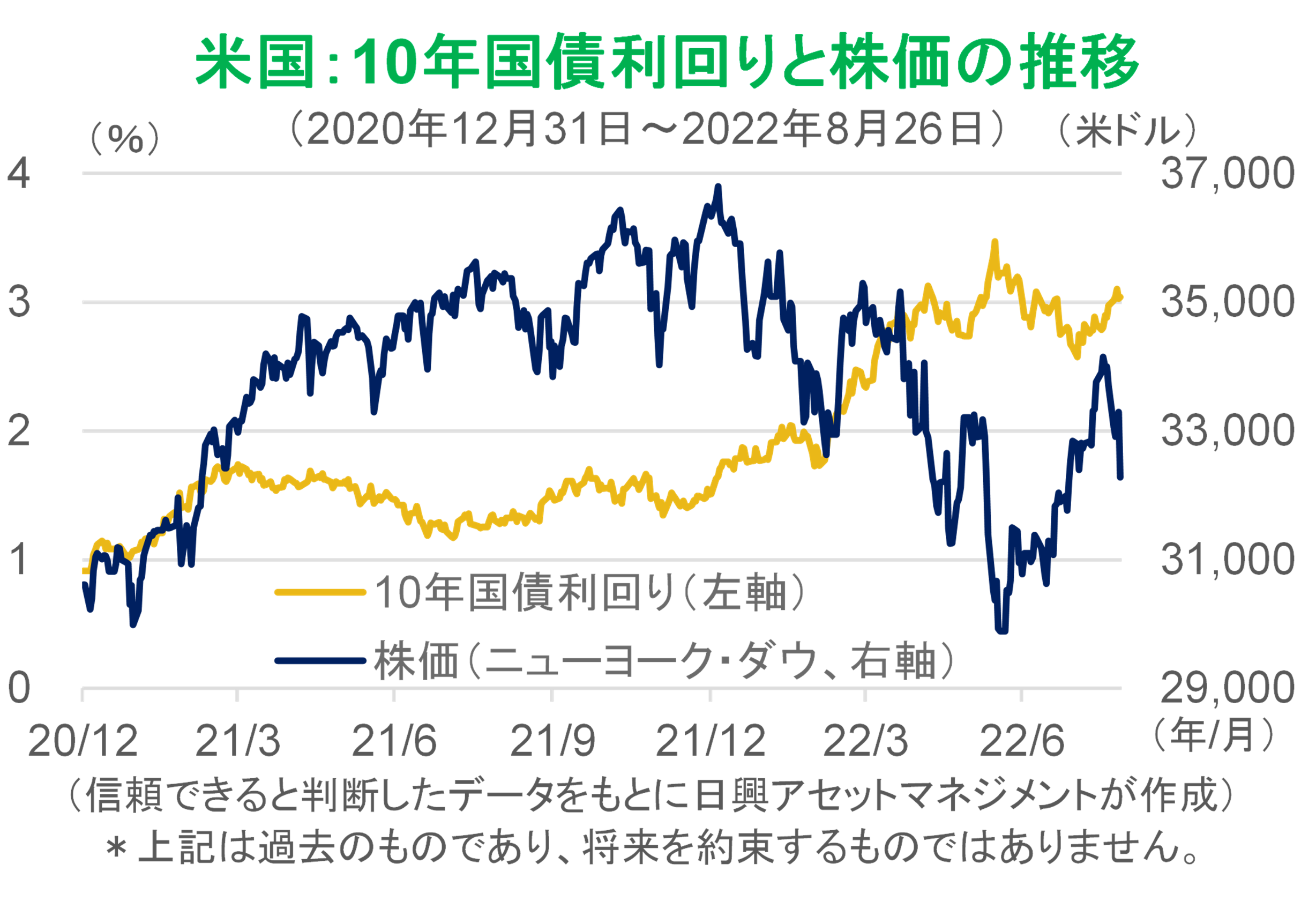

8月26日、パウエルFRB(米連邦準備制度理事会)議長はジャクソン・ホール会議の講演で、インフレ抑制を優先し、政策金利を継続して引き上げる姿勢を示した。これを受けて株式市場は、思ったよりもFRBがタカ派で、しばらく利下げはないとの見方が優勢となり、ニューヨーク・ダウが1日で前日比1,008米ドル下落した。

一方で、興味深いことに、長期金利はほとんど動かなかった。長期金利(10年物国債)は7月末の2.6%程度から一旦3.1%程度まで上昇していたため、「思ったよりも」タカ派とは受け止めなかったようだ。長期金利水準を見る限り、長期のインフレ率の市場の予想値はせいぜい2%台後半で大きな変化はない。株式市場の楽観が、債券市場の見方に収斂したようにもみえる。しかし、「インフレでも投資戦略を変える必要がない理由」(KAMIYAMA Reports 7月29日付)で述べたように、長期投資であればインフレで投資戦略を変える必要はない。

米国のインフレが収まると考える理由の一つとなった需要面では、コロナ禍対応の財政出動の影響が小さくなることがある。トランプ前政権は、消費者心理の冷え込みを防ぐために、経済の落ち込みをカバーする以上に、一時金給付や失業手当上乗せなどを行った。その結果、消費者は借り入れをせずとも、さまざまな買い物をすることができたのだ。

その後、バイデン政権の財政刺激策は、「レスキュープラン」までで止まっている。これは現政権や与党が、インフレを刺激して支持率が低下することを恐れているからであろう。今後、11月の中間選挙の結果にかかわらず、財政刺激策はなさそうだ。

供給面では、コロナ禍で起こった原油などを含む国内供給網の寸断や、中国のゼロコロナ政策などの影響で起こったグローバルなサプライチェーンの混乱が、インフレの要因となった。20年ごろから始まった米国での供給ショックは、ロシアのウクライナ侵攻にもかかわらず、22年を通じて緩んできたとされる。米国では、経済活動の面でコロナ禍から立ち直り、中国のゼロコロナ政策が生産や輸送、貿易などに影響を与えるケースは大幅に減少している。

こうして、需要面・供給面でインフレ加速要因が弱まっており、今後、米国のインフレ率は徐々に落ち着くと予想する。新聞の見出し(ヘッドライン)で目にするインフレ率は前年比伸び率なので、ロシアによるウクライナ侵攻が突然の物価上昇要因となった3月ごろから12ヵ月が経過する23年1-3月期になれば、前年比伸び率は緩やかになるだろう。こうして、需要・供給・前年比伸び率の観点から、来年3月にかけて物価上昇が落ち着く方向に進むと考えている。

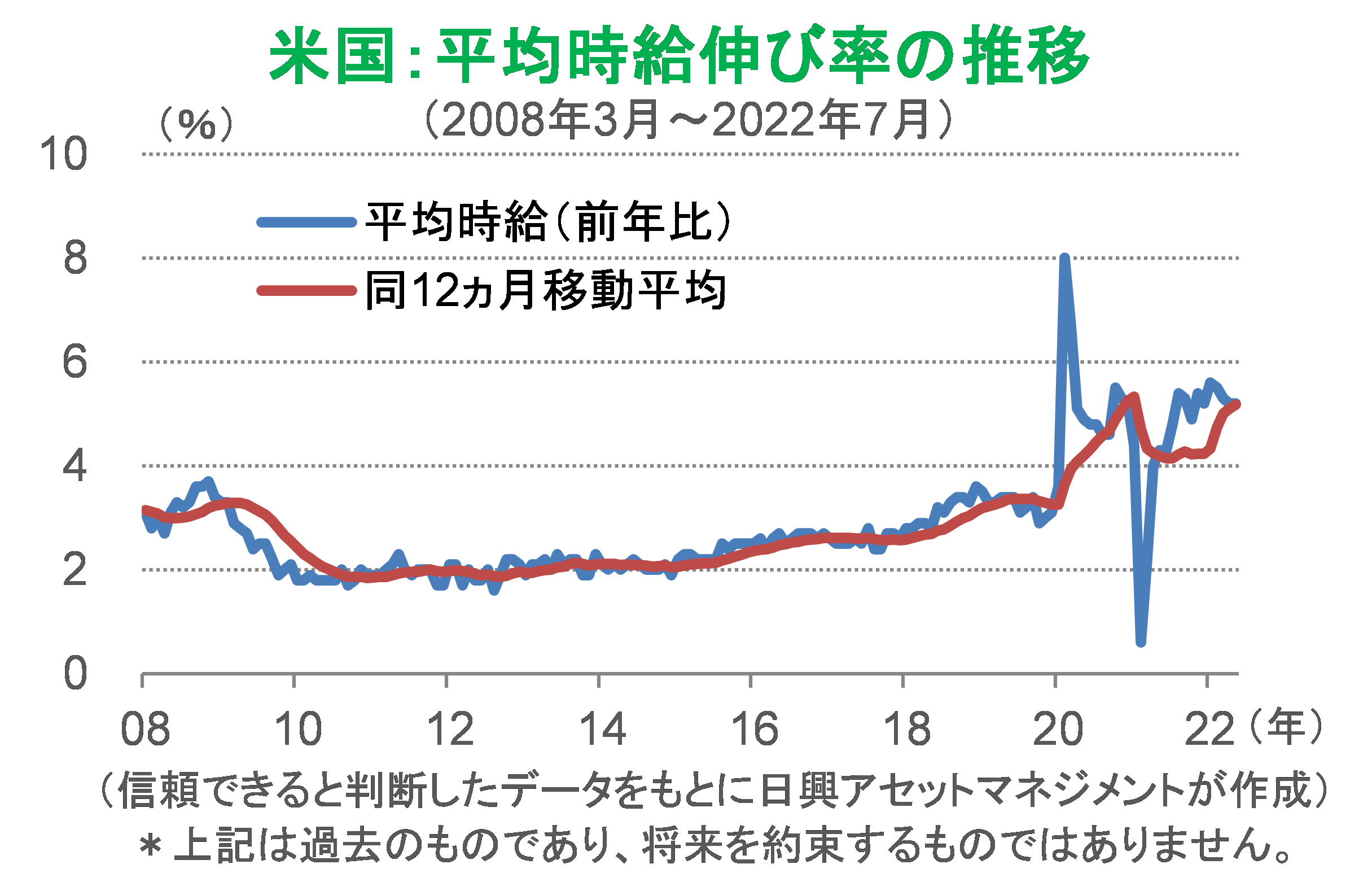

リスクは、賃金(平均時給)伸び率の高止まりが続くことだ。賃金伸び率は、足元、5.0~5.5%程度とかなり高く、FRBが目標とする2%のインフレ率を大きく上回る。実は、人手不足と賃金上昇の裏には、移民が制限されたことや中高年が政府から一時金など受け取った後に早期退職したこと、若年層の労働参加率が低いままであること(コロナ禍を避けている可能性)、といったことが背景にある。

労働供給を大幅に増やすことは難しく、FRBは政策金利を大きく引き上げ、自動車や住宅購入のローン金利を上昇させて需要を押し下げることで、企業収益と雇用を減らすしかインフレを抑える方法がなくなる。

欧州や日本のインフレの持続性

欧州では、ロシアのウクライナ侵攻に伴う小麦をはじめとした穀物不足への懸念、主要国によるロシア制裁の結果としての天然ガス不足、石炭など化石燃料回帰への躊躇などから、供給ショックによる急激なインフレが起こってしまった。急激な変化が起こると、人々はとりあえず貯蓄を取り崩してでも消費を維持するので、短期的にインフレになる。

しかし、米国とは異なり、欧州ではコロナ禍での一時金や失業手当の上乗せが大きかったとはいえないので、米国ほどインフレに持久力はないとみる。逆に、このままではインフレは持続せず、需要減退で景気後退(GDPのマイナス成長、失業者の増加)に陥る可能性が高い。ECB(欧州中央銀行)が政策金利を引き上げる一方で、国ごとに財政政策がどの程度となるかは予想し難いが、EU(欧州連合)の財政規律が適用されれば、苦境を救うのはそれほど簡単ではない。

日本でも、光熱費やガソリン代の上昇に対して政府の一時金が少ないため、貯蓄の取り崩しによるインフレが一巡すれば、出費増を抑えるために消費が低迷して、インフレは沈静化しそうだ。しかし、欧州との比較で、小麦価格は政府統制下にあり、化石燃料脱却も進んでいない分、供給ショックは小さい。さらに、遅れていたコロナ禍からの正常化で、旅行や外食、ホテルサービスなどの正常化が進み、政府も支援策を増やすことで、景気後退リスクが小さくなるだろう。

米国景気が後退し続けるとしたら

株式市場が気にするのは、FRBが2%程度とするインフレ率目標にどの程度の急いで戻そうとするかである。政策金利を4%程度まで急激に引き上げ、その後も雇用を気にせずインフレ率と賃金上昇率の低下を追い求めて政策金利を引き上げ続けた場合、FRBが考える「正常な」雇用者数(例えば21年12月)になるまで300万人程度の失業者が出ても、インフレとの戦いの手を緩めない可能性が出てきた。雇用が減ると消費が大幅に減少し、企業の売り上げも減って株価が下落するかもしれない。

しかし、これはリスクシナリオであり、可能性は低い。仮に起こっても、その期間は1年以下でマイナス幅も小さいとみている。米国景気が長く深い後退(マイナス成長)に陥るほどに、個人は負債に依存して消費しているのではなく、企業も借金して設備投資を増やしたが売上がついてこないといった状況でもない。FRBのよほどの政策判断ミスがない限り、長期にわたる景気後退が起きるとは考えにくい。

メインシナリオは、さほど失業者を増やさなくとも、消費者がインフレを嫌がって、例えば光熱費が上昇した分、衣服を買わないことなどで生活防衛し、消費が増えないことで労働供給が増えなくとも、インフレ圧力は低下するとみる。流通や貿易の混乱も悪化する可能性は低いし、消費者が70年台のオイルショック時のように買いだめに走るとも考えにくい。ガソリン価格などが下がらなくとも、水準が昨年と同程度であれば、インフレ率(前年比)は自ずと低下するだろう。企業収益と株価は伸びにくくなるが、賃金上昇も抑えられるので、利益は維持できるシナリオだ。

(日興アセットマネジメント チーフ・ストラテジスト 神山直樹)

■当資料は、日興アセットマネジメントが情報提供を目的として作成したものであり、特定ファンドの勧誘資料ではありません。また、弊社ファンドの運用に何等影響を与えるものではありません。なお、掲載されている見解および図表等は当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。

■投資信託は、値動きのある資産(外貨建資産には為替変動リスクもあります。)を投資対象としているため、基準価額は変動します。したがって、元金を割り込むことがあります。投資信託の申込み・保有・換金時には、費用をご負担いただく場合があります。詳しくは、投資信託説明書(交付目論見書)をご覧ください。

関連リンク