世界景気が後退しても投資すべきか?

提供元:日興アセットマネジメント

- TAGS.

<ここがポイント!>

■ 景気過熱から正常化へ、緩やかな「景気後退」

■ 市場と経済が回復するタイミング

■ 株式・債券への投資を継続する理由

景気過熱から正常化へ、緩やかな「景気後退」

景気が後退するであろう時、投資をどう考えるべきか、リスク資産は買わないほうがよいのか、といった質問が増えている。もちろん、長期投資の観点からは、景気の上下動で市場に参加したり退出したりすることは望ましくない。例えば、いま景気後退期だからリスク商品を売却したとしても、再び購入する際、タイミングを適切に判断する必要がある(いつのまにか上がっていることがある)し、取引コストもかかる。さらに、景気の波と株価の波は同期していないため、仮に投機が目的であって、景気判断が適切でも、売買タイミングを適切に判断することは難しいので避けるべきだろう。

現時点、米国は今後2四半期程度、前期比で0%成長程度(あるいは少しマイナス)のマイルドな低迷に陥る可能性が高いと予想している。失業者の増加を伴う可能性があるので、結果として公的機関が「景気後退」であったと判定するかもしれない。米国の22年の1-3月期と4-6月期は2四半期連続でマイナス成長となったが、景気後退と判定されない可能性もある。これは、雇用者が増え続ける中、住宅投資の減少だけが背景にあったと考えられるからだ。

重要なポイントは、この景気失速あるいは後退が、景気過熱からの正常化であることだ。

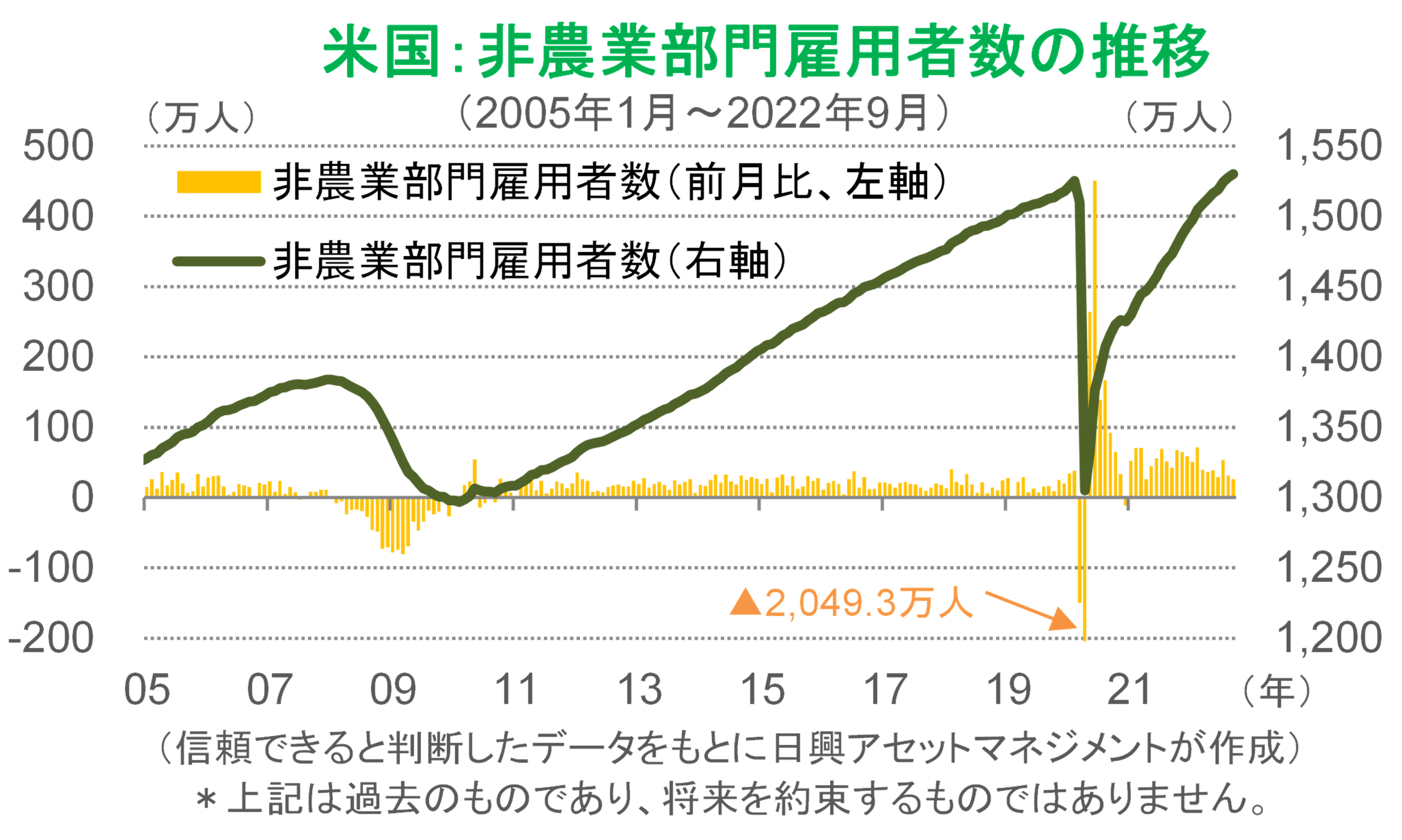

米国の雇用統計をみると、雇用者数はコロナ禍からの回復において増え続けている。一方、少なくとも21年12月にFRB(米連邦準備制度理事会)のパウエル議長は、雇用が過熱しているとの懸念を市場に伝えた。この点だけからいえば、米国の労働市場は、正常な状態に戻るために約380万人(22年1-9月期に増加した雇用者数)の失業があってもおかしくないことになる。雇用が減少すれば「景気後退」と呼ばれるだろうが、コロナ禍からの正常化が、トランプ前政権の財政政策の(結果として)出し過ぎなどから「過熱」状態となり、行き過ぎた分を減らすという痛みを伴う政策が必要になってしまったのだ。このように、雇用減を伴う景気後退にはなるが、リーマン・ショック時などとは異なる状況であることを知っておきたい。

市場と経済が回復するタイミング

景気後退からの回復と、株価が回復するタイミングを問う質問も多い。FRBの金融政策の目的は、インフレ率を2%程度に低下させ、企業の投資抑制や消費者の貯蓄増につながる将来への懸念を押さえ込むことだ。しかし、現時点でFRBは、残念ながらその手段として、金利を引き上げて需要を押さえ込むほかない。FRBには、移民を増やして労働供給を増やすことなどはできないので、インフレを押し上げる恐れのある賃金を引き下げるためには、利上げすることで住宅や自動車などのローン金利の引き上げを促すなどして、需要や経済成長率を抑えるしかないのだ。

FRBによる人為的な成長率の引き下げと景気後退は、インフレ率が低下するかどうかにかかっている。インフレ抑制の観点から労働市場の過熱が収まるということは、5%台の賃金上昇率が2%台に向かって低下することである。筆者は、賃金上昇率が時間の経過とともに低下するとみている。

米国には、欧州にみられるストライキや最低賃金の物価スライドのような「構造的な」賃金上昇要因がない。したがって、労働市場の需給による賃金上昇率の伸びは、FRBの政策金利引き上げの効果などでいずれ低下するとみている。

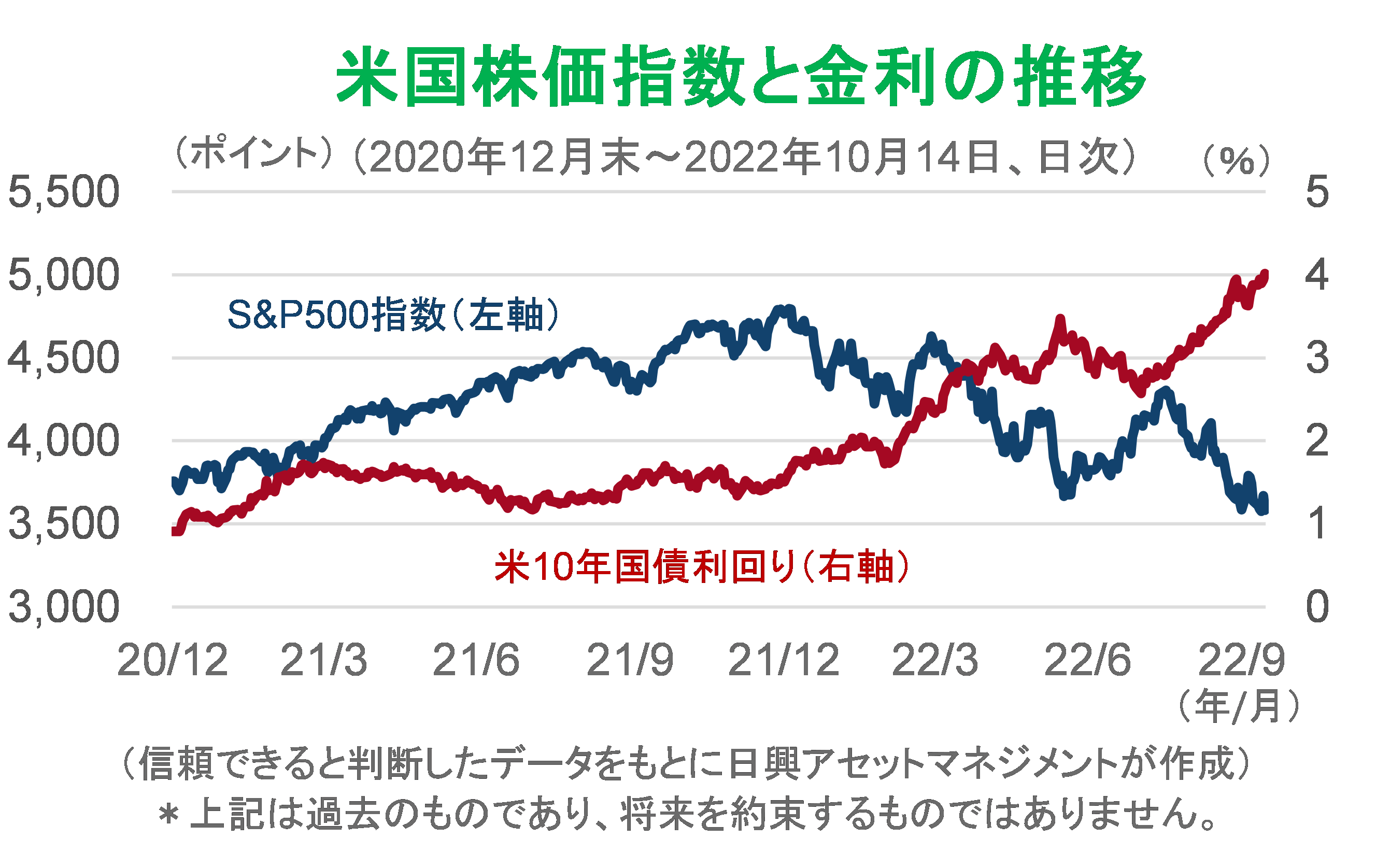

長期投資家であっても、何が起こっているかを知るためには、「時間の問題」が気になるだろう。10月に発表された米国のCPI(消費者物価指数)が市場予想を上回り、ミシガン大学消費者信頼感指数でも、長期インフレ予想(アンケートベース)が上昇したことなどを受け、長期国債(10年国債)利回りは4%台に乗せ、株価も経済指標に一喜一憂する状態となっている。

しかし、賃金ひいてはインフレに構造的な上昇圧力がないのであれば、政策効果が表れるまでの調整時間の問題にすぎない。インフレと金利上昇については、23年1~3月に落ち着きを見せると予想している。そのころには、今年2月のロシアによるウクライナ侵攻から目立ち始めたインフレ傾向から1年が経過し、新聞などのヘッドライン(見出し)を飾る物価などの指標の前年同月比伸び率は、低下が鮮明になるだろう。

すでに、コロナ禍や中国のゼロコロナ政策に関わるモノ不足は解消されつつあり、住宅や自動車の消費が抑え込まれ、モノのインフレ率は目立たなくなっている。現在上昇しているヘルスケアなどサービス価格や帰属家賃(持ち家の家賃換算)の上昇は遅行的とみており、移民減少による人手不足が一部で続くものの、経済全体のインフレ傾向は弱まっていくだろう。

FRBは政策金利を4.75%程度(23年3月)まで引き上げ続けるとみている。長期国債利回りもそれにつれて今年12月まで上昇し、S&P 500指数はセンチメント悪化で調整を続けるとみている。しかし、その後はインフレの落ち着きを確認しながら、23年3月以降は、9月までに政策金利が4%を下回る水準に調整され、S&P 500指数は6月ごろに回復・上昇に転じると予想している。

日本については、米国の金利上昇の影響は小さく、出遅れたコロナ禍からの脱却の進展、旅行や外食の政府補助などの財政拡大と内需の刺激、輸出現状維持などといった想定から、日経平均株価は出遅れ修正からの上昇を予想、米国のような一時的下落も想定していない。米ドル円は、23年のFRBの金利引き上げ一巡から米ドル安円高方向に向かい、23年6月に135円程度になると予想する(詳細は、弊社「グローバル・フォーサイト22年秋号」参照)。

株式・債券への投資を継続する理由

各種の見通しを利用した売買タイミングやセクター選択はファンドマネージャーに任せ、長期投資家は「目的に応じたアセット・アロケーション」の維持を検討していただきたい。金利上昇で債券価格がこの先も下がるので投資すべきではないとの考えも聞くが、債券ファンドは新たに利回りが高い債券を買い付けることが可能となり、長い目で見れば価格低下を取り返して元本保全の目的に資するだろう。

金利上昇で株価が下がる、という理論はないと繰り返し伝えてきたが、FRBが過熱を冷ますことに成功するころには、収益改善の期待とともに米国でも株価は上昇しているとみている。

(日興アセットマネジメント チーフ・ストラテジスト 神山直樹)

■当資料は、日興アセットマネジメントが情報提供を目的として作成したものであり、特定ファンドの勧誘資料ではありません。また、弊社ファンドの運用に何等影響を与えるものではありません。なお、掲載されている見解および図表等は当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。

■投資信託は、値動きのある資産(外貨建資産には為替変動リスクもあります。)を投資対象としているため、基準価額は変動します。したがって、元金を割り込むことがあります。投資信託の申込み・保有・換金時には、費用をご負担いただく場合があります。詳しくは、投資信託説明書(交付目論見書)をご覧ください。

関連リンク