「積立投資」をベースに「ETF」のスポット購入で効率的な運用を

家計再生コンサルタントが教える「新しいNISA」成長投資枠の使い方

2024年から始まる「新しいNISA」。非課税保有期間が無期限、非課税保有限度額1800万円などの特徴があるが、もうひとつ注目したい特徴が「つみたて投資枠と成長投資枠を併用できる」という点。

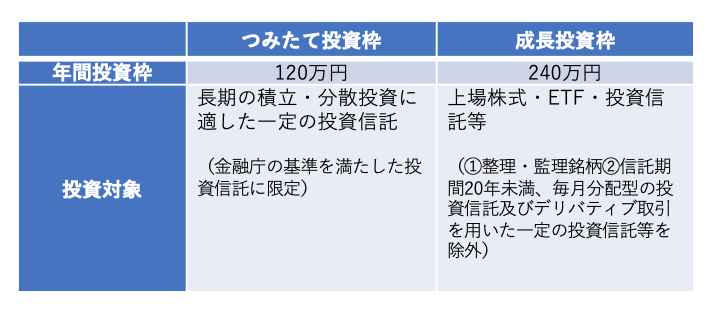

つみたて投資枠は現行の「つみたてNISA」、成長投資枠は「一般NISA」のような枠組みで、それぞれ年間投資枠や投資対象が異なる。これまで「つみたてNISA」と「一般NISA」は併用できなかったが、今後は可能になるのだ。

では、併用できる2つの投資枠をどのように使い分けるといいだろうか。家計再生コンサルタントの横山光昭さんに聞いた。

投資経験者は「積立投資+スポット購入」もあり

使い方を聞く前に、つみたて投資枠と成長投資枠の違いを確認しておこう。

「『新しいNISA』の活用は、つみたて投資枠での積立投資が基本になると思います。個人的には、全世界株式や全米株式、新興国株式などをまとめたインデックスファンドで運用していくことをおすすめします。ただ、既に投資に慣れている方やある程度資金に余裕がある方は、積立投資に加えて成長投資枠を活用することを視野に入れてもいいでしょう」(横山さん・以下同)

つみたて投資枠でコツコツ積立投資を続けながら、成長投資枠で金融商品をスポット購入(一括購入)するという手法が考えられるという。

「積立投資だけで非課税保有限度額の1800万円を使い切る方法もありますが、月5万円の積立で30年、月10万円でも15年かかります。定年まであまり時間がないという方や資産を現金のまま置いておきたくないという方は、もう少し効率的に運用したいと考えるでしょう。そこで出てくるのがスポット購入です。近い将来に使う予定のないお金を使って、金融商品を一括購入するという手法です」

スポット購入の対象としておすすめのものを聞くと、「ETF」という答えが返ってきた。ETFとは、上場投資信託と呼ばれるインデックスファンドの一種。主に

指数への連動を目指す投資信託だが、株式市場に上場しているため、証券取引所が開いている時間にリアルタイムに変動する価格を見ながら売買できるという特徴がある。

「なぜETFがいいかというと、個別株式と同じように値動きを見ながら、価格が下がったときに多く買って大きなリターンを得るということが狙えるからです。ETFは投資信託であり、複数の株式などに分散投資できるため、個別株式と比べてリスクを抑えられるというメリットもあります」

ETFは下がったときに買い、長く持ち続ける

ETFにもさまざまな種類がある。どのような銘柄を選ぶと、よりリスクを抑えられるだろうか。

「おすすめしたいETFは『VT』『VTI』です。『VT』とは、新興国を含む47カ国の株式に投資するETF、『VTI』は米国株式市場全体に投資するETFです。全世界株式インデックスファンドや全米株式インデックスファンドに近いものといえます。バンガード社という海外の運用会社がつくったETFですが、『NISA』でも活用でき、日本の証券会社でも購入できるようになっています。ただ、ニューヨーク証券取引所が開いている時間(日本では夜間~早朝)しか取引できないところは要注意です」

おすすめの銘柄はわかったものの、価格が変動するETFの買いどきを見極めるのは難しくないだろうか。

「スポット購入の経験があってもなくても、購入のタイミングの判断を難しいと感じるのは普通のこと。投資において、“絶対に儲かる”ということはないからです。とはいっても、基準は必要なので、私なりのタイミングを2つ紹介しましょう」

●横山さん流ETF購入のタイミング

(1)価格が大きく下がったとき

(2)現在の価格を、直前の値上がりのトップの価格(最高値)で割り、3~7%下がっているとき

「『VT』『VTI』の過去の値動きを見る限り、『一時的に下がっても、やがて下がる前以上に回復する』『小刻みな上下を繰り返しつつ、価格は少しずつ上がる』という可能性が極めて高いと考えられます。そのため、下がったときこそ買いどきといえるのです。ただ、底値を見極めるのは難しいので、私は(2)のような計算をして判断しています。実際に買うのは緊張するということであれば、まずは『VT』『VTI』の値動きを毎日チェックしてみましょう。少しずつタイミングをつかめるようになると思います」

スポット購入の際、すべての資産を一括投入するのではなく、時間的な分散を行うことも大切だという。

「ボーナスが出て、そのうちの40万円を投資に回せるとします。しかし、40万円を一気に投入しようと思うと、なかなか踏ん切りがつかないという人は多いでしょう。例えば、10万円ずつ4回に分けて買うという形にすると、心理的ハードルが下がりますし、回数を重ねてETFの購入に慣れるというメリットもあります」

スポット購入したETFは、価格が上がったタイミングですぐに売りたい気持ちになるかもしれないが、「長く持ち続けることが大切」とのこと。

「基本的に『VT』『VTI』に関しては、長い目で見ると右肩上がりで成長してきています。つまり、長く持ち続けることで、さらなる利益につながる可能性があるのです。個別株式のように利益が出たらすぐに売るのではなく、長く持ち続け、資金が必要になったタイミングかつ値上がりしているタイミングで売るものと考えましょう」

NISA活用の前に振り返るべき「家族のライフプラン」

成長投資枠の活用法を教えてもらったが、「投資を行う前に、改めて見直しておくべきことがある」と、横山さんは言う。

「お金を貯めるには、(1)収入を上げる、(2)支出を抑える、(3)すぐに使う予定のないお金で運用する、という3つの方法しかありません。ついつい(3)運用に目が向いてしまいますが、大切なのは(1)収入と(2)支出を見直すことです。収入を上げることは簡単ではないですが、支出を見直し、収入を増やせるなら増やし、余ったお金を運用する。これが基本になります」

生活を切り詰めてまで投資を行うのではなく、まずはしっかりと生活の基盤を固めることが重要だ。

「ライフプランによって、お金がかかる時期、かからなくなる時期が出てくると思います。子どもの教育費が発生する時期は、ある程度現金で備えておく必要があるでしょう。そのためにはどのように準備していくといいか、考えることが大切です。『新しいNISA』がスタートし、投資を考えるきっかけとなるいまこそ、自分や家族のライフプランを考えてみましょう」

「NISA」もなんとなく使い始めるのではなく、将来の目標を明確にすることで意味のある投資につながるという。

「子どもの教育費やマイホームの費用、老後資金にいくら必要なのか考え、その資金を貯めるためには月々いくら積み立て、何%で運用するといいのか、シミュレーションサイトで試算しましょう。このイメージが明確になると、いまの生活のままで到達できるのか、もっと収入を上げる必要があるのか、といったことが見えてきます。『頑張って運用したのに足りなかった』ということにならないよう、将来を明確にしましょう」

「新しいNISA」の具体的な活用法を学ぶと同時に、改めて自分や家族の将来を思い描いてみよう。「NISA」はそのために必要なお金を準備する手立てと考えると、自分なりの活用法が見えてきそうだ。

(取材・文/有竹亮介(verb) 撮影/森カズシゲ)

〈あわせて読みたい!〉

家計再生コンサルタント直伝! 毎月3000円から始める「新しいNISA」