インベストメント・アウトルック2023年秋号

投資環境見通し

提供元:野村アセットマネジメント

- TAGS.

野村アセットマネジメントでは、年4回、経済・金融市場見通しや投資戦略をインベストメント・アウトルックとしてお届けしています。

2024年後半に米欧利下げ局面入りと予想

当社は、米欧主要中銀による既往の金融引締め効果は出尽くしておらず、2024年前半に失業率の上昇を伴うマイナス成長を予想しています。

米国では、(1)家計は「過剰貯蓄」の枯渇、(2)企業は低金利下で借りた債務の借り換えに直面していく中、足もとの高金利は今後さらに景気抑制的に働くと考えています。ユーロ圏では利上げによる需要押し下げが一部表出していると見ています。

他方、(1)インフレが落ち着いていく下で、家計の実質所得環境が改善し、消費が安定化する、(2)米インフレ抑制法(IRA)などの産業政策を背景に企業が設備投資を加速させる、といった見方から、いわゆる「ソフトランディング」論も高まりつつあります。ソフトランディングを「景気後退を経ずに景気も物価も巡航速度に戻るシナリオ」と定義すると、その可能性は一定程度あると考えます。

当社予想、ソフトランディング論、いずれの場合においても、2024年央にはインフレ警戒モードが後退し、金融引締め度合いの調整をするための利下げを正当化するでしょう。

金融市場参加者が注意すべきは、(1)インフレ懸念が残り続け、追加利上げ観測が高まったり、利下げ観測が後ろ倒しされたりするシナリオ、(2)金融引締めによる需要抑制効果が当社予想以上に強く表出するシナリオ、となると考えています。

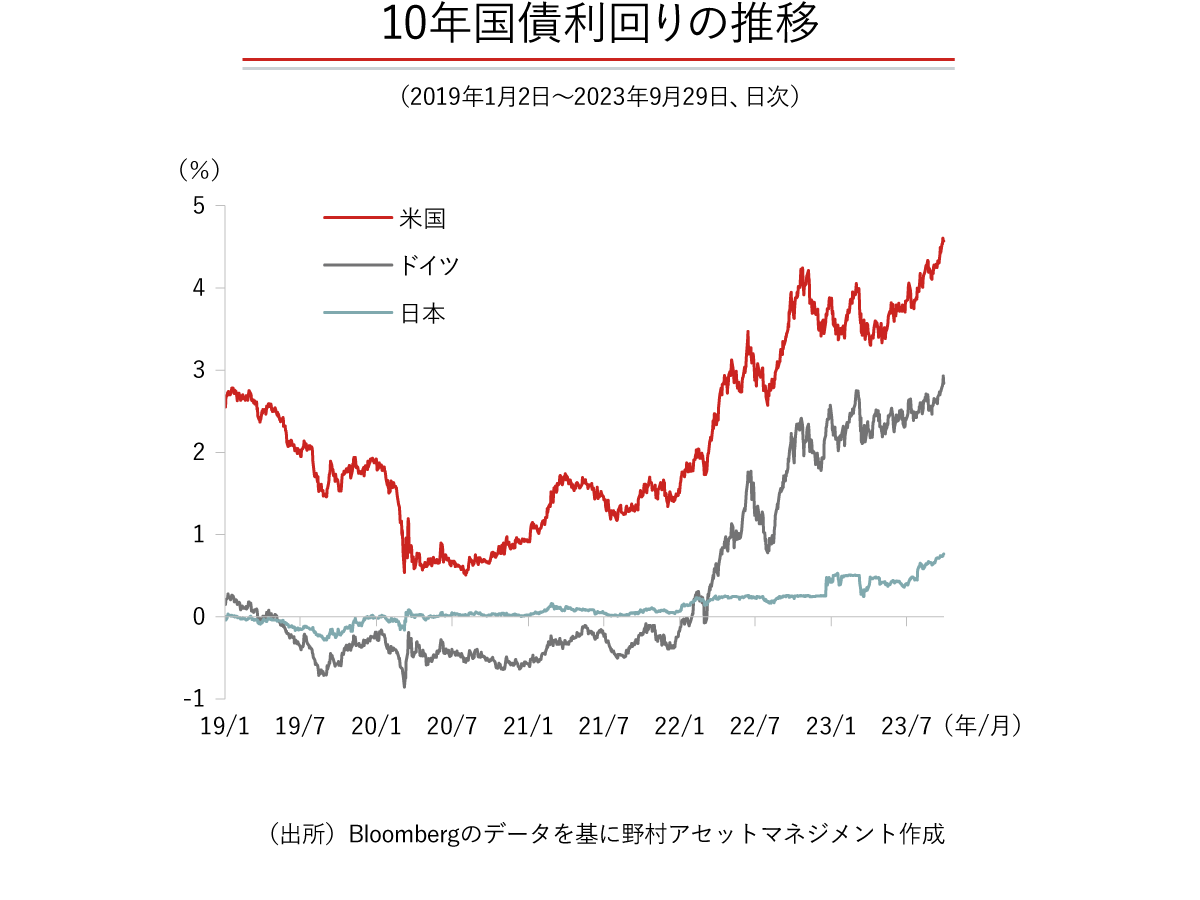

債券利回りは低下傾向に

当面ソフトランディング期待が残る下で、米欧長期金利は横這い圏での推移を予想します。その後、当社が見込む景気後退に近づく中で、金利は低下基調となるでしょう。ただし、「緩やかな景気後退」の範疇にとどまるのであれば、先行きの急速な利下げも見込みがたく、長期金利の低下幅もさほど大きくならないと予想しています。

2024年7-9月期からと予想する利下げによって、先行きの景気の安定化が視野に入れば、利下げが継続している下でも、長期金利は下げ止まり、若干の上昇に転じると見ています。

やや長い目で見れば、コロナ前の低インフレ・低金利期よりも長期金利は高めに推移するかもしれません。(1)経済・物価に対して引締め的にも緩和的にも作用しない中立金利が財政状況の悪化などを背景に上昇する可能性、(2)今回高インフレを経験したことで人々の中長期的なインフレ期待が従前よりも高止まる可能性、があるためです。

なお、円債利回りは、7月のイールドカーブ・コントロール(YCC)の柔軟化やその後の日銀・植田総裁発言などを受けて0.7%程度まで上昇しました。2024年後半にYCC撤廃を予想しますが、その決定があったとしても、グローバル金利に連動する形で安定化すると見ています。

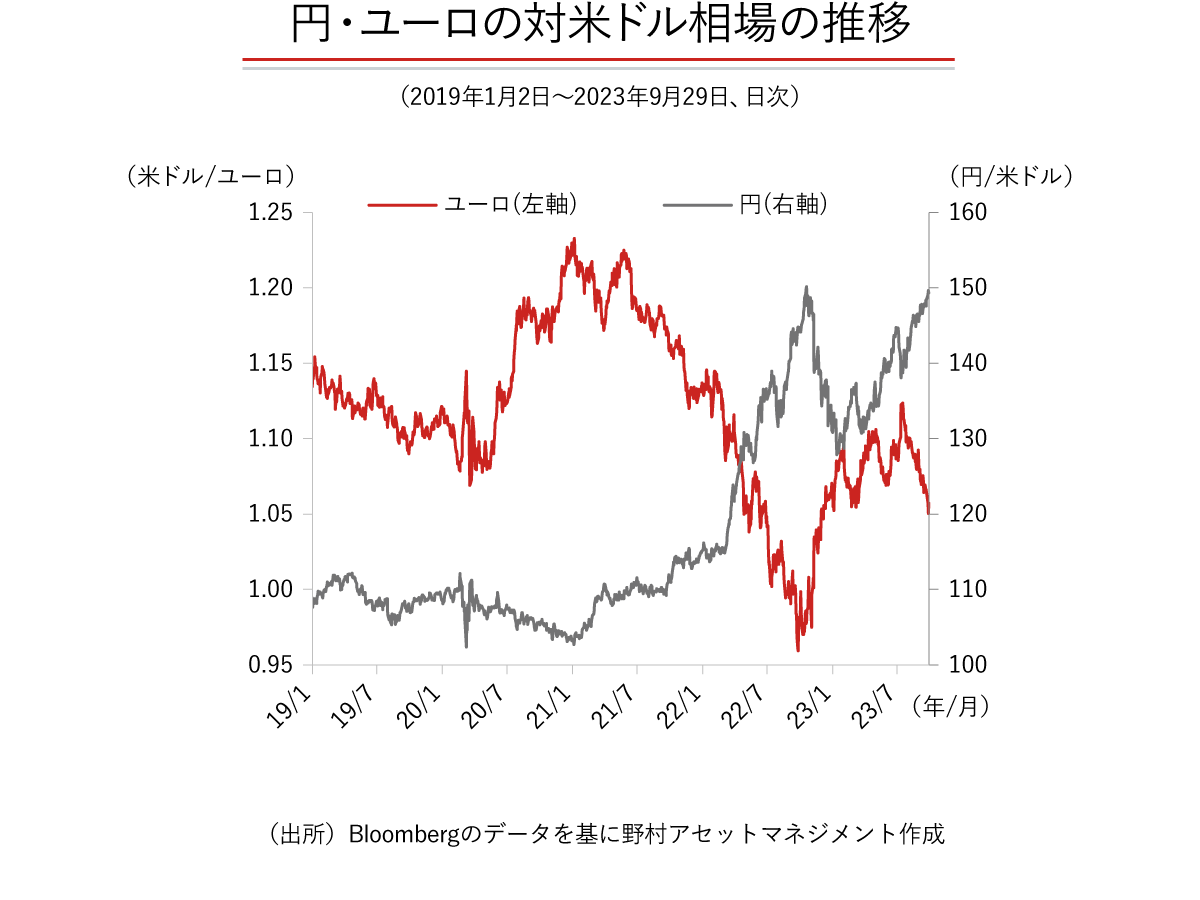

米ドル安基調を見込む

7月央に発表された6月の米国消費者物価指数でインフレ圧力の緩和が意識されるなどした結果、米ドルは対円、ユーロで減価しました。その後、ソフトランディング観測が高まる中で、米国債の需給バランス、自然利子率上昇の議論などもあって、米国と日欧の金利差は拡大し、米ドルは再び増価しています。

しかし、先行きについては、金融政策が引締めから現状維持へ、さらに先行きの利下げが視野に入っていく中で既往の米ドル高は修正されていくとの見方を維持します。為替相場は必ずしも金融政策格差・金利差だけで決まる訳ではありませんが、最近の日米金利差との連動性がある程度維持されるとすれば、2024年央には1米ドル=130-135円程度となると推計できます。

米国の利下げ観測が高まる中で、日本銀行がマイナス金利の撤廃を含む比較的大掛かりな金融政策の修正に臨むとの観測が高まると、米ドル安・円高が加速する可能性もあるでしょう。

2024年後半に利下げなどによって景気の持ち直しが明確化する下では、リスクセンチメントが改善し、主要3通貨ではユーロが最も強く、次いで米ドル、円となると予想しています。

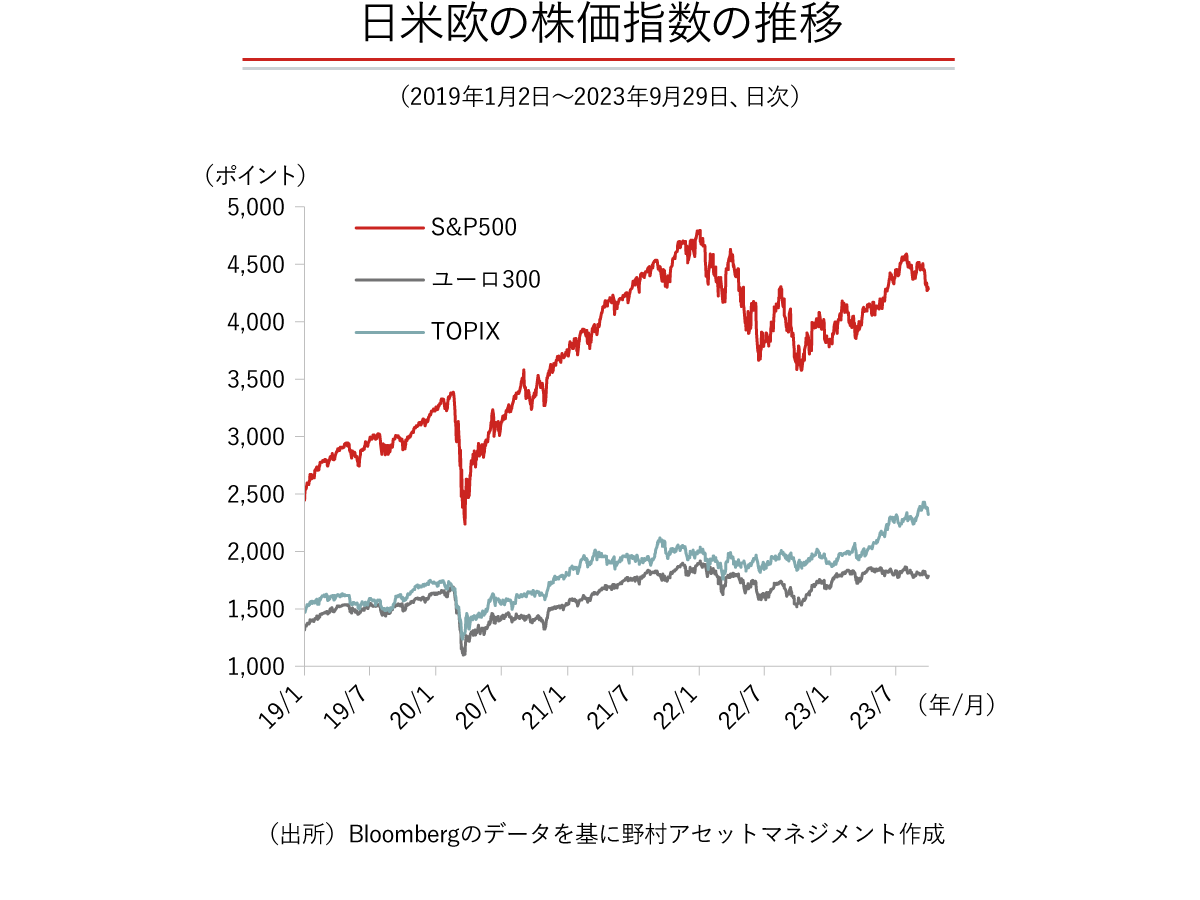

2024年央以降の株式市場は上昇傾向と予想

実体経済とインフレ、金融引締めから緩和への転換における時間差が株価の変動に影響を与えると考えています。

当面、リスク資産にとって堅調な経済成長はプラスに作用するものの、利下げは遠いとの観測の下で金利に上昇圧力がかかれば、バリュエーションの観点から株価にマイナスとなるでしょう。経済指標の悪化が目立ち始め、インフレ高止まりへの警戒感が後退していく中で予想される金利低下は今度は株価にプラスとなる一方で、景気後退懸念がマイナスになると考えられます。

当社が予想するように実際に景気後退が起きたとしても、それが「浅く短い」とのコンセンサスが形成されていけば、金融引締めの程度を調整する文脈の中での利下げ局面入りと相俟って、株価はレンジ圏での推移から上昇局面に回帰すると考えています。

「インベストメント・アウトルック2023年秋号」の続きは、こちらからご覧ください。

<ご留意事項>

●各意見は2023年9月中下旬時点での見解であり、また、一部は会社としての統一的見解ではないものもあります。

●当資料で使用した指数の著作権等

・「東証株価指数(TOPIX)」の指数値及び「東証株価指数(TOPIX)」に係る標章又は商標は、株式会社JPX総研又は株式会社JPX総研の関連会社(以下「JPX」という。)の知的財産であり、指数の算出、指数値の公表、利用など「東証株価指数(TOPIX)」に関するすべての権利・ノウハウ及び「東証株価指数(TOPIX)」に係る標章又は商標に関するすべての権利はJPXが有します。JPXは、「東証株価指数(TOPIX)」の指数値の算出又は公表の誤謬、遅延又は中断に対し、責任を負いません。

・「S&P500Index」に関する一切の知的財産権その他一切の権利はスタンダード&プアーズファイナンシャルサービシーズエルエルシーに帰属しております。

・「FTSEユーロファースト300」インデックスにおけるすべての権利はFTSEに帰属します。「FTSE®」はLSEGの商標であり、ライセンスに基づき、FTSEにより使用されています。

●当資料は、参考情報の提供を目的として野村アセットマネジメントが作成したご参考資料です。投資勧誘を目的とした資料ではありません。当資料は市場全般の推奨や証券市場等の動向の上昇または下落を示唆するものではありません。特定の有価証券への言及は、説明目的のみのためであり、有価証券の購入または売却を推奨するものではなく、また価格などの上昇や下落を示唆するものでもありません。当資料は信頼できると考えられる情報に基づいて作成しておりますが、情報の正確性、完全性を保証するものではありません。当資料中の記載事項は、全て当資料作成時以前のものであり、事前の連絡なしに変更されることがあります。当資料中のいかなる内容も将来の運用成果または投資収益を示唆あるいは保証するものではありません。

(提供元:野村アセットマネジメント)

関連リンク